Convivir en un entorno con tipos bajos, IPC de la última década inferior al 2 % (incluso negativo) y fuertes revalorizaciones de precios en activos popularmente entendidos como «seguros» no es el mejor caldo de cultivo para incentivar el ahorro privado; pero en un entorno de pocas alzas salariales en términos reales, productividad estancada y tipos bajos, el que no ahorra e invierte bien puede quedarse muy atrás.

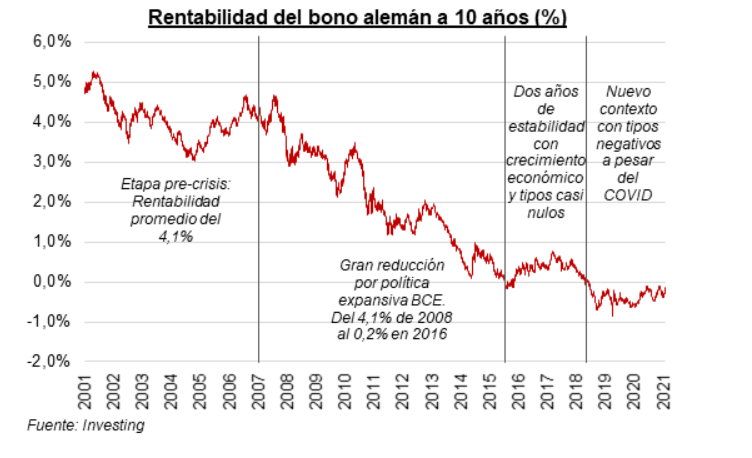

En las últimas dos décadas, el bono alemán ha pasado de pagar un interés anual de entorno al 4 % (años previos a la crisis) a situarse en un rango estable entre 0 % y 1 % desde 2016, incluso a pesar del COVID. En el mismo tiempo, la Reserva Federal americana ha mantenido los tipos de interés en rangos de 0 %, salvo en el periodo previo a 2007 (cuando marcaron el 5 %) y el pequeño tapering entre 2016 y 2019. Al calor de las QEs de Bernanke, Draghi arrimó el hombro y los tipos se congelaron casi donde están ahora.

Este entorno ha tenido un enorme impacto en la valoración de activos financieros y, en general, las revalorizaciones de activos singulares que hemos visto en los últimos años. De esta manera, el índice general de precios de vivienda del INE marca una subida de 95 puntos en 2014 (base 100 = 2015) a 134 puntos en 2021, un incremento cercano al 30 %, por no hablar de las rentabilidades de los índices bursátiles, incluso anualizando el impacto del COVID.

Todas estas subidas de valor implican que se necesita un mayor número de unidades monetarias, a valor nominal previo, para alcanzar la misma contribución a la propiedad de un activo y, por tanto, obtener el mismo retorno en unidades monetarias previas. En entornos de precios de consumo al alza y rotación del dinero alta (trasvase de liquidez de M3 a M2 en términos monetarios), los salarios se revalorizarían junto con los precios, en espiral inflacionaria. No obstante, hemos convivido con un IPC bajo o negativo, salarios estancados, asistimos a una posible reducción de la productividad según los últimos 3 trimestres de PIB y, además, parece que se ha estado cocinando una deflación salarial estructural en los últimos 10 años (en parte por tecnología y en parte por los reajustes productivos consecuencia del cambio de contribución al PIB de un modelo enfocado en comercio interno y construcción a un modelo de exportaciones y servicios). En ese entorno, los ahorradores lo tienen crudo.

No estamos ante un genocidio al rentista, desde luego, pero sí ante un entorno donde el capital necesario para optar a alcanzar una libertad financiera con pasivos públicos, por ejemplo, es varios órdenes de magnitud superior que hace 20 años. Imaginemos que un ciudadano puede vivir con 40.000 € brutos de ingresos anuales a poder adquisitivo constante. Este ciudadano, en 2001, podía jubilarse si lograba reunir 1.000.000 € en bonos alemanes al 4% a 10 años vista. Hoy, ese ciudadano ha visto incrementada su renta disponible en un 20%-30% si es alemán o en un 6% si es español, pero de ninguna manera lo necesario para aportar en términos equivalentes el ahorro necesario para obtener 40.000 € de las rentas de un bono público. Donde en 2001 era 1.000.000 € hoy es 20.000.000€, y eso asumiendo un tipo del 0,2% (hoy, son negativos).

¿Qué incentivos existen para ahorrar en un entorno como este? No creo que sea necesario advertir sobre lo obvio. A saber, si la dinámica pudiera repetirse en los próximos 20 años (renta fija multiplicando año a año, renta variable a múltiplos cada vez superiores, inversiones inmobiliarias con retornos de doble dígito por incremento del precio euro por metro cuadrado…), es evidente que cuanto más ahorres e inviertas a precio de activos de hoy más te beneficiarás a futuro.

Ahora bien, es difícil pensar que el entorno vaya a repetirse en cuanto a las tendencias. No dudo sobre la intención de la banca central, que no es otra que mantener tipos bajos, si acaso introduciendo un pequeño tapering a 3-4 años vista para alcanzar el 2 % de tipos. Los estados están endeudados, y en Europa cuentan con un contribuyente envejecido a punto de demandar cada vez más pensiones de jubilación públicas e incrementar su coste sanitario por cabeza. Los distintos apetitos de riesgo que van apegados a los ciclos vitales invitan a pensar que cada vez más capital se acumulará en activos que popularmente se han conocido por ser «seguros» (por ejemplo: vivienda) y seguirá existiendo un trasvase a renta variable y otras inversiones.

Esta acumulación de capital en la parte tradicionalmente baja de la curva deprime los tipos de dicha parte y se traslada a escalas superiores. Un efecto relevante que, unido al más importante aún de la política de la banca central, explica esta trampa en la que convivimos.

No atisbándose ningún cambio relevante por los motivos expuestos, el incentivo a ahorrar, una vez lo encuentres, no debes ejecutarlo hoy en día como un «ahorrar porque sí». El incentivo a ahorrar ha de ser educado, puesto que cualquier cambio de tendencia respecto a lo vivido en las últimas dos décadas puede hacerte perder mucho dinero (la mencionada y probable subida de tipos paulatina hasta el 2 %, la depresión de retornos en operaciones de mayor riesgo, un posible enfriamiento económico a medio plazo). Y eso por no hablar que, como generación, los millenials tendrán que gestionar tarde o temprano el patrimonio legado de las generaciones anteriores. Patrimonio conseguido y, tal vez, revalorizado a tasas y riesgos distintos a los actuales, que habrá que cuidar y conservar con cautela. Es probable que, como diría Schumpeter, la destrucción creativa del capitalismo asome tras esa transición en forma de malas decisiones de inversión del capital heredado por los millenials.

Por todo ello, solo ahorrar no vale. Es necesario invertir dicho ahorro en un binomio de riesgo-retorno que te deje realmente cómodo. Por supuesto que no afirmo que la renta variable no vaya a ser un buen lugar donde ubicar el ahorro (para mí, el predilecto y donde tengo más del 80 % invertido, estando el 20 % restante en crypto y otras inversiones, aproximadamente). Pero, elijas esta alternativa u otra, prepárate para tener fuertes dosis de paciencia y deja algo de liquidez si eres más temeroso.

Es evidente que el incentivo al ahorro, sin acompañarlo de una sosegada reflexión inversora, puede llevarte a tener más de un disgusto. Pero créeme que dicho incentivo existe, repasa el gráfico de arriba. No olvides que el IPC no permite concluir sobre el entorno nacional de precios de todo tipo de bienes y servicios, sino sólo del consumo. Ahorra e invierte bien para poder aportar la entrada de una casa, para poder incrementar tu cartera bursátil que pagará tu jubilación o para comprarle una buena experiencia a tu mujer, puesto que es más que probable que siga habiendo revalorización de activos singulares (y veremos si también de consumo) que nos barrerá si no hemos ahorrado.