Entendiéndose por tal un inversor que compromete su propio patrimonio y no el de terceros (ya sea individualmente o en pequeño colectivo o “pool” de inversores asociados), la inversión inmobiliaria en muchos casos se ha asociado por defecto con la compraventa de viviendas, ya sea en rentabilidad (arrendadas a un tercero), o para uso propio, ya sea permanente o estacional (segunda vivienda, vacacional, etc…).

Generalmente la decisión de invertir en un inmueble suele tomarse tras una cierta acumulación de capital, y la primera opción que salta a la mente es la de invertir en una casa (mercado residencial). No es una mala opción, es una manera de invertir el capital en un bien de primera necesidad y que a la larga generalmente ve una evolución positiva de su valor, si bien el rendimiento mientras tanto suele ser muy bajo o nulo. Es una manera de preservar capital a largo plazo, aunque no suele generarse valor por encima de la propia evolución de su mercado, que suele ser lenta y con altibajos por el camino.

En este sentido, muchos patrimonios prefieren seguir en un régimen de alquiler mientras ponen el capital acumulado a trabajar. El sentimiento de “vivir de alquiler es tirar el dinero” va perdiendo cada vez más fuerza conforme el público se va educando en los mercados de capitales y los retornos que estos le pueden reportar, y entienden el coste de oportunidad a largo plazo que puede tener comprarse una casa.

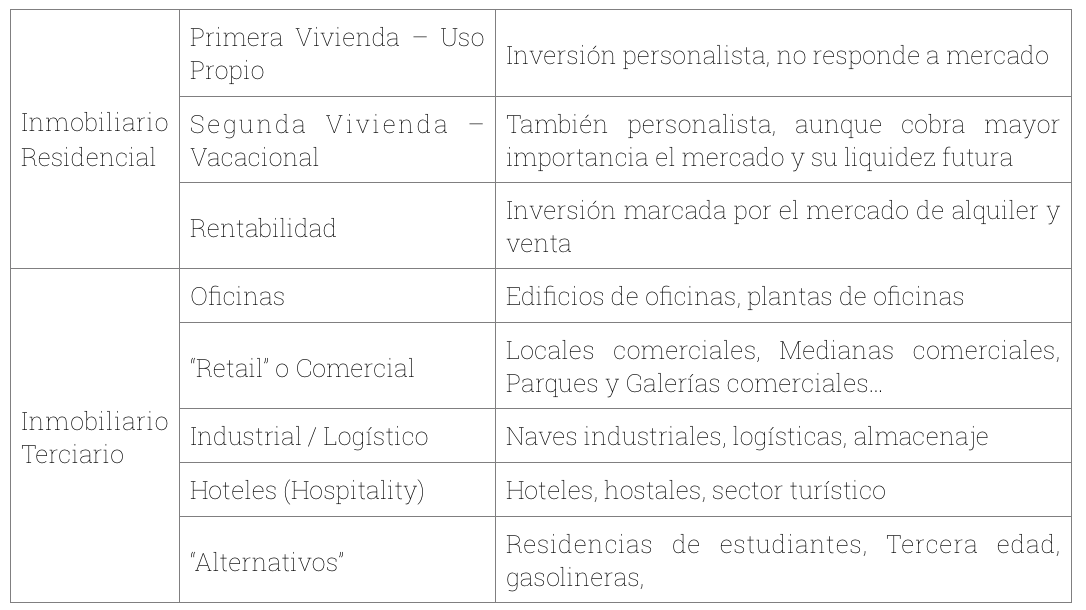

Para este perfil algo más activo en su gestión del patrimonio y que quiere mantenerse en contacto con el sector inmobiliario, hay más mercado que el residencial, y quiero hacer precisamente más hincapié en la otra parte: el sector terciario (es decir, todo lo que no es residencial). Son los dos grandes universos dentro del inmobiliario, con mercados y actores que se comportan de manera distinta y que responden a estímulos distintos, aunque también lógicamente sigan tendencias similares de optimismo y pesimismo inversor como cualquier otro producto.

También es interesante señalar que gozan de marcos legales distintos dentro de la Ley de Arrendamientos Urbanos, la primera en hacer una clara distinción entre “Arrendamientos para uso de vivienda” y “Arrendamientos para uso distinto de vivienda”, estableciendo una serie de derechos y obligaciones diferentes para cada caso (otras comunes, por supuesto).

El sector terciario generalmente requiere de mayor conocimiento específico según el tipo de activo y a su vez proporciona, generalmente, una mejor rentabilidad que el mercado residencial.

Clasificaríamos los dos grandes mercados inmobiliarios en los siguientes submercados por tipología de activo:

El Mercado Residencial.

En el mercado residencial todos somos expertos. Todos vivimos en una casa y todos tenemos acceso fácil a los datos históricos y la evolución de los precios, además de tener un buen sentido de en cuánto deberían estar los alquileres, y por ende cuánto me estaría rindiendo anualmente una inversión de este tipo.

Calcular el rendimiento anual (o rentabilidad/yield) de una inversión inmobiliaria es tan sencillo como sumar los ingresos anuales (alquiler y algún posible ingreso adicional…), restarle los costes no-repercutibles al inquilino (IBI, Comunidad, Tasa de Residuos, Seguros…) y dividirlo por el precio pagado por el inmueble.

Con el objeto de comprar mercados, marcaremos un rango de rentabilidad media para cada tipo de producto, basado en la experiencia del mercado y dónde se observa generalmente el cruce entre oferta y demanda en cada submercado inmobiliario (susceptible a los altibajos lógicos del mercado). En el caso del mercado residencial, las rentabilidades suelen oscilar entre el 2,5% y el 4% anual, o lo que equivaldría a un PER de entre 40 y 25 años, suponiendo que operamos en mercados de cierta categoría (zonas consolidadas, ubicaciones muy urbanas).

Una gestión más proactiva de la inversión residencial sí puede generar retornos más atractivos, si bien requiere tiempo y recursos.

Comprar activos residenciales en ubicaciones buenas pero con necesidad de reforma puede reportar al inversor/promotor altos retornos ya sea con la venta posterior o su arrendamiento para quedarse en patrimonio rentando. Elegir bien la ubicación y el inmueble es clave para comprometer capital en una reforma o mejora, muchas veces el mercado de alquiler o compra finalista no recompensa proporcionalmente la inversión en calidades por encima del estándar para una zona/edificio y pueden no obtenerse los retornos esperados.

Esta rentabilidad anual neta (es decir, después de gastos – aunque no de impuestos-), expresada en porcentaje, es nuestro punto de referencia a la hora de comparar los mercados Residencial y Terciario, como coste de oportunidad de invertir en uno u otro.

El Mercado Terciario

¿Por dónde empezar a invertir en el mercado terciario? La respuesta es sencilla, depende del volumen que uno quiera invertir. Sería lógico asumir, por principio de prudencia, que si un inversor entra en un mercado nuevo, lo haga con cantidades moderadas.

En este sentido, podemos comenzar descartando algunas categorías en las que generalmente rige la premisa: “Go big or Go Home”, por la cual si uno no está dispuesto a comprometer un volumen de cierta consideración, acabará comprando un activo débil dentro de su categoría y poco resistente a las sacudidas del mercado. Por citar un ejemplo, el mercado de naves logísticas o industriales de pequeño volumen adolecen de una volatilidad altísima frente a los grandes complejos logísticos, algo que resta atractivo para un inversor de perfil patrimonialista. Descartaríamos asimismo el sector hotelero, que requiere una especialización en gestión muy alta, o las galerías comerciales por el mismo motivo. El mercado inmobiliario alternativo requiere un estudio separado también muy específico.

Por lo tanto las dos principales opciones de producto de inversión más habitual dentro del sector terciario, por lo general, son el mercado de Oficinas y el Retail (Locales en calle):

Oficinas

Dado que, generalmente hablando, el volumen de inversión así como las necesidades de gestión de un edificio de oficinas requieren un compromiso de capital muy importante para un inversor no institucional, centraremos la atención sobre la inversión en plantas de oficinas (edificios multipropiedad), un producto de referencia para el inversor privado.

Volúmenes de Inversión:

Desde 500.000€ por planta/módulo hasta 5-6 millones, pudiendo aumentarse comprando más unidades de un mismo edificio en caso de disponibilidad.

Rentabilidad Neta Anual/PER:

Entre 3,5% anual (PER: 28.5 años) para los activos más prime y el 6% (PER: 16,6 años) para activos de segunda línea aunque en Madrid.

Estrategias de Inversión:

- Conservadora: Compra en rentabilidad, inquilino solvente y contrato vigente de al menos 3 años de duración (mejor si son de obligado cumplimiento), niveles de renta acordes a mercado (rack-rented). Ubicaciones céntricas dentro de Madrid, barrio de Salamanca, zona Azca, eje Castellana. Barcelona zona centro.

- Value-Add: Compra en vacío, con posible reforma y adecuación necesaria, búsqueda de inquilino y a continuación venta a inversor finalista, o buy to hold en patrimonio (rentabilidad). En el primer caso es importante tener en cuenta el momento de salida en el mercado, mientras que el segundo caso brinda una buena oportunidad de quedarse en patrimonio un activo de calidad rindiendo un buen PER anual (20 años o menos), habiendo creado valor para el inversor.

Locales Comerciales (Retail)

Uno de los productos más populares entre inversores privados, y muy abundante en el mercado si nos salimos de los principales ejes prime de Madrid/Barcelona. El universo Retail es prácticamente ilimitado en el número y tipo de operadores que pueden ocupar el espacio comercial, haciendo del local comercial un producto muy versátil, resistente a la volatilidad del resto del mercado, y con el que según el caso es frecuente poder crear valor en la inversión con un buen reposicionamiento.

Volúmenes de Inversión: Desde 300.000€ por locales pequeños en ejes secundarios, hasta volúmenes de más de 100M€ en los ejes Prime de Madrid y Barcelona. La variedad en el volumen y tipología de producto en este mercado es elevadísima.

Rentabilidad Neta Anual/PER:

Desde el 3% (PER: 33,3 años) para los activos más prime, hasta un 6,5-7% (PER: 14,3 años) para activos en segunda línea comercial. Es importante señalar que para invertir en locales comerciales, sí recomendamos capitales de provincia (y ciudades relevantes), prefiriendo ceñirnos a Madrid/Barcelona en el caso de oficinas.

Estrategias de Inversión:

- Conservadora: ubicaciones prime ciudades principales, locales arrendados con inquilino solvente y contratos a largo plazo. Sucursales bancarias en régimen de Sale & Leaseback con arrendamientos a 20-25 años de obligado cumplimiento. Ceñirse a los ejes comerciales consolidados y buscar la mayor proporción de superficie en planta calle posible.

- Value-Add: a diferencia de las oficinas, generalmente los niveles de renta vigentes en la mayoría de los ejes comerciales no son homogéneos, habiendo enormes diferencias entre los niveles más bajos dentro de un tramo y su renta máxima teórica de mercado. Es una particularidad del mercado retail derivada de la falta de transparencia en el mercado, y de la convivencia entre comercios antiguos y modernos, con especial mención a los contratos de renta antigua en este sentido. Estas grandes diferencias abren la puerta a estrategias de valor añadido muy evidentes, si bien muchas veces están condicionadas en el tiempo por la duración de los contratos vigentes, y la predisposición de los inquilinos en acordar un vencimiento anticipado de sus contratos. Con el asesoramiento adecuado, existen muchas oportunidades de crear valor en este segmento, sobre todo si se piensa en el medio o largo plazo. En el corto plazo las oportunidades son más limitadas, si bien se pueden encontrar si se monitoriza el mercado de cerca.

Sumar Valor como herramienta de Rentabilidad Futura, Preservar Valor como Criterio de Inversión

Salvo en los anteriormente mencionados activos fruto de una operación en Sale & Leaseback (casi siempre sucursales bancarias en nuestro mercado), en los que tenemos contratos de duraciones en torno a los 30 años o más, generalmente en el corto y medio plazo tendremos oportunidad de añadir valor a un activo inmobiliario si este se ha comprado con buen criterio.

En los activos residenciales y oficinas, por ejemplo, tanto el mercado de alquiler como el mercado de inversión recompensarán al propietario que ha invertido en mejorar su activo desde un punto de vista estructural y de instalaciones (Capex), mientras que el activo retail generalmente guarda una proporción mucho mayor de su valor en la pura ubicación, si bien siempre ayudará tenerlo en buen estado de conservación.

El buen mantenimiento e inversión en mejorar o subsanar el activo, o Property Managament, es una manera de preservar y añadir algo de valor a nuestra inversión a cambio de una contraprestación económica, debiéndose por lo tanto valorar en cada caso el coste de oportunidad de realizar esa inversión.

Por otro lado, la gestión activa de los arrendamientos, o Asset Management, es lo que nos puede aportar un gran valor a nuestra inversión inicial sin que ello suponga un desembolso considerable, más allá de los gastos de formalización y honorarios de asesores que hayan contribuido.

Así, la estrategia inicial y la realización de una buena Due Diligence comercial, técnica y legal en la compra del activo son fundamentales para entender el verdadero potencial (y riesgos) de esa inversión en el corto, medio y largo plazo. En dicha due diligence se deberán determinar con la mayor precisión posible:

- Niveles de gasto en Capex inicial y periódico (anual, generalmente)

- Benchmarking en rentas y valor de repercusión (€/m²). Potencial de crecimiento, riesgo de caída, y reposicionamiento en alquiler (inquilinos alternativos). Explorar usos alternativos para maximizar el espacio y el mercado.

- Riesgos y oportunidades del/los contrato/s de arrendamiento. Opciones de terminación anticipada, crecimientos de rentas “a mercado” durante su vigencia, riesgo de estancamiento en rentas, cláusulas de recompra capciosas.. además de la revisión de las licencias en su caso, y otras posibles contingencias como litigios o pasivos laborales vinculados al inmueble o la sociedad vehículo.

Todos los costes de Due Diligence sumarán un total aproximado de entre el 3% y el 6% del valor del inmueble (según el volumen de inversión), siendo a nuestro juicio un gasto indispensable para garantizar la preservación y generación de valor en la inversión.

La Rentabilidad o PER Como Indicador Estático en la Inversión Inmobiliaria

Evaluar una inversión inmobiliaria únicamente por el valor de la rentabilidad o PER anual que arroja puede llevar a error. Es importante señalar que este dato es un reflejo estático de la inversión en un momento dado en el tiempo, es un indicador de relación entre un precio pagado (fijo) y unos ingresos anuales (variables en muchos casos).

Es importante darse cuenta de que una inversión inmobiliaria en rentabilidad necesita gestión activa, ya sea directa o delegada. Es un activo que está “vivo” y una buena gestión puede contribuir a mejorar su rendimiento, y a diferencia de otros productos de inversión, tener una buena estrategia para mejorar el activo sí depende de su propietario (no se daría el caso, por ejemplo, en caso de ser propietario de una participación en una empresa de la que no se tiene el control).

Afortunadamente, un activo inmobiliario además de generar un ingreso capitalizable que determina su valor, goza de un valor intrínseco en sí. Un local comercial, por ejemplo, tiene un ratio de valor muy alto de Vacant Possession Value, es decir, que su valor como activo arrendado y generando rentas no resulta mucho mayor que su valor en vacío, puesto que el mercado inversor le reconoce este valor intrínseco al activo. Cuanto más prime sea el activo, menor es la diferencia de valor entre vacío y arrendado, como norma general de valoración.

Así, es posible realizar operaciones inmobiliarias que aporten retornos altos, sin que en ningún momento el activo en cuestión haya generado rentas y por lo tanto haya tenido una rentabilidad o PER determinado.

Por ello, además de tener en cuenta nuestra rentabilidad o PER, tendremos en cuenta el valor por m², contrastándolo con el histórico del submercado en concreto en el que se está comprando. Es importante señalar que es muy difícil generalizar estos valores, siendo un factor que varía inmensamente por zonas de muy reducido tamaño, incluso de una acera a la de en frente, y que son valores que resultan de tener en cuenta muchos factores, si bien es cierto, que, como norma general, en el mercado inmobiliario se impone el criterio de la ubicación.

Comprar por encima del precio histórico no implica hacer una mala inversión, y comprar por debajo no garantiza una buena inversión. Es importante valorar que el mercado y las ubicaciones son dinámicos, y hay que entender hacia dónde se dirigen los flujos de capital en el mercado inmobiliario local.

Por último, también es importante considerar la tasa interna de retorno (TIR) de nuestra inversión. Para ello es útil establecer un plan de negocio realista en un periodo de tiempo determinado y con objetivos alcanzables (5-10 años, según tipología), teniendo en cuenta todos los riesgos y oportunidades que se han estudiado durante la Due Diligence. Es la TIR y no la rentabilidad (o el PER) la que nos ayudará a determinar mejor el coste de oportunidad de invertir o no en el mercado inmobiliario frente a otros mercados.

El Apalancamiento para mejorar Rentabilidad del Inversor

Es muy habitual este recurso en el mercado inmobiliario. Por un lado permite el acceso a activos de mayor volumen, lo cual en muchos casos se traduce en un activo más “dominante” dentro de su entorno inmediato, y por otro lado el excedente entre la cuota y la parte proporcional de los ingresos que genera el inmueble contribuye a mejorar el rendimiento de la inversión.

Es importante señalar que por principio de prudencia inversora, es recomendable apalancar una compra cuando se tienen ciertas garantías de estabilidad de ingresos por parte del inmueble, que suelen darse en la forma de periodos de obligado cumplimiento de cierta duración. Además, limitar el nivel de apalancamiento a porcentajes por debajo del 50% del valor del inmueble contribuye a asegurarse una mejor negociación en el tipo aplicado (menos riesgo para el banco).