¿Cuál es la máxima renta anual que se puede cobrar en España sin pagar impuestos?

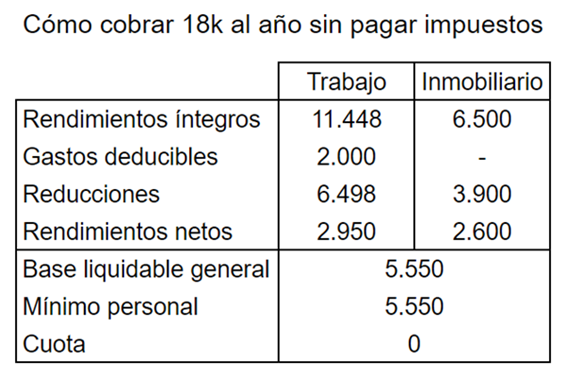

En la ley del IRPF hay un artículo (LIRPF19) que dice que te puedes restar 2.000 € a los rendimientos del trabajo en concepto de gastos sin justificar, cualquier trabajador puede. Esto quiere decir que si cobras por cuenta ajena o rescatas de un plan de pensiones 2.000 € pagarías 0 impuestos.

En la ley del IRPF hay otro artículo (LIRPF20) que dice que te puedes restar 6.498 € si tus rendimientos del trabajo (antes de restarles los 2.000 del artículo anterior) son inferiores a 14.047,5 € (y tus rendimientos distintos del trabajo no exceden los 6.500 €). Esto quiere decir que si cobras por cuenta ajena o rescatas de un plan de pensiones 8.498 € pagarías 0 impuestos.

Pero en la ley del IRPF hay otro artículo (LIRPF57) que habla del mínimo personal y familiar y dice que no pagas impuestos por los primeros 5.550 € de base general (o base del ahorro si fuera insuficiente). Esto quiere decir que si cobras por cuenta ajena o rescatas de un plan de pensiones 14.047,5 € pagarías 0 impuestos.

Rescatar 14.000 al año de planes de pensiones sin pagar impuestos… No está mal para ser el vehículo del «hachazo fiscal» en el rescate como algunos señalan… Pero aún lo podemos mejorar un poco.

En la ley del IRPF hay un artículo (LIRPF23) que dice que, en los rendimientos del capital inmobiliario, después de quitarles los gastos que procedan (comunidad, IBI…), te puedes restar el 60 %. Esto quiere decir que seguirías pagando 0 impuestos si por cada 100 € que cobras de alquileres reduces 40 € el rescate de planes de pensiones. Podrías cobrar hasta 6.500 € de alquileres reduciendo en 2.600 € el rescate de planes de pensiones.

Pues solo necesitamos entender estos 4 artículos. La máxima renta anual que se puede cobrar en España (2023) sin pagar impuestos es de casi 18.000 €.

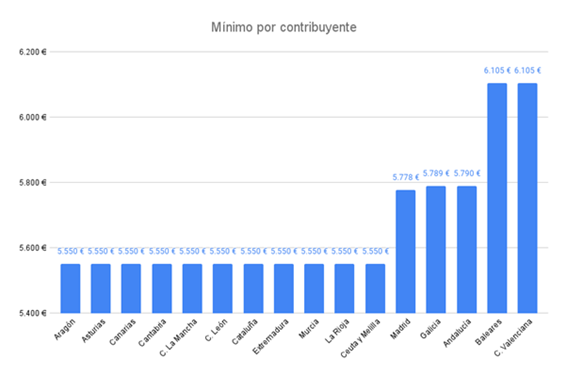

Esta cifra requiere un pequeño ajuste. El mínimo personal por contribuyente es con carácter general de 5.550 €. A eso se le podría añadir los mínimos en caso de descendientes, ascendientes, discapacidad, etc. Pero, además, algunas comunidades autónomas han incrementado estos mínimos. Teniendo solo en cuenta el mínimo por contribuyente, esto quiere decir que, por ejemplo, si vives en Mallorca podrías llegar a cobrar hasta 18.503 € sin pagar impuestos.

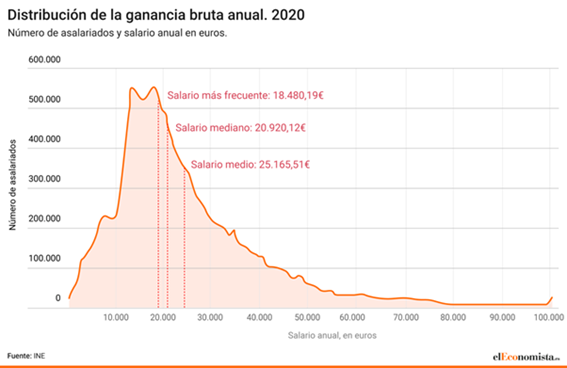

¿Mucho o poco? Eso ya lo valora cada uno, pero, por ponerlo en contexto: 17.948 € netos es más de lo que cobra el trabajador más frecuente (que además puede llegar a soportar unos tipos marginales efectivos superiores al 60 % como expliqué aquí).

Y hablando de tipos marginales, cuidado con pasarse de los 17.948 €. Si te pasas por la parte de los planes de pensiones no habría mucho problema. Desde los 11.448 € hasta 14.047,5 € pagarías el exceso al 19 % o el tipo mínimo de tu comunidad autónoma. Pero si superas los 14.047,5 €, por cada euro extra perderás 1,14 euros de reducción, lo que implica que pagarás un tipo marginal de 2,14 veces el del tramo que corresponda (si es del 19 %, pues el 40,66 %). Y si te pasas por la parte de los alquileres, desaparece de golpe la reducción del artículo 20 y sufrirás un tipo marginal superior al 100 %: cobras 1€ más, pero pagas un par de miles en impuestos (el neto baja).

¿Y si necesito más de 17.948 € para vivir? Pues, aquí tienes tres ideas más:

- Lo evidente: tu pareja puede hacer lo mismo y la cifra se multiplica por dos.

- Vivir en casa en propiedad te permite cobrar la renta de ese activo (servicios de alojamiento) sin pagar impuestos (vivienda habitual no califica como renta imputada, LIRPF85), otra cosa es que sea o no buena decisión financiera. A la gente que no entiende esta ventaja, le sugiero que imaginen tener una casa en propiedad y vivir en ella frente a arrendarla a un inquilino (pagar impuestos) y con lo cobrado pagar el alquiler en otro sitio.

- Mantén cierto saldo en la cuenta bancaria. El exceso de gasto sobre los 18.000 lo sacas de ahí y cada ciertos años repones el efectivo rescatando exclusivamente de fondos o de otros activos (ese año sí, pagando impuestos por las plusvalías en esos activos).

Todo lo anterior tiene que ver con la eficiencia fiscal en el rescate, aunque lo más bonito de todo es pensar que el que hoy está o podría estar utilizando estas estrategias también pudo tener gran eficiencia fiscal en la aportación. El que, por ejemplo, empezase a aportar a un plan de pensiones en 2008 (habría que ver a cuál) hasta 2014 incluido pudo aportar 10.000 € al año y hasta 2020 incluido 8.000 €. Si además decidió comprarse una casa en 2012 también se está desgravando la hipoteca. Ahora, quince años después, podría haber acumulado un capital importante en el plan de pensiones y tener la casa pagada. Ambos activos los habría pagado desde su sueldo bruto y ahora podría cobrar las rentas que producen también sin pagar impuestos. Bueno, sueños húmedos para otro día. Acabemos con esto.

Para terminar, no me gustaría dejar de explicitar los dos temas que subyacen al post.

Primero, el de los planes de pensiones. Como vemos, es el instrumento principal para conseguir esa renta tax free. Lo cual no deja de tener gracia ya que en muchos foros suele considerarse que los planes de pensiones soportan muchos impuestos en rescate o directamente que tienen una mala fiscalidad. La realidad es que su fiscalidad puede ser muy ventajosa y, aunque el grueso de impuestos se suelen soportar en rescate, tienen más dispersión que otros vehículos: puedes pagar muchos impuestos (hasta un 54 % en algunas comunidades autónomas; ¡enhorabuena, Comunidad Valenciana!), pocos o directamente ninguno, como hemos visto. Más sobre por qué me gustan los planes de pensiones, en mi blog.

El segundo tema tiene que ver con poner el foco. Solo al que tenga el periodo de rescate suficientemente lejos como para tomar decisiones y maniobrar, y a la vez suficientemente cerca como para esperar que la fiscalidad no cambie, podría interesarle el detalle de la estrategia que hemos explicado. Al resto el detalle nos da igual, para cuando cobremos nuestra renta la fiscalidad será otra (y las estrategias para minimizar o evitar impuestos, también). Para nosotros, probablemente mayoría, lo útil a mi juicio es simplemente entender que es posible cobrar rentas sin pagar impuestos, hacernos una idea de la magnitud de esa renta y comprender qué elementos subjetivos explotan estas estrategias para poder ir maniobrando antes de llegar al periodo de rescate.

Y en este sentido nos podemos hacer dos preguntas.

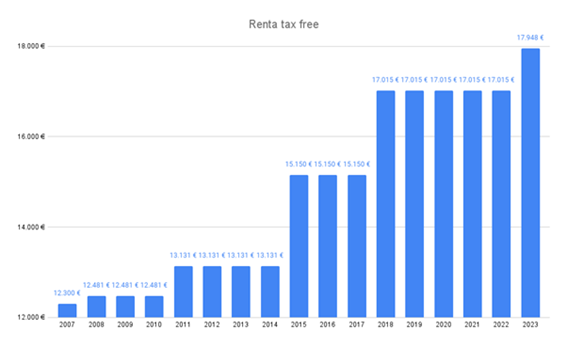

Una. El máximo, hoy, es 17.948 € pero ¿cómo ha evolucionado esta cifra a través de las últimas reformas del IRPF? Pues, en los últimos 10 años la renta máxima ha subido un 37 % y en los últimos 15 un 46 %. También es verdad que no es lo mismo un euro de 2007 que uno de 2023, pero la tendencia es buena y ha batido a la inflación.

Dos. El máximo hoy, siguiendo esta estrategia, es 17.948 € pero, ¿hay otras estrategias? Sí, en este video, por ejemplo, tienes, además de la estrategia comentada, otra que se basa en no tener la obligación de declarar y evitar retención en origen.

P.D. 1: Este post ha sido una adaptación de este hilo.

P.D. 2: Para una clase rápida pero eficiente de IRPF, este hilo.

P.D. 3: Para más posts sobre fiscalidad y temas varios, en mi blog.

Foto de Mikhail Nilov