A pesar de la mala fama y no mejor «prensa» que la bolsa y los mercados de valores tienen para el común de los ciudadanos, aquejados de una sobredosis de prejuicios azuzada por todos los enemigos de la independencia financiera, es decir, de la libertad, lo cierto es que el dinero no vale nada o vale bien poco, mientras que las acciones sí tienen valor. El principio elemental que subyace tras esta osada afirmación no es otro que el derivado de la conveniencia de poseer en propiedad una pequeña o pequeñísima porción de la propiedad de todas aquellas empresas que fabrican los productos u ofrecen los servicios que el ciudadano necesita o desea en todo momento y entorno macroeconómico.

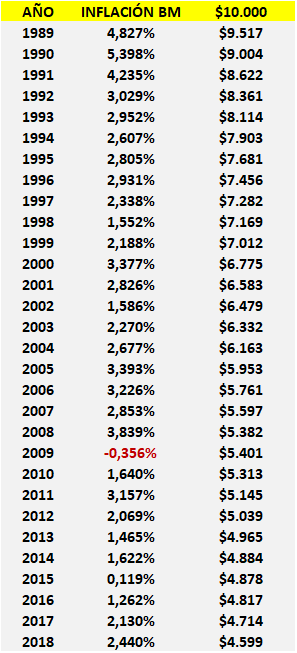

Buena prueba de ello es el dólar, moneda refugio y reina y señora del páramo de la liquidez. Durante los últimos 30 años, entre 1989 y 2018, una cantidad equivalente a 10.000$ guardados en un cajón, tras una viga o debajo del colchón se hubieran depreciado nada más y nada menos que un 54%. Es decir, 10.000$ de 1989 tienen hoy un poder de compra equivalente a 4.599$. Dicho de otra manera, la emperatriz de las monedas se ha depreciado a una tasa compuesta anual del -2,56%. La culpa de todo la tiene la inflación, asunto polémico que deriva de las controversias acerca de su medición y otras tales como el efecto sustitución o su homogeneidad sobre un territorio y las personas que lo habitan.

Fuere como fuere, según los datos ofrecidos por el Banco Mundial (precios al consumidor) la inflación media del período 1989-2018 en USA ha sido de un 2,55%, si bien la media de la última década, 2009-2018, lo fue del 1,55%. Para los puristas, desde 2008, año de comienzo de la Gran Recesión, tenemos 11 ejercicios con una tasa media de inflación del 1,76% en la principal economía del mundo y actual motor de la innovación y exportador de todo tipo de modas e ideologías, desde las más sublimes hasta las más infames.

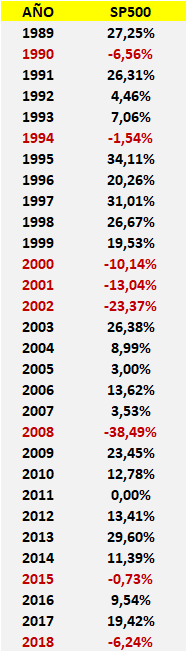

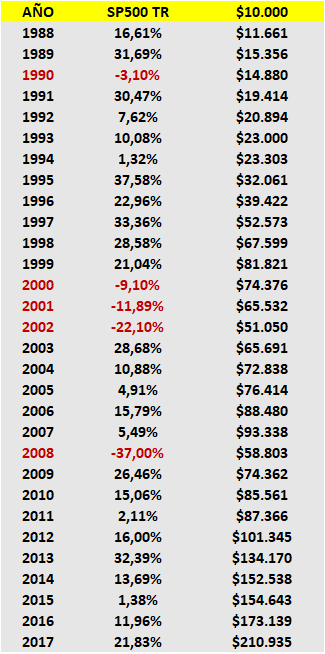

Muy al contrario que el dólar, azuzado por la Reserva Federal para diluir, entre otras cosas, deudas gubernamentales, la bolsa norteamericana ofrece a largo plazo una imagen mucho más reconfortante. Véase si no la rentabilidad anual del SP500 en la última treintena de ejercicios:

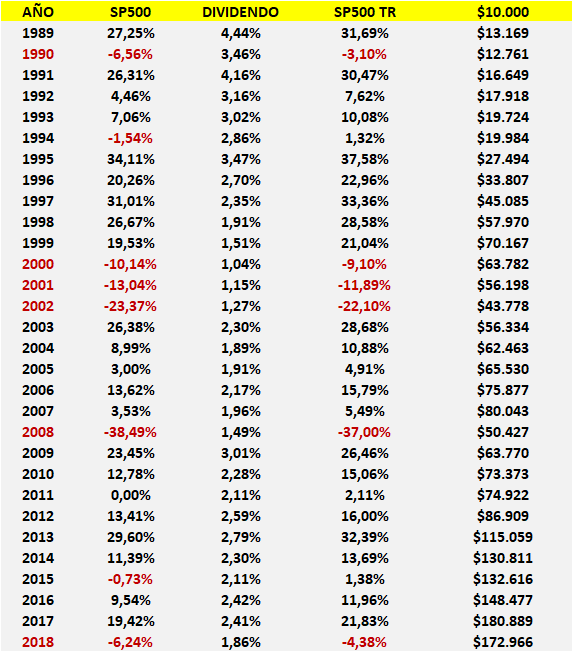

De 30 años sólo 8 han terminado en pérdidas, un 26,7% de todos los años. Algunas enormes, como 2008 y la tríada 2000-2002, otras menores, como 1994 o 2015. Lo cierto es que la cosa mejora si en lugar de tomar como referencia al SP500 usamos a este mismo índice incluyendo la reinversión de los dividendos, el SP500 Total Return:

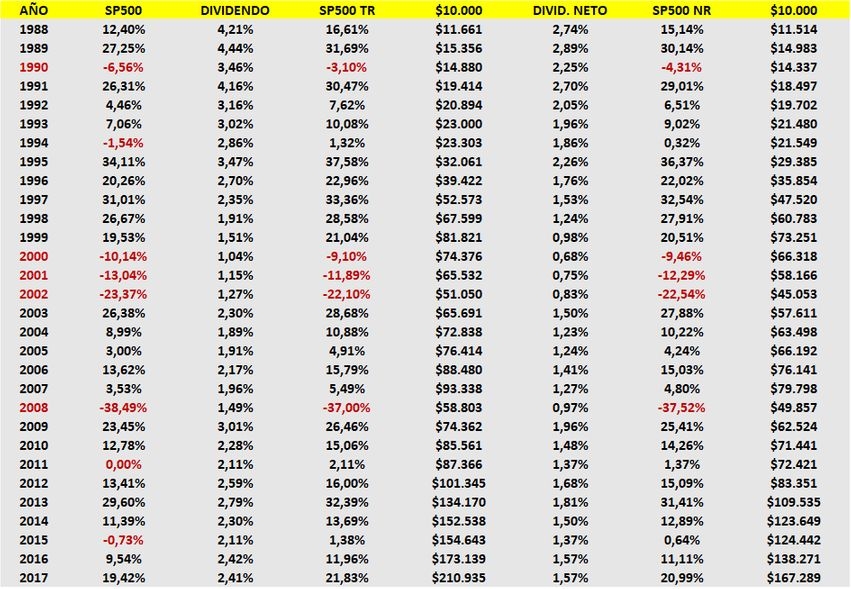

La rentabilidad media por dividendo del SP500 durante este período ha sido del 2,40%, no muy elevada, pues las empresas norteamericanas tienen más espíritu de capitalización que de reparto. Aún así, este plus convierte 8 años bajistas en sólo 6, una quinta parte de todos los ejercicios de referencia. Frente a la depreciación del dólar, 10.000$ convertidos en acciones se habrían transformado en 172.966$ arrojando una rentabilidad total escalofriante del 1.630%, esto es, 9,97% compuesto anual y eso a pesar de terminar el cómputo en un año bajista, 2018.

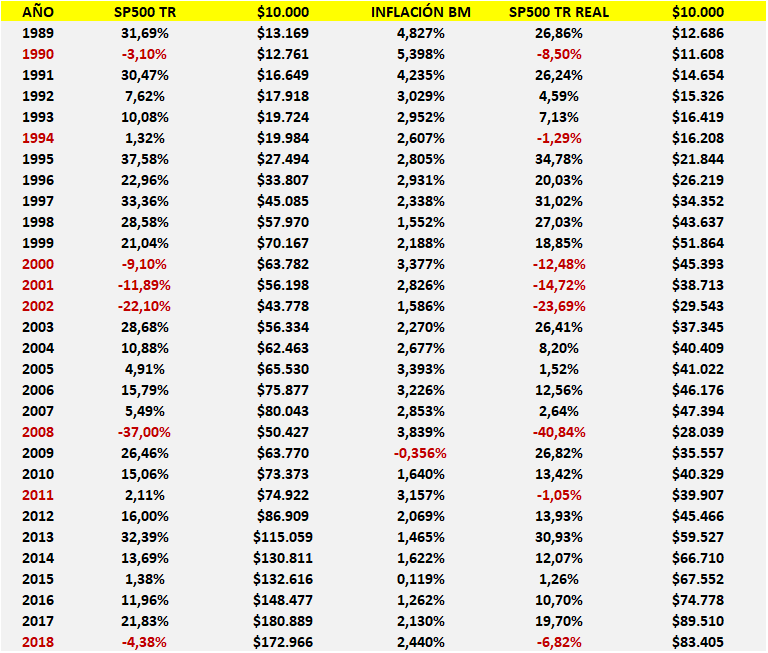

No obstante, esta rentabilidad máxima e ideal no se corresponde con la real, que sería aquella tamizada por el nefasto efecto de la inflación antes señalada. Desde este punto de vista el SP500 TR se transformaría en un SP500 TR Real restando a su ideal rentabilidad los puyazos inmisericordes de esta invitada insaciable llamada inflación:

Los dividendos no son suficientes ni en 1994 ni en 2011 para librarse de esta plaga bíblica inflacionaria perpetrada básicamente por la Reserva Federal y sus secuaces políticos. De nuevo volvemos a tener 8 años bajistas y probablemente 10, porque las rentabilidades pírricas de 2015 y 2005 bien podrían haber sido víctimas de impuestos y gastos de intermediación. Los felices e ideales 172.966$ anteriores se transforman ahora, tras este despiadado escarmiento, en 83.405$, ofreciendo una rentabilidad total acumulada del 734% (frente al 1.630% anterior) y compuesta anual del 7,33% (versus 9,97% de la versión de ensueño del SP500 TR).

Para quien se tome a chanza y chirigota el pernicioso efecto de la inflación a largo plazo y su inmisericorde bombardeo de los benéficos efectos del interés compuesto sólo decir que los 162.966$ de beneficio ofrecidos por la versión risueña del SP500 TR se quedan ahora en 73.405$. No es por nada, pero 89.561$ de ganancias han sido devoradas por la inflación. Sin despeinarse, casi el 55% de los beneficios generados por el SP500 TR a partir de la inversión inicial de 10.000$ se han ido para nunca más volver.

Tremendo desenlace. No obstante, compárese con los 4.599$ reales que tendríamos ahora, con la cara de 10.000$, guardados en el cajón. Es difícil, por no decir imposible, encontrar un activo que ofrezca una rentabilidad real compuesta anual del 7,33%. En Stocks for the long run Jeremy Siegel demuestra la superioridad intrínseca de las acciones como activo real capaz de resistir con éxito a la inflación frente a otro tipo de activos. El más infame, el dólar y el menos el bono, pasando por el oro. No hay color.

Como el principio básico de la desinversión en bolsa es no vender tras un año bajista tomemos ahora como referencia otro período de 30 años del SP500 TR, desde 1988 hasta 2017:

En los 30 ejercicios comprendidos entre 1988-2017, una cantidad inicial de 10.000$ referenciados al SP500 TR se transforman idealmente en 210.935$, una rentabilidad compuesta anual del 10,70% y total acumulada del 2.009%. Pero supongamos que el fisco norteamericano decide quedarse con el 35% de todos los dividendos de tal manera que ese SP500 TR se transforma en un SP500 Net Return, esto es, con reinversión sólo de los dividendos no confiscados por el Gobierno Federal:

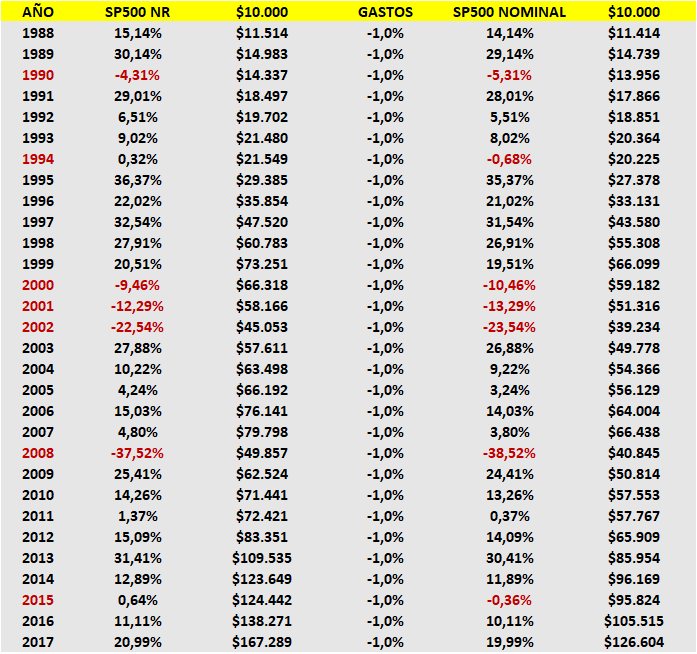

Ahora las cosas cambian. A peor, claro. En lugar de 210.935$ tenemos 167.289$, un respetable 9.85% compuesto anual y una rentabilidad total acumulada del 1.573%. Sigue estando bien, aunque empieza a resonar el eco de «todo lo que pudimos haber sido y no somos». No obstante, operar en los mercados no sale gratis. Volvamos a suponer, pues, que este inversor de 10.000$ soporta unos gastos del 1% anual en su fondo indexado al SP500. Es ahora cuando pasamos del SP500 NR al SP500 NR Nominal:

Estos costes abusivos de un 1% (para un producto indexado) suponen pasar de 167.289$ a 126.604$, es decir de una rentabilidad total acumulada del 1.573% a otra del 1.166%. De un 9,85% compuesto anual a un 8,83%. Sigue estando bien, pero resuena ya con cierta fuerza la melodía del «éramos tan jóvenes e inocentes». Claro que falta todavía la inflación. Prepárese para la paliza porque no le van a quedar en el cuerpo espacio para más moratones.

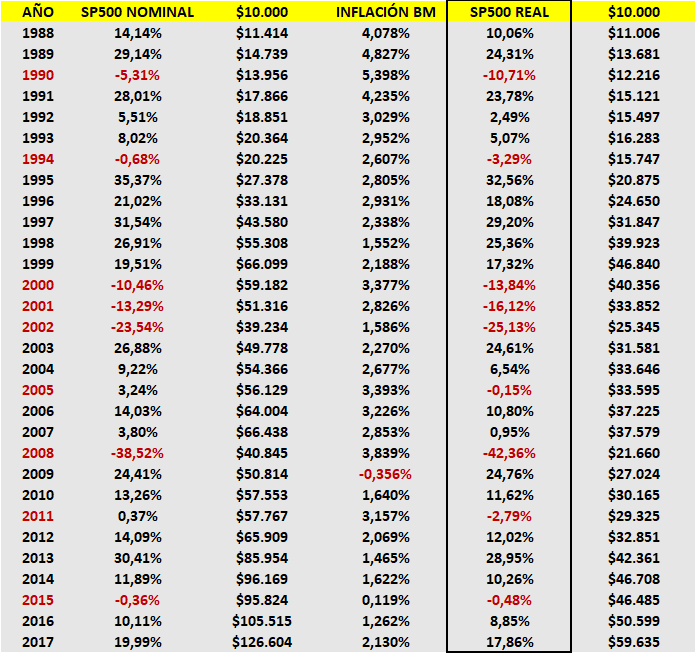

Entre 1988-2017 la inflación media en USA fue de un 2,60% anual. Esto transforma al SP500 NR Nominal en el triste SP500 Real:

El batacazo inflacionario es de una brutalidad aplastante: convierte los ya muy minorados, vía retenciones a los dividendos y comisiones, 126.604$ en 59.635$. Se dice pronto, pero se sufre aún más rápido. El anterior 8,83% compuesto anual se queda en un 6,13% y la rentabilidad total acumulada pasa de un 1,166% a un 496%. El estilo musical que predomina ahora no puede ser otro que el fado portugués. La tristeza es máxima. O casi. Porque vamos a desinvertir el dinero. Eso supone que tenemos unas plusvalías reales de 49.635$. Pongamos que el fisco nos aplica ahora otro impuestazo del 35%. Es decir, que nos quitan 17.372$, así que el beneficio real neto ya de todo pillaje vía impuestos gubernamentales, comisiones leoninas de la industria financiera y saqueos inflacionarios se queda en 32.263$.

Finalmente, la rentabilidad total acumulada en términos reales asciende a un 322%, esto es, un 4,92% compuesto anual. Conservamos nuestros 10.000$ y tenemos 32.263$ más. Hemos pasado de una rentabilidad total acumulada en la versión del SP500 TR del 2.009% y un 10,7% compuesto anual, a otra de un 323% total y 4,92% compuesto anual. ¡Menuda travesía! La del dolor. Parece esta la parte mala, la del vaso medio vacío. Pero conviene ver también el vaso medio lleno. Sobre todo, en comparación con el más detestable de los activos: la moneda. En este caso el «rey» dólar. O el «rey desnudo».

Durante el mismo período de tiempo del último ejemplo triunfante del SP500, 1988-2017, decíamos que la inflación media en USA según el Banco Mundial ascendió de media a un notable 2,60%. Semejante barbaridad, por poco que parezca, supuso que 10.000$ de 1988 tuvieran al terminar 2017 un poder real de compra de 4.522$. Esto es, 30 años de tejemanejes monetarios de la Reserva Federal y otros eventos han volatilizado el 55% del valor del dólar a un ritmo compuesto anual del -2,61%. Compárese esta tragedia con la peor versión del SP500 ofrecida arriba donde se obtienen beneficios en términos reales de 32.263$. Recordemos que la versión del SP500 Real vista aquí es peor que la de la vida real pues hemos exagerado impuestos y comisiones.

De 1988 hasta ahora hemos transitado por la caída del comunismo en Europa, guerras varias como la primera Guerra del Golfo, revoluciones tecnológicas, burbujas de todo tipo, una Gran Recesión, el atentado de las Torres Gemelas y, en suma, un sinfín de eventos negativos. Pero nada ha detenido el crecimiento económico que un sistema capitalista de libre mercado y respeto a la propiedad privada genera. El reflejo de esa mejora y crecimiento, aún en forma de irregulares dientes de sierra de signo ascendente, no es otro que el mercado bursátil.

Cierto es que rentabilidades pasadas no significan idénticas rentabilidades futuras. Pero también es verdad, y se ha constatado así hasta el momento, que a largo plazo podemos esperar de los mercados entre un 9%-10% compuesto anual en términos nominales. En el mejor de los casos entre un 10%-11%. En términos reales eso significa un 6%-7% compuesto anual o un 7%-8%. Reste gastos de intermediación e impuestos y tendrá un 4%-5% compuesto anual libre de toda mácula. Y eso sin hacer nada. Tan sólo indexándose al mercado. Ninguna moneda le va a proporcionar algo parecido. Desde luego no el dólar y tampoco el euro.

De ahí que tenga siempre presente el título de este artículo: el dinero no vale nada, pero las acciones sí. Cómprelas y, entre fado y fado, siéntese a esperar y disfrute de la vida.

Photo by Dayne Topkin on Unsplash