La primera pregunta que tenemos que hacernos es: ¿qué es una deuda?; y la respuesta es casi obvia, pero con matices.

En términos económicos tenemos deuda cuando debemos dinero a otro. Así de simple. Pero las deudas tienen apellido, porque hay deudas buenas y deudas malas.

La deuda mala es la que tenemos cuando debemos dinero sin tener una contrapartida con un activo real, es decir, que por un lado yo le debo dinero a otro y por el otro lado tengo o bien un falso activo, que no nos da ingresos (mi coche para uso personal) o no tengo nada en absoluto, como el caso de un préstamo al consumo donde ya nos hemos gastado el dinero (el préstamo para las vacaciones que ya hemos disfrutado). Así que tenemos una obligación de pago y no tenemos con qué pagarlo; y deberá salir de nuestros ahorros, presentes o futuros.

Lógicamente, la deuda mala debe ser evitada a toda costa, y solo debe tenerse para casos muy concretos, y nunca para compras recurrentes o habituales (vacaciones, ropa, etc.).

La deuda buena es aquella que, como contrapartida, tiene un activo real (aquel que nos genera unos ingresos, como un piso que compré para alquilarlo).

Quizás la contrapartida sea un falso activo, pero que tiene una función necesaria, como es la vivienda habitual (no genera ingresos, pero es nuestro hogar) o incluso un vehículo si este es para trabajar, pero si es un vehículo para uso personal debiera ser el más económico que razonablemente consideramos tener para desplazarnos (sí, un Twingo hace la misma función que un Ferrari).

En resumen:

| Deuda | Contrapartida |

| Mala | Ninguna o falso activo (no me genera ingresos) |

| Buena | Activo (me genera ingresos) |

La vivienda habitual: ¿es una deuda buena o es una deuda mala?

Aquí hay dos corrientes. La que considera que, al no generar ingresos, es siempre una deuda mala, y la que interpreta que es una deuda buena porque te crea tranquilidad y seguridad. Ya tienes una estabilidad sociofamiliar (vivirás en tu ciudad para siempre o por largo tiempo) y esa compra te hace ahorrar (realmente solo ahorras el precio de la compra, porque incurres en el gasto de los intereses del préstamo).

Si compras, deberás valorar si es más barato alquilar que comprar, porque adquirir una vivienda tiene no solo unos gastos iniciales importantes al comprar (impuesto sobre el valor añadido o impuesto de transmisiones patrimoniales, gastos de registro y notaría, etc.), sino también unos gastos mensuales que no tienes como inquilino (impuesto de bienes inmuebles, seguro, etc.); y por si eso fuera poco, unos gastos al vender (la «tajada» del Ayuntamiento en forma de Impuesto sobre el Incremento del Valor de los Terrenos de Naturaleza Urbana o I.I.V.T.N.U., comúnmente llamada plusvalía municipal). Muchas webs te ofrecen herramientas online para ver si es mejor alquilar o comprar. Una interesante es la de Bankinter.[1]

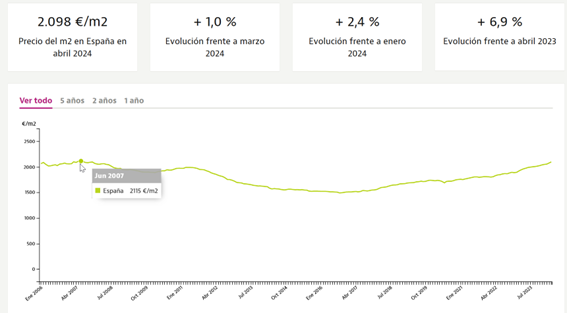

Lo que no debes entrar a valorar es lo que hará en el futuro el precio de la vivienda. Compra porque te ahorrarás el alquiler, pero no compres por la creencia de que la vivienda sube siempre, porque no es así. En plazos medios, de menos de quince años, hay épocas en las que el precio de la vivienda sube y épocas en las que baja. Si no te lo crees, mira esta gráfica de precios de Idealista, portal inmobiliario líder en España [2]:

Los precios máximos alcanzados en junio de 2007 en España fueron de 2.115 euros por metro cuadrado, y con el último dato de abril de 2024 están en 2.098; así que, tras casi 17 años, todavía no se han recuperado los precios medios de la vivienda en España.

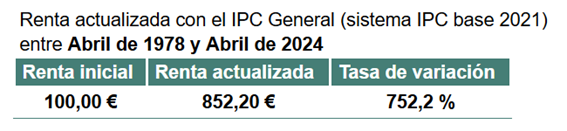

¿Y los precios de la vivienda en el plazo de una vida? En esos casos, la vivienda sube de forma similar al Índice de Precios al Consumo (IPC), porque a muy largo plazo los precios de la vivienda se mueven en paralelo al crecimiento de la economía, medida esta con el Producto Interior Bruto (PIB); y la economía, en plazos de varias décadas, evoluciona de forma semejante al IPC.

Así que ni la época del último boom inmobiliario en España (2003 a 2007), ni su posterior crisis (2007 a 2014), ni el actual periodo inflacionario (2021 hasta…) debes usarlo como referencia.

Como imagino que no te lo crees, calculo más abajo cuánto ha crecido el precio de la vivienda y cuánto el IPC en el periodo de 1978 a 2024, periodo que abarca nuestra actual democracia (obviaré el periodo de dictadura franquista por ser un sistema económico que intervino en los precios).

Vivienda e IPC en la democracia

Precio de un piso en España en 1978: 198,4 €/m2.[3]

Precio de la vivienda en España en 2024: 2.098 €/m2.[ut supra]

El precio de la vivienda se ha multiplicado por 10,6; que es un incremento anualizado del 5,3 % en estos 46 años.

¿Y cuánto han subido los precios en este mismo periodo? Según el Instituto Nacional de Estadística (INE)[4], los precios han subido desde abril de 1978 a abril de 2024 un 752 % (100 € de 1978 equivalen a 852 € de hoy, es decir, se han multiplicado por 8,52), que equivalen a un 4,8 % medio anualizado.

Así que la vivienda ha subido un 5,3 % y los precios un 4,8 %. La diferencia es pequeña porque a muy largo plazo, la vivienda ajusta sus precios al resto de la economía.

Vemos que, como reflejan los números, realidad y percepción son distintas. La convicción que la gente tiene sobre el (supuesto) aumento asegurado del precio de la vivienda está distorsionada por la información que nos brindan los propios interesados: los bancos, porque quieren prestarte el dinero con el que ellos consiguen ingresos; los gobiernos, por necesitar estimular el crecimiento económico; los asesores y portales inmobiliarios, porque su negocio depende de la buena imagen del sector; y, por supuesto, muy distorsionado por el propio sector de la edificación residencial, que en España pesa en la economía más que en la media europea.

¿Y la hipoteca de una segunda vivienda es deuda buena o es deuda mala?

Pues depende de si es un apartamento que solo se usará quince días en verano (deuda mala), o si se realquilará con una plataforma tipo airbnb.com, en cuyo caso será deuda buena siempre que los ingresos, después de gastos e impuestos, sean superiores al coste de las cuotas del préstamo; o al menos superiores a la parte de la cuota del préstamo que se corresponde a los intereses. Para hacerte una idea de los ingresos con airbnb.com, puedes usar la web airdna.co (no es .com).

Hay quien argumentará que una segunda vivienda es un seguro para sus hijos, o que se usa dos meses de vacaciones escolares y, por tanto, realmente es una deuda buena. Mis preguntas, a hacerse siempre, es si hoy y ahora:

- Ingresas dinero por esa segunda vivienda (¿es un activo real?).

- Ingresas más de lo que cuesta la cuota del préstamo, o al menos más de lo que corresponde a los intereses y los gastos de comunidad y mantenimiento (¿es rentable?).

Si contestas que sí a las dos, puedes considerarla una deuda buena.

En mi sistema se consideraría deuda buena solo si se destina a alquiler.

En el caso de que la uses por un periodo mínimo de cuatro meses al año (me da igual que los uses tú quince días, otros quince tus hijos, y tres meses tus padres), ya sería más un objeto de disfrute que una inversión. Si la usas cuatro meses, te quedarían ocho meses de alquileres, y rentabilizar una segunda vivienda en ese periodo es complicado. Cubrirás los gastos corrientes, pero difícilmente la hipoteca.

Notas:

[2] La imagen con la evolución del precio de las viviendas en España y los precios actuales, y de cualquier año, los tienes en https://www.idealista.com/sala-de-prensa/informes-precio-vivienda/

[3] El precio de los pisos en 1978 los obtuve de https://www.abc.es/economia/abci-viviendas-subido-621por-ciento-desde-1978-y-salarios-573por-ciento-200401070300-230675_noticia.html al no haber una estadística del INE tan antigua.

[4] Para cálculos de IPC la mejor fuente es https://www.ine.es/calcula/

Foto de Mo Eid