Es bien conocido que el inventor del primer fondo indexado fue Jack Bogle. Cuando Jack murió en el 2019 se estimó que con su «invento» el fundador de Vanguard había ahorrado más de 250.000 millones de dólares a los americanos de a pie, mucho más que cualquier otro personaje de la historia de EE.UU.

Jack Bogle no estuvo sólo en la revolución hacia la indexación. Puede que no conozcas al economista Burton Malkiel, autor, por cierto, de uno de mis libros financieros favoritos A Random Walk Down Wall Street (Un paseo aleatorio en Wall Street) publicado tres años antes de que Bogle lanzara el primer fondo indexado. Él también fue un gran precursor e impulsor de la indexación, además de amigo de Bogle, y estuvo también en el consejo de administración de Vanguard durante 28 años.

Pero puede que sí te suene la historia del mono, que Malkiel recoge en su libro: llevado al extremo, un mono con los ojos vendados tirando dardos a una lista de cotizaciones de acciones bursátiles puede seleccionar una cartera que funciona tan bien como una seleccionada por los expertos. Con este ejemplo, un poco atrevido, quiso poner en evidencia que la gestión activa es, en general, ineficiente.

En el Wall Street Journal un grupo de periodistas sigue a día de hoy haciendo un experimento basado en esa misma idea, solo que, en su versión del juego, los monos han sido sustituidos por periodistas. Publicaron una actualización recientemente con un sugerente título (que provocó que yo mismo clicara en ella), sugiriendo que no probase «la estrategia que había batido durante 50 años a los mejores hedge funds», lo cual me inspiró para este artículo. El éxito que puedas tener tirando dardos será mayor o menor si cuando los lanzas no te desvías y haces diana en la publicidad de esas páginas, cosa bastante probable (según los periodistas).

La historia del mono es ahora bastante conocida y en ese momento fue una imagen muy potente para, en realidad, introducir una idea sencilla y, a la vez, revolucionaria: lo que realmente necesita un inversor es un fondo de inversión con bajos costes que simplemente compre los cientos de acciones que conforman los índices más importantes del mercado de valores y no esté saltando de valor a valor en un intento de acertar cuáles serán los ganadores.

El libro de Malkiel se sigue revisando en cada edición, y la que celebra su 50 aniversario incluye actualizaciones sobre los nuevos activos: en el último alerta, por ejemplo, contra los riesgos de invertir en criptomonedas.

También incluye referencias a los ETFs, que no son más que una evolución de los fondos indexados convertidos en cotizados, más accesibles y más versátiles, completando la tercera fase de la revolución hacia la indexación.

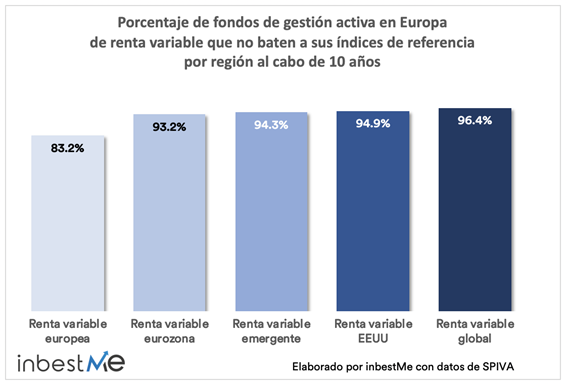

A raíz del 50 aniversario del libro, su autor fue entrevistado por el Wall Street Journal, donde ratifica su predilección por la indexación «simplemente porque funciona», haciendo alusión a las estadísticas que publica SPIVA, que es una división de S&P Dow Jones Indices, que analizan de forma sistemática el desempeño de los fondos activos frente a sus índices.

El tiempo y las estadísticas han dado la razón a Malkiel y a Bogle.

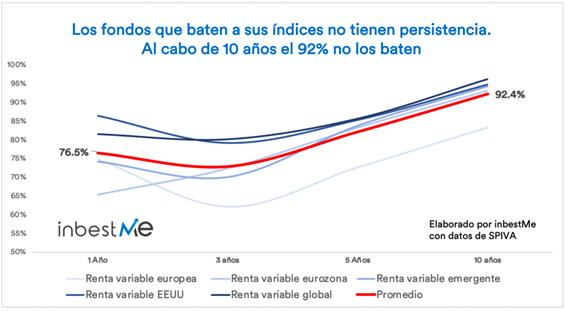

Las estadísticas de SPIVA, que celebran su 20 aniversario, muestran que año tras año, en general, más del 90 % de los fondos de gestión activa no baten a sus índices. Ver gráfico superior.

En el gráfico superior vemos que el porcentaje de fondos de gestión activa que no baten a sus índices va subiendo a lo largo de los años hasta el 92 % a los 10 años, debido a la falta de persistencia de estos.

En la 50ª edición de su libro, Malkiel nos dice en la introducción:

«Ahora, 50 años más tarde, aún estoy más convencido de esa tesis original, y hay una cifra de 6 dígitos para demostrarlo. Un inversor que invirtiera 10.000 $ en 1977 (fecha de la primera edición) habría acumulado un patrimonio de 2.143.500 $ a inicios del 2022 si hubiera reinvertido los dividendos. Un segundo inversor que hubiera adquirido participaciones en el fondo de inversión activo medio hubiera acumulado 1.477.033 $. La diferencia es asombrosa. Hasta el 1/1/2022 el primer inversor habría acumulado 666.467 $ de más, o lo que es lo mismo dos tercios de un millón de dólares».

Curiosamente, Malkiel reconoce que también compra acciones individuales «simplemente porque le divierte», aunque no cree que le reporten más rentabilidad (ni tan siquiera la mide) que las carteras indexadas que también posee. Pero cuando reconoce «su pequeño pecado» dice que lo hace sabiendo que para él esto no es un riesgo porque el resto de su dinero está 100 % indexado. «Mientras la mayoría de tu cartera esté indexada, puedes jugar», opina Malkiel.

No hagas lo contrario: asegúrate de que obtienes primero los beneficios de la indexación antes de correr riesgos innecesarios, como comprar cryptos. Una vez tengas tu libertad financiera asegurada, será el momento de «jugar»; hacerlo antes es una temeridad.

La indexación fue objeto de mofa cuando nació hace ya más de 50 años, como bien recuerda Malkiel rememorando las reacciones a su libro. Ahora, en EE.UU., la indexación representa en torno al 40% del volumen bajo gestión y sobrepasa el 50 % en la renta variable. Malkiel aún cree que el porcentaje de gestión activa sigue siendo muy alto y no le preocupa este crecimiento de la gestión indexada. Sobre la pregunta relativa a si el porcentaje de la gestión indexada no es ya demasiado elevado, considera que no hay peligro, incluso si solo el 2 % o el 3 % de la inversión fuera activa, mientras la información se refleje correctamente en los precios.

No te pierdas la revolución de la indexación y sus beneficios. Aunque no para de crecer, es menos conocida por los europeos (un 30 % opta por ella). Sin duda te puede ayudar a conseguir tu independencia financiera. Esperando lo que pueda aportar la inteligencia artificial en la inversión, es lo mejor que conozco, al menos, de momento, para el inversor de a pie.

Foto de Hasan Albari