«Follow the money» le decía «Garganta profunda» al reportero Bob Woodward (Robert Redford) en el aparcamiento del Hotel Watergate en la película Todos los hombres del presidente. Y es que, en ocasiones, seguir el rastro del dinero nos puede ayudar a componer una imagen más clara de una situación.

La diversificación ha sido el argumento más manido para justificar la inversión pasiva. Esa falsa creencia de que cuanto más diversificada esté una cartera, menor será el riesgo. Sin embargo, parece que ese argumento puede tener los días contados. Recientemente saltaba a las portadas que la capitalización de Apple ya superaba la del índice Russell 20001. Los índices están cada vez menos diversificados y prueba de ello es que las cinco empresas más grandes del S&P 500 representan más de la cuarta parte del índice. Sí, ¡el 1 % de los nombres representa el 25 % del índice!

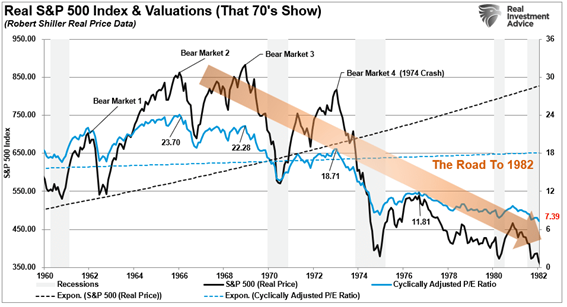

Lo que empezó siendo la inversión en las FAANG2, y terminó ampliándose a las FAANGMT3, a muchos les recordará a las Nifty-Fifty de los años 60 y 70, esas empresas de crecimiento y sólidas que se consideraban indestructibles. Todo el mundo invertía en ellas, lo cual creó un círculo vicioso con un potente efecto llamada: cuanta más gente invertía en ellas, más subían, haciendo que más gente quisiera invertir en ellas. Estas compañías llegaron a subir en bolsa hasta niveles extremos, con valoraciones de más de 100 veces beneficios. Todos sabemos cómo terminó la historia.

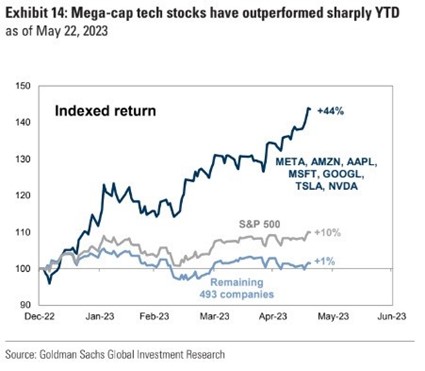

Una vez más, estamos viviendo una situación parecida con el aliciente de la política de tipos de interés cero que durante una década ha inflado a las empresas tecnológicas de crecimiento. En la actualidad, el mercado se encuentra con muchísimo miedo esperando, o más bien anticipando, una recesión que nunca parece llegar. En estos periodos de incertidumbre, es muy común que los inversores vendan sus posiciones en empresas pequeñas y de nicho, para refugiarse en valores más grandes y ópticamente seguros. Justamente es eso lo que está ocurriendo este año en el mercado. Nuevamente se vuelve a crear un círculo vicioso, donde el dinero se mueve de empresas más pequeñas a los mastodónticos FAANGMT. Como resultado, estas acciones han visto una revalorización muy superior a la del índice:

Esto no significa que las FAANGMT sean mejores empresas, ni tampoco que sean peores. Simplemente es el resultado artificial y temporal de un movimiento de capitales hacia ocho nombres concretos que ha hecho que sus capitalizaciones suban como la espuma. En algunos casos las valoraciones podrán estar justificadas en mayor o menor medida, mientras que en otras podrían casi valorarse de burbuja.

La inversión activa en la que el inversor, o el gestor en su nombre, elige las empresas concretas que quiere comprar se ha visto perjudicada por este fenómeno. De nuevo, no significa que el inversor haya hecho mal su trabajo, o que haya errado en su valoración. Simplemente, se encuentra temporalmente remando contra la corriente, esa corriente de capitales y de inversores corriendo al refugio de las FAANGMT.

Dentro de la inversión activa, la inversión en valor es la que se ha visto más perjudicada. Si ya las políticas monetarias hiper-expansivas habían distorsionado completamente las valoraciones y múltiplos a los que cotizan las empresas, esta burbuja hace la inversión en «empresas baratas» mucho más difícil si cabe. Estamos viendo nombres como Nvidia cotizando a más de 200 veces beneficios, mientras que muchas empresas de valor —o que no están tan de moda— no paran de caer, cotizando cada día más baratas.

Ante este paradigma, el inversor se puede encontrar perdido entre tanta irracionalidad. Empresas que cotizan a 200 veces beneficios no paran de subir, mientras que otras que están baratas, continúan bajando. Por este motivo, analizar los flujos de capital puede ser muy útil para entender qué es lo que está pasando y qué está llevando a tantos inversores a depositar su dinero en dichas empresas. A intentar comprender esa irracionalidad. Una irracionalidad causada por una emoción muy primaria: el miedo.

Por último, creo que es conveniente recordar que el círculo vicioso de la inversión pasiva funciona en ambas direcciones. De la misma manera que cuando todo el mundo invierte en índices (o en las FAANGMT), automáticamente provoca que nuevo capital tenga que entrar en esas empresas, subiendo su cotización, cuando se alcance el techo —y la historia nos enseña que tarde o temprano se alcanza—, todo ese capital que durante años se ha acumulado en esas ocho empresas querrá salir. Y querrá salir rápido. El problema es que, como nos recuerda Michael Burry, sólo hay una puerta de salida.

(Aviso: La información aquí contenida se expone a título meramente informativo y no constituye una recomendación de inversión).