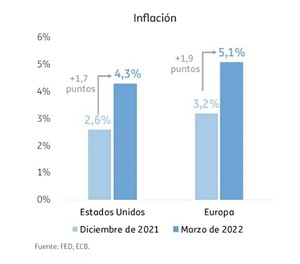

Lo mires por donde lo mires, y aunque incluso no lo mires (porque hay personas que prefieren meter la cabeza debajo de la tierra como un avestruz), tu dinero cada vez vale menos, concretamente un 9,8 % menos. Cada vez usas más cantidad de monedas o billetes para comprar la misma cantidad productos y servicios. Y da igual que vivas en España, Alemania, Reino Unido o Estado Unidos, todas las zonas geográficas se están viendo afectadas por este virus de la inflación. De hecho, en el gráfico de más abajo se puede observar cómo las predicciones para esta variable para el 2022 se han incrementado en más de un 1,7 % tanto en EEUU como en Europa.

Quejarte y echarle la culpa a los políticos, al COVID, a la guerra de Ucrania o a Putin, no te va a solucionar el problema, ni siquiera yendo a tu banco (todos sabemos que los bancos son supermercados financieros, no tus amigos, que presionados por sus objetivos comerciales van a tratar de colocarte la campaña comercial en vigor, te querrán «mejorar» un seguro o incluso colocarte una alarma o un móvil, aunque realmente lo que quieres tú es rentabilizar tus ahorros para protegerlos de la inflación).

Tú ya has dado un paso adelante mental, ya has entendido que en la cuenta corriente o con los depósitos/plazos fijos tradicionales tu dinero se va a ver afectado por la inflación, y has leído, visto por Internet o escuchado en la televisión que los fondos de inversión son el medio, el antídoto mágico, para contener ese impuesto silencioso, pero no sabes si de renta fija o renta variable, si indexados o de gestión activa, si value o growth, si americanos, europeos o chinos, si de renta fija soberana, corporativa o high yield… Y tú lo único que quieres es poner a trabajar tus ahorros.

Cuando tras varios intentos de contactar con tu sucursal, y posiblemente no el día que tú tienes pensado, te den cita en el «super», por ley te harán un test para saber cuál es tu perfil de inversión y en la mayoría de las ocasiones te saldrá equilibrado o incluso conservador, con lo que puede que te recomienden un fondo mixto, y teniendo en cuenta el volátil panorama actual, te indicarán que hay que ser prudentes… cuando la realidad es que hay que huir de la renta fija y mixta como del demonio por las próximas subidas de tipos de interés tanto en EEUU como en Europa.

La función principal de los bancos centrales es la contención de la inflación, y para ello tienen fundamentalmente dos herramientas: en primer lugar, reducir la masa monetaria en circulación, de ahí las noticias de que el Banco Central Europeo deja de comprar deuda soberana; y en segundo lugar, las subida de tipos de interés. Medidas ya anunciadas tanto en el viejo continente como cruzando el Atlántico.

En EEUU llegarán a tipos del 2,5 % y en la UE seremos más tímidos, con un 0,25 %, dependiendo de cómo evolucione la situación, la escala de precios.

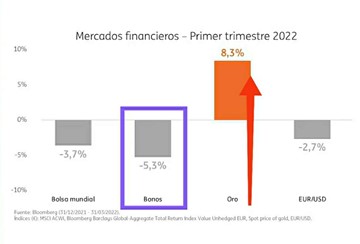

Si hoy compras un título de renta fija que renta un 1 % y dentro de un par de meses se emite otro que renta un 1,25 %, ¿cuál de los dos preferirías? El del 1,25 %, ¿verdad?, pues como todo cristiano… Con lo que manteniéndose la oferta constante y la demanda en descenso… el precio de ese título al 1 % caerá… Y en estos momentos te acabas de dar cuenta de que la renta fija no es fija, fluctúa.

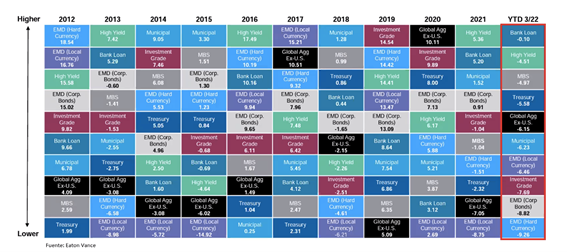

De hecho, no hay ningún activo de renta fija que esté en positivo este ejercicio. Si te fijas en el cuadro de más abajo, en la última de las columnas, ya sean bonos globales, americanos, high yield… TODOS EN NEGATIVO, y a ti tu banco te dijo que la renta fija era segura…

Pero lo que aún no sabes es:

- Que el 90 % de los fondos de inversión nunca llegan a su objetivo.

- Que los grandes gestores por volumen de fondos de inversión en España son tres bancos.

Con lo que si uno a) con b) el fondo que contrato a través de un banco esta abocado al fracaso en un 90 % de las posibilidades… Y estarás pensando… «¡Ay Dios, en qué lío me he metido!, si yo lo único que quiero es protegerme de la inflación»… Pues lo que sí sabes es que no debes invertir en renta fija y que tampoco a través de tu banco… Con lo que te queda la renta variable y un 10 % del mercado, las pepitas de oro de las gestoras independientes… Y te volverás a preguntar:

- ¿Donde están esas gestoras independientes?

- ¿Qué tipo de gestión si activa o pasiva, indexados?

- ¿Si dentro de la gestión activa growth (expectativas de crecimiento de beneficios) o value (análisis fundamental)?

- ¿Qué zona geográfica?

- ¿Qué sector empresarial o temática?

Y ha llegado el momento de que te des cuenta de que necesitas un «neurocirujano financiero», no un «médico de cabecera bancario» que te guie por el sendero luminoso de la inversión y que te diga:

1.- Es el momento de la gestión activa. Ante un entorno VUCA, volátil, incierto, complejo y ambiguo, necesitas que el barco de tu inversión lo capitanee un gestor con amplia experiencia, instrumentos e información que tenga una gran capacidad de reacción para surfear las olas que se presenten.

2.- La experiencia y las estadísticas nos dice que en épocas de subidas de tipos de interés el value tiene un mejor comportamiento que el growth.

3.- Que a pesar de que por la distancia geográfica de Ucrania y su menor dependencia energética del gas y petróleo ruso los mercados americanos han tenido un mejor comportamiento que los europeos, estos últimos son una magnífica oportunidad a la espera del rebote por la solución del conflicto geopolítico.

4.- No se te pase por la cabeza invertir en el sector tecnológico. Las empresas de esa temática están altamente apalancadas, endeudadas, y con las subidas de tipos de interés van a sufrir sus resultados, y en el SP 500 el 50 % de las empresas son tecnológicas, con lo que quizás no es el momento de EE.UU. por sus 6 subidas de tipos previstas.

5.- Tampoco es el momento de los mercados emergentes por el fortalecimiento del dólar. Dado que devuelven su deuda externa en dólares, tendrán que usar más moneda local. Además, China y su política de COVID 0 suponen un lastre para el consumo interno, que se refleja en la contracción del PMI manufacturero.

6.- La era de la inversión en metales ha llegado para quedarse. El oro, la plata, el paladio, el rodio son herramientas inteligentes para diversificar nuestro portfolio de inversión, como los productos de las compañías aseguradoras con participación en beneficios. De hecho, el oro como refugio es el único activo que ha presentado un comportamiento óptimo ante tanta volatilidad.

Alea iacta est, la suerte está echada, ahora sólo tienes que decidir si:

- No haces nada y pierdes un 10 % por la inflación.

- Vas a tu banco y te hacen perder dinero con 90 % de probabilidad.

- Buscas a un profesional especialista que te ayude con todo esto.

Foto de Norbert Kundrak en Pexels