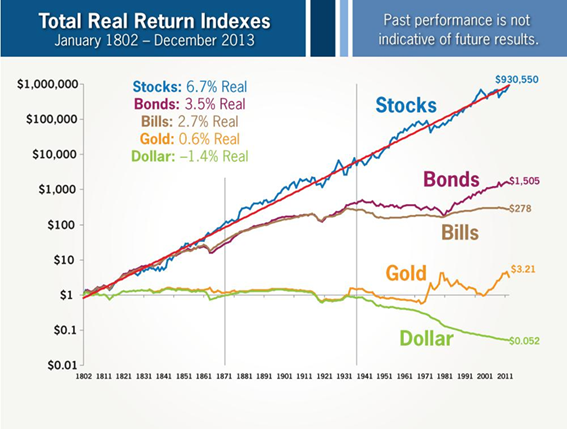

Suele ser un lugar común en el mundo financiero la recomendación de la inversión en acciones por estimarse la más rentable y segura a largo plazo. No son pocos quienes han sido atraídos a los mercados bursátiles de la mano de la melódica sinfonía que emana del gráfico más famoso de la historia de la inversión, el que muestra la rentabilidad histórica de las acciones frente a otros activos en términos reales y que el lector ya habrá adivinado que se encuentra en el celebérrimo libro de Jeremy Siegel, Stocks for the long run:

Hay una gran parte de razón en lo afirmado en la famosa obra de Siegel. Pero también conviene matizarlo. En primer lugar, porque estamos hablando de un gráfico referido a las acciones norteamericanas, cuya rentabilidad puede haber ido superada por uno o dos países, pero no por más. Es decir, que tratamos con los datos de uno de los mercados bursátiles más rentables. En segundo lugar, porque se expresa en dólares, pero el inversor español abona actualmente sus facturas en euros, pues habita plácidamente en el sur de la eurozona. Y, en tercer lugar, la inflación que se ha descontado es la norteamericana y no la que ha sufrido el inversor español.

Existe, además, un cuarto motivo de puntualización no relacionado con ese gráfico, pero sí con los participantes en los mercados, los inversores. Desde el 2009 las bolsas, especialmente la norteamericana, corazón de los índices globales como el MSCI ACWI o el MSCI World, no han hecho más que subir y esta subida coincide con una gran popularización de la gestión pasiva o indexación, algo que comenzó tras la hecatombe de la burbuja punto.com entre 2000-2002 y que se ha consagrado definitivamente tras el derrumbe bursátil del 2008 y el descrédito de la performance de la gestión activa, que además resulta más cara. Lo que esto significa es que una gran parte de los inversores indexados, quizá la mayoría, todavía no conocen el significado real de la expresión «a largo plazo» y del tiempo que, en la práctica, puede implicar.

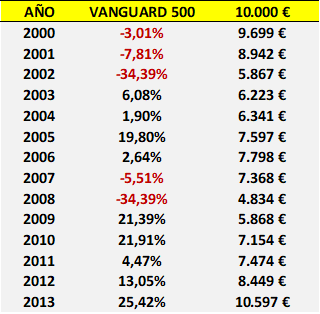

Un ejemplo vale más que mil palabras. Por eso usaremos la performance del Vanguard U.S. 500 Stock Index Fund Investor EUR Accumulation (fondo índice que replica al SP 500 con dividendos, el benchmark de referencia de las acciones norteamericanas en concreto y de las bolsas mundiales en general), expresado en euros y al que tamizaremos usando la inflación española medida por el IPCA, entre los años 2000-2013:

Como se puede observar, tras ¡14 años! unos supuestos 10.000 € invertidos al principio del año 2000 se transforman en 10.597 € al terminar 2013, ofreciendo al inversor una rentabilidad compuesta anual del… 0,41 %, algo muy alejado de ese 6 %-7 % compuesto anual en términos reales prometido por Siegel. La teoría no ha coincidido, pues, con la práctica.

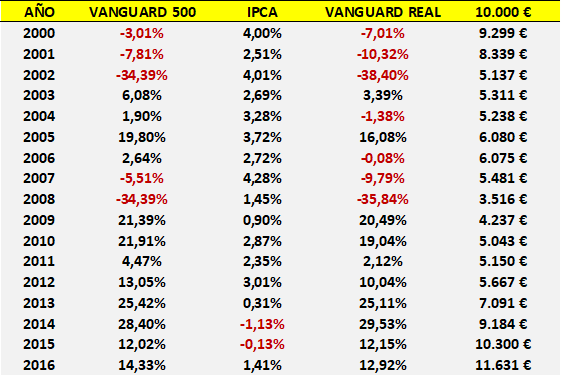

En realidad, las cosas son peores porque hay que tener en cuenta la inflación. En tal caso el inversor no tardará la friolera de 14 años en recuperar su dinero sino 17:

Señalamos 17 y no 16 porque es altamente improbable que los costes de transacción para el inversor español hubieran sido sólo los del Vanguard, sin ningún intermediario de por medio. Siendo realistas, teniendo en cuenta las tarifas actuales de los roboadvisors nacionales, lo más probable es que hasta finales de 2016 el inversor no hubiera recuperado su dinero. ¡17 años después! Para hacernos una idea de lo que son 17 años: hace 17 años no existían los teléfonos inteligentes.

A su vez, una cantidad invertida a principios de 2001 hubiese tardado menos tiempo: 15 años. La invertida en 2002 «sólo» 13. La invertida en 2003-2004 de 9 a 10 años y eso en el mejor de los casos. Todas son cantidades de tiempo significativas. Si el inversor se encuentra al final de su vida inversora, presto ya a jubilarse, encarar un 2000-2002 o un 2000-2008 puede volatilizar la mitad o el 65 % de su capital acumulado durante largos años. Sus expectativas de rentabilidad y de desinversión habrían de revisarse muy a la baja. La situación podría llegar a ser incluso trágica para muchos inversores que no contaran con un as en la manga en forma de otros activos.

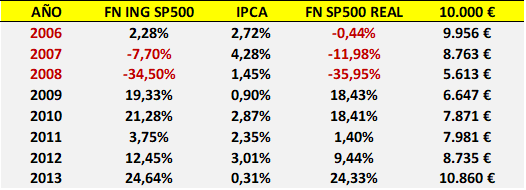

Se puede alegar que el ejemplo es extremo y hasta capcioso. Pero incluso con viento de cola hay que esperar que el tiempo necesario para recuperarse de un buen batacazo bursátil sobrepase los 5 años. Podemos comprobarlo a través del ING Direct Fondo Naranja Standard & Poor’s 500 FI, uno de los fondos índices más veteranos del mercado español (desde mediados de 2005). Este ejemplo es mucho menos teórico que el anterior y perfectamente hubiera podido suceder en la vida real. Veamos la performance de este fondo entre 2006-2013 en términos reales:

El inversor necesitó ni más ni menos que 8 años para recuperar el dinero invertido a principios de 2006 y obtener una rentabilidad pírrica. Al inversor de 2007 le hicieron falta 7 años. El de 2008 precisó de 6. Todo eso para recuperar la cantidad inicialmente invertida, esto es, para volver a empezar de cero, por decirlo de alguna manera.

Es probable que este segundo escenario sea más habitual que el primero. Es decir, que el inversor debe asumir que ante una debacle bursátil es muy probable que precise de más de 5 años y menos de 10 para recuperar lo perdido y comenzar de nuevo a ganar dinero. Los escenarios en los cuales precisa de más de una década o incluso de más de 15 años pueden ser excepcionales. Sin embargo, que hayan sucedido alguna que otra vez debería poner en guardia al inversor. En todo caso, y para ambas situaciones, es responsabilidad personal del inversor estar financiera y psicológicamente preparado para estos eventos. Las dos cosas, bolsillo y cabeza.

Que la inversión indexada ofrezca a los inversores las mayores probabilidades de obtener buenas rentabilidades en términos reales y mejores que las ofrecidas por la gran mayoría de la gestión activa, no debería hacerles olvidar que todo procedimiento y estrategia de inversión conlleva sus propios riesgos. La indexación no es ni será una excepción. De ahí, que podamos resumir todo lo expuesto hasta ahora de la siguiente manera, usando las palabras de Benjamin Graham:

«Siempre y cuando juzguemos al futuro a partir del pasado, el inversor no negará la posibilidad de una nueva subida secular, pero lo que para él importa es que no puede contar con ella».

Foto de Andrea Piacquadio en Pexels