Los activos financieros han ido evolucionando con el paso de los tiempos. Los depósitos, las cuentas remuneradas, los planes de pensiones y los fondos de inversión se han visto acompañados de otras opciones para rentabilizar tus ahorros denominados «inversiones alternativas», por ejemplo, la inversión en metales o el crowdlending.

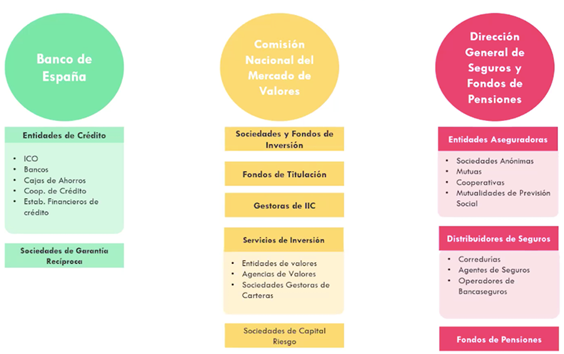

Todo activo financiero tiene sus organismos reguladores bajo el amparo del Ministerio de Economía, como se puede apreciar en el diagrama de más abajo:

Depósitos: Banco de España.

Fondos de inversión: Comisión Nacional del Mercado de Valores, CNMV.

Planes de pensiones: Dirección General de Seguros y Fondos de Pensiones, DGS-FP.

PIAS/Unit Linked: Dirección General de Seguros y Fondos de Pensiones, DGS-FP.

Además de estos organismos regulatorios, hay una serie de salvaguardas o garantías:

Depósitos: Fondo de Garantía de Depósitos, FGD, hasta 100.000 €.

Fondos de inversión: Fondo General Garantía de Inversiones, FoGaIn, hasta 100.000 €.

Planes de pensiones: Consorcio de Compensación de Seguros, sin límite de importe.

PIAS/Unit Linked: Consorcio de Compensación de Seguros, sin límite de importe.

Lo primero que tenemos que aclarar es que, NO todos los instrumentos de inversión ni entidades están regulados por la CNMV, como te habrás dado cuenta. Por otro lado, es importante apuntar, además, que la CNMV publica 3 listas sobre entidades que operan en España:

- Las que sí están autorizadas y reguladas.

- Las que no están autorizadas, denominadas «chiringuitos», y con las que hay que tener cuidado. Ver listado.

- Y, por último, otras, las que no están reguladas porque lo hacen otros organismos o se hace desde otro país. Estar en esta lista no es sinónimo de peligro, a diferencia de la del apartado anterior. Entidades muy conocidas como Mintos o Mytriplea llevan años operando y sin incidencias.

¿Y qué pasa con las inversiones alternativas?

Los metales de inversión están regulados por el Ministerio de Consumo. Este Ministerio regula a las empresas que comercializan bienes tangibles de inversión como los metales, obras de arte o coleccionismo. Adicionalmente, las transacciones están supervisadas por el servicio ejecutivo del SEPBLAC, Servicio Ejecutivo de la Comisión de Prevención del Blanqueo de Capitales e Infracciones Monetarias, la unidad de inteligencia financiera del Ministerio de Asuntos Económicos y Transformación Digital del Gobierno de España, pero no por la CNMV, y eso no resta seguridad a los inversores.

Y las entidades crowdlending han de cumplir todas las estrictas normas globales sobre perfiles de inversores de cada cliente (KYC o FCC) y prevención del blanqueo de capitales (AML) del país donde estén ubicados sus sedes centrales. Muchas de ellas están ubicadas por asuntos impositivos en el este de Europa, como Letonia, Estonia o Croacia. Estas entidades actúan como plataformas de financiación participativa, PFP, conectando empresas (o particulares) con necesidades de financiación con inversores (particulares o profesionales) con necesidades de inversión de sus excedentes de ahorro o liquidez. Todas las transacciones se hacen a través de entidades de dinero electrónico, EDE, como por ejemplo Paypal o Pecunpay, registradas en el Banco de España. Antes de la concesión de un crédito o préstamo hay un estudio de riesgo del mismo; incluso, en muchas ocasiones, existe un pacto de recompra por parte de la PFP en caso de impago de los prestatarios, con lo que aunque no existe un sistema de compensación como de FGD. La inversión es segura y está regulada, así como supervisada, llegando algunas de estas entidades a estar registradas en la FCA (Financial Conduct Authority), otro organismo, ubicado en el Reino Unido, que regula las empresas de servicios financieros (tanto mayoristas como minoristas) y vela por que las entidades sigan las reglas y requisitos establecidos.

Espero que con esta explicación quede claro que no todas las entidades necesariamente están reguladas y supervisadas por la CNMV y que la inversión alternativa cuenta con sus propios mecanismos de seguridad y sus organismos y prácticas regulatorias pertinentes.

Foto de Brett Sayles