La superioridad de la indexación como forma de inversión es indiscutible. Pablo Fernández en España y SPIVA a nivel mundial nos lo recuerdan cada año: a largo plazo, los índices superan al 90%-95% de los fondos de gestión activa.

Tras la sorpresa inicial para los que aún no conocían estos hechos, surgen dos tipos de preguntas: Entonces, ¿qué fondos son los que batirán al índice? Y la segunda y tema de este artículo: ¿Por qué ocurre esto?

Este primer interrogante es quizá el más frecuente, pero a la vez el menos práctico y sensato. Habitual en los medios y la industria, la pregunta no tiene sentido por dos motivos:

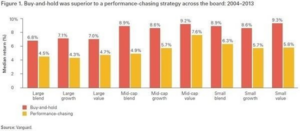

1. En primer lugar, no es posible predecir hoy cuáles serán los fondos concretos que batan a los índices durante los próximos años. El hecho de que un fondo lo haya conseguido en los últimos años no es razón suficiente para que siga haciéndolo. De hecho, suele ser indicador de justo lo contrario. Un ejemplo: sólo un 5% de los fondos USA de bolsa en primer cuartil en 2013 repitieron cuartil en 2014. Y a 5 años, ninguno de los fondos que invierten en acciones de gran o mediana capitalización logra mantenerse en el primer cuartil. A pesar de que la prensa y los medios especializados dedican toda su atención y elogios a los fondos que batieron su índice el año pasado, invertir “persiguiendo los mejores fondos” es la peor manera de elegir un fondo de inversión (y sin embargo, sigue siendo el factor determinante con el que la mayoría de los inversores toman sus decisiones de inversión):

2. El segundo motivo por el que no tiene sentido preguntarnos quién batirá al índice es práctico: no necesitamos saber qué fondos batirán al índice para conseguir rentabilidades razonables, con muy bajo riesgo en el largo plazo. Para ilustrar esto, imaginemos que invertir fuera como apostar en una liga de fútbol de 20 equipos que dure 20 años. No podemos saber quién acabará siendo el número 1, pero sí sabemos con seguridad quién quedará siempre subcampeón por encima del resto de 18 equipos: el índice. Es decir, obsesionarse por acertar con el primero, cuando en el largo plazo tenemos fácil acceso al segundo —por encima del resto de 18 opciones disponibles—, es en el mejor de los casos frustrante y en el peor muy peligroso para nuestro patrimonio a largo plazo.

Pero volvamos a la segunda pregunta: ¿Cuáles son las razones del éxito de la indexación frente a otras estrategias de inversión activa?

Aunque son numerosas las razones, veremos a continuación las dos más habituales: los costes y la idiosincrasia de la profesión de gestor. Sin embargo, en el presente artículo me gustaría proponer una tercera causa mucho más profunda y fundamental —casi podríamos decir filosófica— que justifica tanto o más que las dos anteriores el éxito de los índices como estrategia de inversión.

Antes de continuar, una aclaración necesaria: la gestión «pasiva» no existe. Alguien, si no somos nosotros, en última instancia toma las decisiones —sistemática o discrecionalmente— de en qué, cuánto y cuándo invertir. Como vamos a ver, la dinámica de los índices no escapa a esta condición inevitable. Al invertir en índices estamos invirtiendo según su estrategia de construcción —que por definición es activa—, no inmovilizando el dinero en un cofre en el fondo del mar. El apelativo de «gestión pasiva» utilizado por la industria es pues desafortunado, y se debería generalizar el más apropiado de «gestión indexada» o indexación. Pero entonces,

Aparte de su definición ortodoxa, un índice no es más que un intento de representación simplificada —y como toda representación de la realidad, está sesgada— del mercado. Es importante recordar que su éxito como forma de inversión no fue premeditado ni intencionado en sus orígenes; simplemente se intentó hacer una «foto» de los mercados.

De manera muy resumida, consiste en decidir una cantidad de acciones N a incluir en una cartera junto a un criterio de selección y ponderación, que dará como resultado un número (el «nivel» del índice). Por ejemplo, N=35 en nuestro español IBEX, N=500 para el S&P de acciones de gran capitalización de Estados Unidos, etc. El criterio más habitual es que, para que sean representativas de un mercado, tienen que ser las más «grandes», entendidas por las que tengan mayor liquidez y volumen de negocio. Un comité de expertos se reunirá periódicamente para evaluar si las N acciones actuales cumplen con los criterios y representan al mercado, o hay que hacer cambios. Es decir, sacar y meter acciones activamente para seguir cumpliendo con el criterio original.

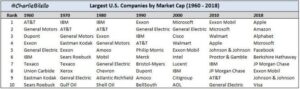

Éste es un proceso activo y dinámico que puede percibirse fácilmente observando la siguiente animación, donde se representa la evolución de las 10 empresas con mayor capitalización del mundo durante los últimos 20 años. Construir un índice mundial por capitalización sería tan sencillo como ir metiendo y sacando de él las empresas que aparecen y desaparecen a lo largo del tiempo en este top-10 mundial:

Los índices son pues, en esencia, cestas de acciones dinámicas en los que sus componentes se «reciclan» a medida que pasa el tiempo, expulsando las compañías en declive y entrando las que mejor están capitalizando las dinámicas actuales del presente ciclo económico.

Destrucción creativa

Este proceso de «reciclado» se asemeja a la destrucción creativa que ocurre en la economía real a lo largo de los ciclos económicos y que fue descrito por Joseph Schumpeter en 1942. En las economías de libre mercado y a lo largo de los inevitables ciclos económicos, el proceso de innovación implica la destrucción de las viejas empresas y sus modelos de negocio (las ganadoras en los ciclos económicos previos) por parte de los nuevos productos y modelos de negocio emergentes. Esto se puede ver muy bien si hacemos una foto de las empresas norteamericanas de mayor capitalización por década desde los años ’60:

Para Schumpeter, la innovación emprendedora es la fuerza que impulsa el crecimiento neto económico a largo plazo, pese a destruir en el camino las compañías de ciclos anteriores. Efectivamente, nada es para siempre. Ni IBM iba a ser eterna en los ’70, ni los FAANG de hoy van a dominar para siempre, por mucho que la miopía del presente nos haga creer lo contrario. A este proceso recursivo e ineludible Schumpeter lo llamó «destrucción creativa».

Si nos fijamos, los índices ejecutan el mismo proceso de destrucción creadora que la economía, pero aplicado a la selección de sus constituyentes en cartera. En realidad, los índices son el último paso de una estrategia de selección de empresas que empezó décadas atrás con miles de start-ups previas que fracasaron. Efectivamente, de todas las empresas que nacen, sólo un pequeño grupo llegan a sobrevivir y aún menos a ser rentables. De ese pequeño grupo rentable, sólo un pequeño porcentaje llega con el tiempo a cotizar en bolsa. Por el camino se quedan aquellas empresas incapaces de escalar su modelo de negocio o simplemente sobrevivir. Y de ese minúsculo grupo de empresas que cotizan en bolsa, sólo las compañías más exitosas llegan a formar parte del índice bursátil que representa dicho mercado y, por extensión, lo mejor de la economía del sector, país o región.

Por lo general, una vez dentro del índice, aquellas compañías con mayor capitalización tendrán un mayor peso en el índice. Así, cuanto más exitosa sea una empresa para los inversores —o así sea percibida—, más subirá de precio y mayor será su ponderación en el índice. El efecto que se consigue con este proceso es que, en cada nuevo ciclo económico, aquellas empresas que mejor capitalizan los nuevos modelos de negocio de la actual economía son las que más pesan, por lo que los índices acaban por capturar —de manera automática e inevitable— las empresas más exitosas de cada ciclo.

Es este sentido —y a diferencia de la inversión en empresas aisladas— los índices implican un bajo riesgo para el inversor de largo plazo porque por definición no pueden quebrar. Pues si bien los periodos recesivos son inevitables (debemos tener siempre presente que los índices de Bolsa pueden llegar a caer temporalmente alrededor de un -50% o más en los peores momentos) a lo largo de los ciclos económicos, invirtiendo en índices de manera global nos aseguramos capitalizar cada nueva ola de crecimiento. Así, si entendemos la volatilidad como una descripción matemática de cuánto se mueve un activo a lo largo del tiempo —y no como riesgo—, entonces podremos reconocer que la inversión indexada, a pesar de su gran volatilidad, implica un menor riesgo real para el inversor de largo plazo que otras alternativas de inversión.

La siguiente pregunta es, siendo estas reglas de inversión que implementan los índices tan simples,

¿Por qué la mayoría de los gestores no superan los índices?

El primer motivo son los costes. Los fondos de inversión soportan unos costes acumulados y comisiones que, en total, pueden llegar a situarse entre 2%-3% al año. Esto sería equivalente a participar en una maratón en la que a los gestores activos se les añade entre 20 y 30 metros más a correr por cada kilómetro. «Dejarse» un 3% de rentabilidad anual en comisiones puede llegar a hacer que en el largo plazo se alcance sólo la mitad de la rentabilidad acumulada que podríamos alcanzar sin ese lastre. Lastre del que carecen los índices, al ser simplemente un resultado numérico abstracto.

El segundo motivo es la idiosincrasia propia de la industria, que genera incentivos perversos en los gestores. A nivel personal (sí, los gestores son también personas normales), a un gestor de fondos dentro de una gran gestora —habitualmente dentro de un gran banco con una gran cadena de distribución de producto— no le compensa el riesgo de tomar decisiones de inversión demasiado diferentes a las de sus colegas y por ende a las de construcción del índice. El gestor tiene una probabilidad desconocida de que le salga bien. Pero si le sale mal, corre el riesgo de perder su empleo. Este incentivo asimétrico y la tiranía de ser juzgado laboralmente a corto plazo (si nos desviamos del índice, es imposible superarlo siempre y durante todos los periodos), provocan comportamientos miméticos que explican parte de la poca dispersión de resultados entre gestores con el mismo benchmark. Estos incentivos son la causa de que los gestores se dediquen a gestionar lo mejor que pueden su carrera profesional, no el dinero de sus clientes. Al final, el que paga por esta dinámica de incentivos perversos es el inversor final, que ve cómo sus fondos de gestión activa se van alejando cada vez más de la rentabilidad total del índice.

Pero como hemos esbozado al principio, los costes y los incentivos perversos de la industria no son motivos suficientes para explicar el aplastante éxito de la indexación frente a la gestión activa. Hay una razón más profunda y de mayor impacto, que sin embargo pasa habitualmente inadvertida o no se le da la importancia que merece. Dicha razón tiene mucho que ver con la cosmovisión que tengamos del mundo, de cómo es el mundo en realidad, y el camino que tomemos frente al ineludible dilema de toda inversión.

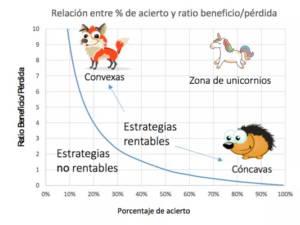

Al invertir, seamos conscientes de ello o no, nos enfrentamos a un dilema del que no podemos escapar. Independientemente de las narrativas, estilos o instrumentos que se utilicen, toda estrategia de inversión rentable —esto es, con esperanza matemática positiva en el largo plazo— tiene que elegir en última instancia entre dos formas de invertir que son mutuamente excluyentes:

1. Buscar un alto ratio de ganancias/pérdidas a costa de sacrificar el porcentaje de aciertos. O bien,

2. Perseguir un alto porcentaje de acierto a costa de un bajo ratio de ganancias/pérdidas.

Desafortunadamente, en el mundo real no existen las estrategias consistentes que combinan a la vez un alto grado de acierto junto a un gran ratio beneficios/pérdidas. Los intentos por perseguir esos «unicornios» no son sostenibles y siempre han terminado de manera catastrófica (para el inversor).

La primera opción implica una cosmovisión del mundo que Isaiah Berlin calificó como «mentalidad del zorro», Nassim Taleb como «estrategias convexas» y los antiguos traders del pit de Chicago llamaban «estrategias divergentes». A los segundos, Berlin los bautizó como «erizos», Taleb «cóncavos» y los traders «convergentes».

Decantarse por utilizar un tipo u otro de estrategia depende por un lado de nuestra cosmovisión del mundo (incluida nuestra personalidad), y por otro —y más determinante en la práctica— del grado de indeterminación del entorno en el que actuamos.

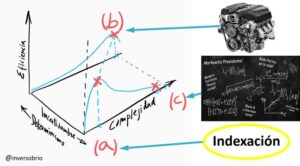

Así, para entornos deterministas es muy eficiente destinar medios y personas con talento (y «mentalidad de erizo») a solucionar el problema vía estrategias cóncavas. Las personas muy inteligentes suelen sentirse atraídos por este tipo de estrategias, de complejidad y sofisticación creciente, con las que sienten que están controlando lo que ocurre y pueden aportar cada vez más valor cuanto más se esfuercen. Un ejemplo podría ser la ingeniería asociada a la termodinámica de los gases y su conversión mecánica en vehículos de transporte. Un coche de hoy en día dispone de un sofisticado motor y sistemas que son muchísimo más eficientes que cualquier coche de hace medio siglo (punto ‘b’ en Fig.5).

Sin embargo, como ha comentado en numerosas ocasiones Jack Bogle, el gestor medio de hoy, independientemente de su inteligencia, no gestiona mejor que el típico gestor de hace medio siglo. Por muchos erizos geniales (incluidos Premios Nobel) y medios que se destinen (incluidas las tan de moda técnicas de Inteligencia Artificial y Machine Learning, como comentó Alfredo Martín aquí), el beneficio marginal que aporta aumentar la complejidad decrece muy rápidamente a partir de un punto óptimo (‘a’ en Fig.5). Efectivamente, a pesar de la «inflación de sofisticación» que ha sufrido la industria en cuanto a modelos matemáticos y productos en las últimas décadas; no ha habido apenas avance material para el inversor en la calidad de la gestión activa. La razón es que el sistema sobre el que trabaja el gestor —los mercados financieros—, independientemente de su talento y medios disponibles, es fundamentalmente no determinista.

Efectivamente, al ser los mercados un fenómeno emergente producto de la acción humana (como ilustró César Martínez Meseguer en su charla), incluso si los modelos matemáticos que describen los mercados fueran definitivamente correctos —algo imposible en el sentido científico de Popper— y/o completos en su descripción de la realidad social —algo imposible en el sentido de Hayek—; la evolución de los mercados en el corto y medio plazo será siempre y necesariamente impredecible.

Warren Buffett nos los recuerda con sus propias palabras en la siguiente cita. No sólo no hace falta ser un genio para obtener buenos resultados de inversión, sino que es probable que, si somos muy inteligentes, nos suponga un obstáculo para alcanzar nuestros objetivos pues vamos a tender hacia actitudes y cosmovisiones propias del erizo:

«Si tienes un CI de 150, véndele 30 puntos a otro. Necesitas ser inteligente pero no un genio: Invertir no es un juego donde el jugador con un CI de 160 supera al que tiene 130. La racionalidad de lo que estás haciendo es esencial». Warren Buffett

Efectivamente, la industria se resiste a aceptar que, en los mercados financieros, como paradigma de entorno dominado por la incertidumbre, menos es más. Es decir, la máxima eficiencia al invertir no se alcanza aumentando indefinidamente la complejidad de los modelos (‘c’ en Fig.5), sino manteniéndola en un nivel óptimo y razonable de complejidad (‘a’ en Fig.5) adecuado y coherente con su naturaleza impredecible. Una vez superado un umbral de complejidad óptimo al entorno, es inútil seguir destinando más medios o aumentar la complejidad de las soluciones. Pareciera que la industria se empeña en aumentar la complejidad de sus servicios y productos no para aumentar el valor aportado al cliente, sino simplemente para utilizar esta llamativa sofisticación como instrumento publicitario.

Desde la perspectiva de esta división conceptual, ¿qué tipo de estrategia o cosmovisión representa la indexación? En otras palabras, ¿los índices son zorros o erizos?

En este punto es útil recordar un par de anécdotas. En 1978 empezó a cotizar la tabaquera Philip Morris. Una inversión de 1.000 dólares en la OPV de Philip Morris valdría hoy unos 7.700.000 dólares. También, en 1980 empezó a cotizar Nike. Una inversión en su OPV de 1.000 dólares valdría hoy unos 52.000.000 dólares.

Pero estas anécdotas, dejando de lado su espectacularidad, son inútiles en la práctica por dos motivos. El primero es que, cuando empezaron a cotizar, era imposible conocer el extraordinario comportamiento futuro que han terminado mostrando estas dos acciones, sobre todo comparado con las innumerables que fracasaron en los últimos 40 años. Y el segundo es ¿quién pudo invertir entonces y mantenerlas en cartera todo este tiempo sin tocarlas? Más teniendo en cuenta que durante estas cuatro décadas han pasado por varios periodos de pérdidas mayores al 50%.

La respuesta es: los índices las mantuvieron. Los índices, por su propia definición, consisten en un modo de invertir que permite a los ganadores, sin saber cuáles serán, entrar y permanecer en cartera, independientemente de las narrativas, opiniones y dudas al respecto que se generen durante el largo camino a recorrer del largo plazo.

Y lo más importante de cara al futuro: los índices son los que también incorporarán las futuras Nike, Philip Morris, Google o Apple del mañana, sean cuales sean. Y las mantendrán tanto tiempo como su crecimiento perdure.

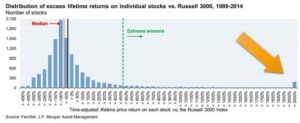

Efectivamente, si observamos el resultado interno de los índices a largo plazo, descubrimos que desde 1926 sólo el 4% de las mejores compañías que han pasado por los índices contribuyen a su rentabilidad neta total. Además, 4 de cada 7 acciones dieron una rentabilidad inferior a los T-Bills (el equivalente a las Letras del Tesoro Español). Esto quiere decir que la inmensa mayoría de las acciones no producen rentabilidad neta al pasar por el índice, pero las que sí lo producen son mucho menos frecuentes y su impacto positivo es tan grande que compensa el efecto agregado de las perdedoras:

Estos dos hechos combinados nos muestran claramente un comportamiento y distribución propia de una estrategia convexa propia de la cosmovisión del zorro, en la que el impacto de unos pocos grandes ganadores compensa una extendida y abundante mediocridad. El éxito de la indexación se debe pues, ceteris paribus, al hecho de que son una buena implementación de estrategia convexa en un entorno que es inevitablemente impredecible.

«La cosmovisión del zorro resulta superior a la del erizo porque, sin necesitar predecir cuáles serán ese 4% de empresas extraordinarias en el futuro, sabemos que los índices las incorporarán y las mantendrán mientras sigan siendo rentables».

En la inversión como en la ciencia, no se trata pues de descubrir verdades absolutas —no las hay—, sino de ir reduciendo cada vez más el espacio del error y señalar los caminos equivocados.

Así, lo que nos dice la superioridad de la indexación no es que indexarse sea la única y mejor manera de invertir, sino que para tener éxito en la inversión nuestra estrategia ha de ser coherente —como son las estrategias convexas implementadas por los índices— con nuestra fundamental ceguera a la evolución futura de los mercados.

Efectivamente, la inmensa mayoría de gestores activos que intentan batir un benchmark —por lo general muy inteligentes y extraordinariamente preparados en las diferentes técnicas e instrumentos de inversión— enfocan sus esfuerzos en la dirección equivocada, abordando el problema desde la seductora óptica del erizo e implementando estrategias cóncavas que tarde o temprano son incapaces de adaptarse a la naturaleza cambiante e impredecible de los mercados.

En la práctica y por ahora, la estrategia convexa de menor riesgo y más eficiente —mejor adaptada a la naturaleza de los mercados y que nos da exposición a la clase de activo deseado, de bajo coste y al alcance de todo el mundo— es la indexación. En otras palabras, los fondos o ETFs indexados de muy bajo coste serán los ladrillos «menos malos» con los que construir y configurar posteriormente una cartera de inversión global bien diversificada.

En conclusión, los índices son unos «zorros» fascinantes: Agnósticos, convexos, adaptables y humildes. Son la destrucción creadora de Schumpeter y el crecimiento económico mundial convertidos en producto financiero al alcance de todos. Con su implacable éxito nos recuerdan que los ciclos económicos son inevitables y que el futuro es impredecible.

Marcos Pérez Mesas

@inversobrio

Photo by Elena Koycheva on Unsplash