Nos guste o no, la indexación global al mercado bursátil de acciones significa invertir en los Estados Unidos de América. Esta realidad deriva de cómo se construyen los índices, que es en base a la capitalización ajustada al free float de la compañía, o sea, al porcentaje de acciones en circulación susceptible de ser adquirido por los inversores minoristas, lo cual excluye previamente la parte del capital social controlado por los accionistas estratégicos o dominantes de la empresa.

Para muchos inversores indexados lo ideal es estar indexado al mercado global de acciones, algo que resumen en el manido «compra el mundo y échate a dormir». La indexación, por ejemplo, al S&P 500 entraña desde este punto de vista riesgos evidentes tales como el riesgo-país (sólo acciones de los EE.UU.) y las incertidumbres derivadas de un posible declive económico y geopolítico del «hegemón» mundial norteamericano, acosado por China y otros paladines del «multipolarismo». Desde este punto de vista el inversor tiene razón y, por tanto, la indexación al mundo, a todo el mundo, vendría a solventar ambos problemas.

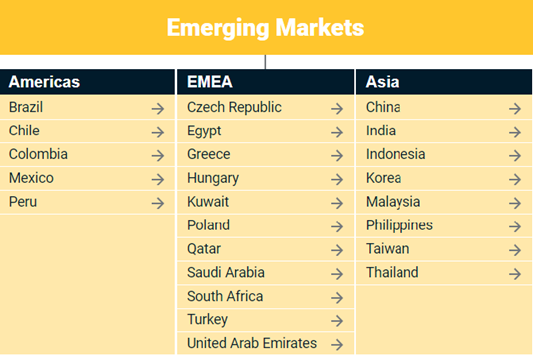

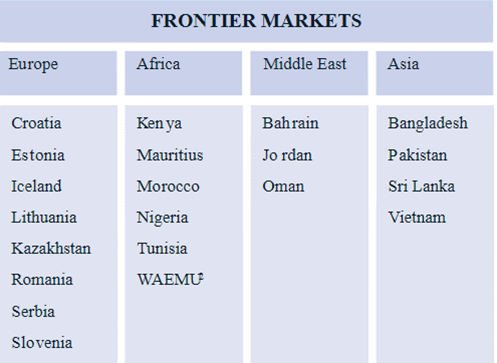

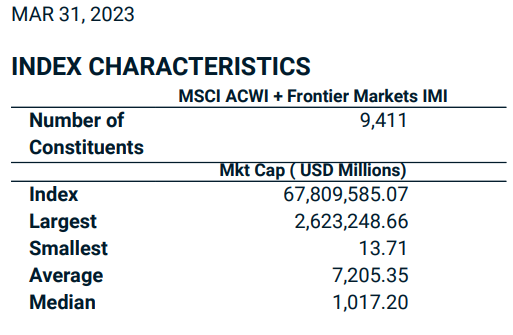

MSCI, compañía proveedora de índices que luego replican los productos indexados como ETFs y fondos índices, proporciona un mega índice global para tratar de paliar las angustias propias del inversor indexado. Incluso del más «completista» de ellos. Se trata del MSCI ACWI + Frontier Markets IMI Index que incluye valores de pequeña, mediana y gran capitalización de 23 mercados desarrollados (Developed Markets), 24 mercados emergentes (Emerging Markets) y 28 países de mercados fronterizos o Frontier Markets. Con 9.411 componentes, el índice cubre aproximadamente el 99 % del conjunto de oportunidades de inversión en renta variable mundial. Ahí es nada. Si el inversor indexado ya no puede dormir tranquilo con eso, yo ya no sé qué se le puede prometer, porque ni con un índice que cubra las start ups de Bután y los REIT de Tanzania se va a quedar contento.

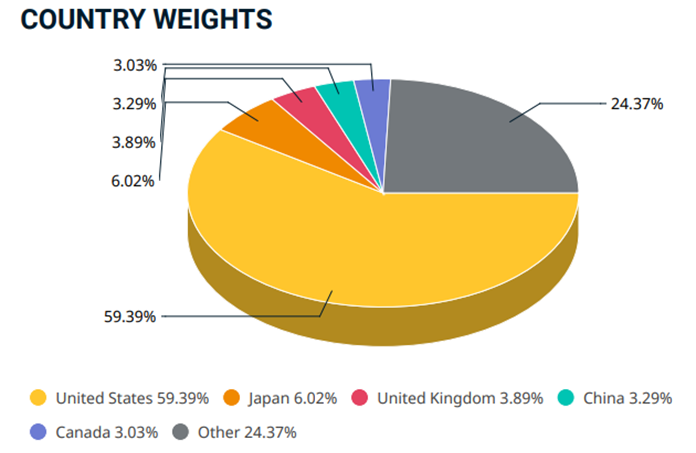

Cabe preguntarse si con 75 países ahora se diluye o no el peso de los EE.UU. y la respuesta, para martirio de muchos, es que no. O no demasiado. Por ejemplo, en el MSCI World, que sólo incluye a los 23 Developed Markets, el peso de EE.UU. es de casi el 67 %. En la madre de todos los índices de MSCI, sumando 52 países más, 24 emergentes y 28 “mercados fronterizos”, el peso de EE.UU. se diluye hasta el 59 %. Una «apabullante» corrección de 7,56 puntos porcentuales. Eso es lo que consiguen 52 países más, entre los cuales está China, una economía gigantesca, la segunda del mundo por PIB y la primera por PIB p.p.a., cuyo mercado bursátil tiene el tamaño del Reino Unido.

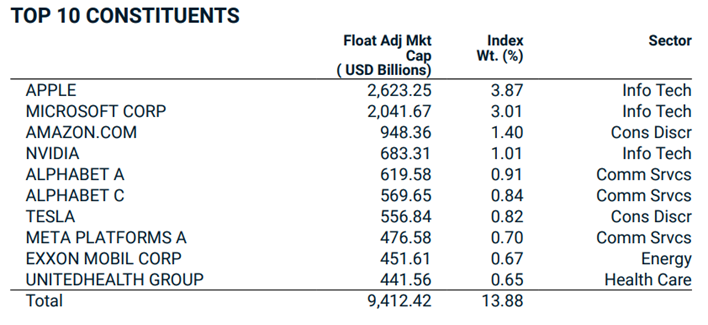

Las 10 acciones con más peso del super índice de todos los índices son todas norteamericanas y representan el 13,88 % del peso de todo el índice, donde recordemos figuran 9.411 miembros, de los cuales el más pequeño capitaliza apenas 14 millones de dólares y donde el tamaño medio es 7.205 millones, aunque el mediano tan sólo lo es de 1.017 millones. Mucha leña para tan poco fuego, dirá algún malpensado.

Podría dormir bien tranquilo el inversor indexado con 900 empresas, las más grandes, en vez de más de 9.000, pero le agobia y atormenta no tenerlo todo. Es una angustia existencial que retumba en su mollera con un retintín cansino que susurra una letanía recurrente que le viene a decir «te estás perdiendo algo». No obstante, la realidad es más prosaica y se puede resumir así: «mira, amigo inversor, el mundo bursátil es EE.UU. y cuatro comparsas. Eso es todo».

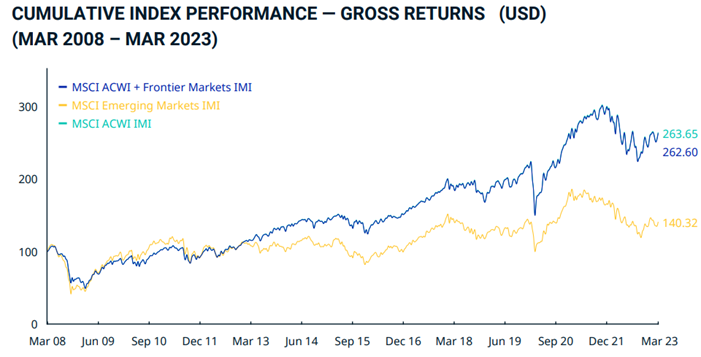

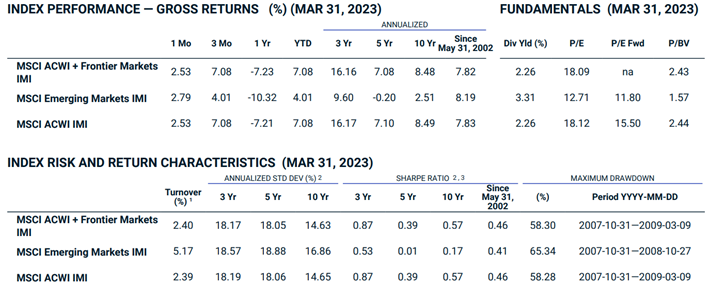

Sumar más y más países no añade gran cosa a la rentabilidad bursátil. De hecho, los 28 Frontier Markets capitalizan poco más de 106.000 millones de dólares, una empresa muy del montón en un índice como MSCI World. La diferencia de rentabilidad entre el MSCI ACWI y el mismo índice más los Frontier Markets es infinitesimal y roza el ridículo. Eso sí, has sumado 28 adornos adicionales y puedes decir que inviertes en África occidental y en cuatro lugares más cuyos mercados bursátiles sólo los conocen cuatro frikis.

Quizá habría que construir los índices en base a pura y dura capitalización bursátil de las empresas, sin tantas distinciones nacionales. Pero eso tampoco esquivaría la realidad, que no es otra que la absoluta hegemonía bursátil de los EE.UU. y, en concreto, de su gran capitalización. Esta situación, con un breve alto a finales de los años ochenta, antes de la implosión del mercado inmobiliario y bursátil japonés, dura ya desde los años cuarenta y no parece que vaya a cambiar mañana, a pesar de los problemas y contradicciones del gigante americano. Que no son pocos.

Y, sin embargo, tiene razón el inversor indexado tiquismiquis. Por mucho que consideremos al S&P 500 como un índice global y como la luz y guía del resto de mercados bursátiles mundiales (y no mentiríamos), la verdad es que resulta más conveniente una indexación global, bien al MSCI World o al MSCI ACWI o algún índice semejante de otros proveedores, como FTSE. La propia esencia de la inversión indexada es el «largoplacismo» y eso significa que toda situación es susceptible de cambiar y, a veces, más rápido de lo que creemos. Tampoco debemos caer en el sesgo de statu quo y negarnos a ver los cambios y aferrarnos a dinámicas del pasado. No obstante, y esta es quizá una de las mayores ventajas de la indexación, la realidad reflejada por los índices construida a base de capitalización simplifica todo el proceso, porque nunca dejas de estar indexado a esa realidad salvo que te hayas «comprometido» con un país en concreto, como los EE.UU. o cualquier otro. Dicho de otro modo, la indexación global al mercado de acciones incorpora, per se, los cambios del futuro. Una virtud indudable.

Así que, tranquilo todo el mundo, incluido el inversor indexado puntilloso. Estados Unidos es la realidad. Lo es hoy. Lo será durante bastante tiempo. Pero ya veremos lo que ocurre no mañana, sino pasado mañana. Mientras tanto, hold & buy EE.UU. y sus «enanitos» sin olvidar que también hubo un tiempo en el que el gigante fue también un enano. Nada es eterno, salvo la indexación

Foto de Enric Cruz López de Pexels