Fondo de gestión pasiva

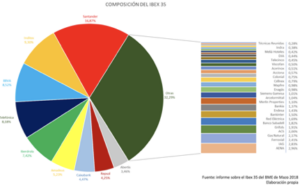

La gestión pasiva es muy sencilla, consiste en componer una cartera para el fondo de inversión y mantenerla en el largo plazo, no requiere de más gestión. La elección de esa cartera se suele hacer replicando un índice, es decir, si se replica el Ibex 35 se elegirán los mismos 35 valores y cada uno con su correspondiente peso, en el siguiente gráfico lo presentamos:

Por tanto, la evolución del fondo dependerá en un 16,87% de cómo fluctúen las acciones de Santander, en un 9,30% de Inditex, en un 8,52% del BBVA… En definitiva, su evolución es la misma4 que la del IBEX 35.

Su principal ventaja es que tienen costes muy reducidos5, pues carecen de una gestión activa (menor comisión de gestión). Las desventajas se relacionan con la pérdida de control sobre las empresas donde invertimos, ya que podemos estar invirtiendo en algún mal negocio y no podremos adaptarnos correctamente a las situaciones cambiantes del entorno económico.

Fondo de gestión activa

Teóricamente, los fondos de gestión activa tienen detrás un equipo gestor que trabaja diariamente con el fin de tener en cartera los valores con mayor potencial de revalorización6. Por tanto, las carteras no copian un índice, sino que se componen de las empresas que elige el gestor y van cambiando a medida que aparecen mejores posibilidades de inversión. Podemos comprobar cómo ha ido cambiando la cartera de Warren Buffett a lo largo de los años:

La principal ventaja de los fondos de gestión activa es que los valores son seleccionados uno a uno por los gestores y las carteras se van adaptando a las circunstancias del mercado. La desventaja radica en los altos costes.

CONCLUSIÓN, ¿QUÉ ELEGIR?

Llegados a este punto que entendemos las diferencias entre la gestión activa y la pasiva. ¿Cuál me conviene más? En los últimos años se invierte mucho más en fondos de inversión de gestión pasiva y es razonable pues debido a los altos costes de la gestión activa, no se suelen superar los índices:

En resumen, la gestión activa puede resultar beneficiosa y hay gestores que han demostrado alcanzar rentabilidades superiores a los índices en el largo plazo. Pero desgraciadamente son una minoría, por ello, si decidimos invertir en fondos de gestión activa es recomendable que conozcamos y confiemos en el gestor, además de que haya demostrado buenas rentabilidades7 consistentes en el tiempo.

- Además de fondos de inversión, existen muchos más productos financieros en los que podemos invertir y tratar de obtener rentabilidad. En el artículo para simplificar, hemos supuesto que el ahorrador invertirá en un fondo de inversión.

- La cartera de un fondo de inversión se compone de ciertos valores y cada uno de ellos tiene más o menos influencia (pesan más o menos) en la cartera. Dependiendo de cómo fluctúe el valor de esos valores, la cartera y por ende el fondo, generará una rentabilidad u otra. De nuevo para simplificar, vamos a considerar que los valores de las carteras son siempre acciones.

- Un índice es una selección de valores según unos criterios. En el caso que mostramos, desglosamos la selección de valores que se hace en el Ibex 35.

- Técnicamente la evolución no va a ser exactamente igual. Pues en el fondo de gestión pasiva se pagan unos costes (de gestión, de negociación, de depositario…) que en el caso de la evolución del Ibex 35 no se reflejan. Por ello la rentabilidad del índice será ligeramente superior a la del Fondo.

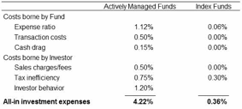

- Os dejo por aquí una comparativa de costes entre la gestión activa y la pasiva que publicó John C. Bogle y aprovecho para recomendar dos de sus libros: “Cómo invertir en fondos de inversión con sentido común” y “El pequeño libro para invertir con sentido común”:

No es indispensable comprender uno a uno los costes, pero si podemos comprobar que la gestión activa tiene costes notablemente mayores (4’22% vs 0,36%).

6. Se presupone que los gestores tratan de alcanzar el mayor potencial en sus inversiones.

7. Con buenas rentabilidades se supone o a que en un periodo razonable de tiempo (7-10 años) hayan demostrado que son capaces de superar al índice.