Sin embargo, la expansión crediticia contemporánea es obra y creación exclusiva del poder público. Este es el que ordena, regula y dirige toda la actividad bancaria a través de la institución del Banco Central. La autoridad pública carece de limitación alguna para decidir cuáles son los tipos de interés y cuál es la cantidad de dinero en circulación. Por su parte, la banca libre en ausencia de Banca Central tiene restringida esta capacidad de expansión monetaria, pues de excederse en la emisión de pagarés fiduciarios podría verse abocada a una indeseable quiebra.

Por lo tanto, a juicio de Mises, la expansión crediticia es el principal arma con la que cuentan los Estados para intervenir en la economía, pues les permite ni más ni menos que ocultar mediante una reducción artificial de los tipos de interés la escasez real de capital. Todo esto se hace bajo la falsa ilusión de la neutralidad del dinero 2 . El interés es el descuento de sustitución de bienes presentes por bienes futuros, y su alteración da como resultado los auges y crisis constantes en todas las economías, pues no existe forma de evitar el colapso final originado por una expansión artificial del crédito.

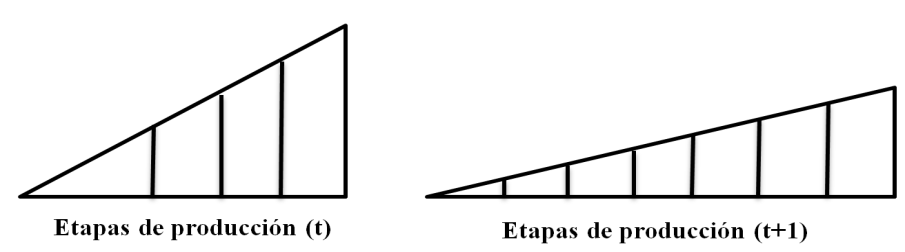

En primer lugar, si tomamos el primer supuesto, en el que el precio de los bienes intermedios es fruto de un proceso de ahorro libre y voluntario, constante y continuo 4 , la cantidad de bienes de consumo que dejan de comerciarse es igual a la cantidad de bienes intermedios que se incorporan al proceso de producción. De esta manera, la estructura productiva se hace más capitalista, los precios de los bienes de consumo disminuyen y aumentan las distintas etapas del proceso de producción. Esto nos clarifica que el cambio en la distribución del dinero a lo largo de las distintas etapas de producción tiene una correspondencia directa con un cambio similar en la distribución en la cantidad de bienes disponibles en cada momento. Los nuevos proyectos de inversión están destinados a producir bienes que se van a vender a varios años vista. Es decir, no solo hay un cambio en las preferencias de los agentes: hay un cambio sustancial en la estructura intertemporal de la producción.

voluntario/ aumento artificial de la cantidad de dinero en circulación.

Siguiendo la tesis de Hayek, el profesor Huerta de Soto 5 habla de tres efectos fundamentales que se dan en la estructura productiva cuando esta cambia como resultado de un proceso libre y espontáneo de ahorro. Estos son:

1. La nueva disparidad de beneficios entre las distintas etapas de la producción.Las ventas de bienes de consumo finales caen como resultado de la preferenciapor el ahorro de los agentes económicos, así como los beneficios empresarialescomparados con sectores de otras etapas productivas. Los beneficiosempresariales son la guía que lleva a los inversores a poner sus recursos en unou otro proyecto de inversión, por lo que unos bajos beneficios en sectoresligados al consumo final los llevará a invertir en etapas anteriores del proceso deproducción, haciendo que este se alargue para producir bienes que tardarán másen madurar.2. La disminución del tipo de interés, aparejada a un aumento del precio de losbienes de capital, que será mayor cuando más tiempo tarde en madurar laproducción hasta llegar al consumidor.3. El llamado efecto Ricardo, que se refiere al impacto que tiene sobre los salariosreales el incremento del nivel de ahorro, puesto que al disminuir los precios delos bienes de consumo y mantenerse el nivel nominal de salarios constante 6 , elsalario real de los individuos aumenta. Por ello es posible generar beneficiosincluso cuando se pierden ventas, permitiendo que la economía crezca de formasaludable.

Por otra parte, si ahora centramos nuestra atención en los efectos de una expansión artificial del dinero en circulación puesta en manos de los productores de bienes intermedios, veremos cómo estos van a tratar de invertirlo en ampliar su capacidad productiva, contratando trabajadores y comprando más bienes intermedios. Sin embargo, esta cantidad adicional de dinero disponible no se corresponde con una mayor existencia de bienes en el mercado. Entonces, mientras que tras el proceso de ahorro natural la cantidad de bienes intermedios incrementaba en una cantidad similar a la que disminuía la de los bienes de consumo, en esta nueva situación también disminuye la cantidad de bienes de consumo, pero no como consecuencia de un proceso libre y voluntario, sino como resultado de que el dinero en las manos de los consumidores tiene menos valor, y por lo tanto pueden comprar menos cantidad. Entonces las proporciones no son exactas, como ocurría en el otro supuesto. En el momento en el que la subida de precios es tal que vuelve el proceso productivo insostenible, la crisis económica está servida.

De nuevo el profesor Huerta de Soto resume estos efectos de forma sistemática. Así, tras la burbuja de crédito artificial:

1. Se da un incremento en los precios de los factores originales de producción. Estose produce porque no hay liberación de bienes por parte de los consumidores através del ahorro, por lo que los productores compiten ferozmente por los bienesde producción financiándolos con el crédito barato fruto de la expansión.2. Al mismo tiempo, incrementan los precios de los bienes de consumo. Cuando eldinero llega a los bolsillos de los consumidores, estos tienen mayor capacidad degasto. Esto provoca una mayor puja por el lado de la demanda y un aumento delos precios.3. El incremento de los beneficios contables de las empresas situadas en las etapasde producción cercanas al consumo, especialmente si los comparamos con los delas empresas situadas en las etapas más alejadas al consumo.4. El efecto Ricardo, exactamente opuesto al que ocurría cuando se daba unproceso voluntario de ahorro. Ahora, el aumento relativo en los precios de losbienes de consumo es mayor que el incremento nominal de los salarios. Ellomotiva a los empresarios a no sustituir trabajadores por maquinaria, tendiendo elproceso productivo a infracapitalizarse.5. La subida de los tipos de interés de los créditos, que llegan a superar losanteriores al momento de la expansión. Tras el periodo de calma del efectoRicardo, esto acaba ocurriendo. Esto ocurre debido al alto poder de negociacióny primas de riesgo que adquieren los prestamistas ante una situación deendeudamiento generalizado. En este momento, los agentes hiperendeudadoscomienzan a luchar por el poco crédito que hay en el mercado, a tipos de interéscrecientes, para refinanciar sus deudas.

Todo esto nos lleva al último escalón de todos:

6. Las empresas que operan en etapas relativamente más separadas del consumocomienzan a descubrir que están sufriendo pérdidas contables insoportables.Esas pérdidas contables, cuando se comparan con los beneficios contables de lasúltimas etapas de la producción, revelan que las decisiones de inversión han sidoerróneas. En ese momento comienzan las liquidaciones masivas.