A la hora de invertir nuestros ahorros, tenemos que considerar los diferentes tipos de activos disponibles en los mercados financieros. Los activos en estos mercados caen en uno de dos tipos principales: activos reales y activos monetarios.

Los primeros son muy variados (desde casas, granjas y plantas industriales hasta materias primas y participaciones en un negocio) e implican algún tipo de relación de propiedad – ya sea total o parcial, directa o indirecta – y hay variabilidad de la renta proveniente de estos activos (por ejemplo, alquilar una casa en un pueblo no nos traería la misma rentabilidad que alquilar una casa en el centro de Madrid). En los activos monetarios, por otra parte, no existe relación de propiedad. Ellos simplemente otorgan a los inversores promesas de pagos de rentas en el futuro. Esas promesas se fundamentan en la habilidad del emisor de la promesa a generar rentas. De hecho, por ello el economista austriaco Eugen Boehm-Bawerk prefiere distinguir, ampliamente, entre promesas y bienes.

Con el presente artículo, pretendo hacer una comparación sencilla y no necesariamente exhaustiva de los activos reales y activos monetarios que más a menudo se nos ofrecen como posibilidades a la hora de invertir nuestros ahorros: las acciones y los bonos. También hace falta precisar que en este artículo doy por sentado, como punto de partida, que tenemos un horizonte de inversión a largo plazo – normalmente, entendido como al menos 5 años, o más bien 10-15 años y en adelante.

Para decidir si es mejor invertir en activos reales o activos monetarios, la pregunta más lógica que cabe hacerse es: ¿Cuál de los dos sería más rentable a largo plazo? También habrá que tener en cuenta los temas de inflación y fiscalidad dentro de lo que podríamos suponer razonablemente, ya que es plenamente imposible predecir cómo será la política fiscal del Ministerio de Hacienda o la política monetaria del BCE dentro de cinco, diez, quince o veinte años.

Sin embargo podemos suponer, de manera sensata, que dada la inclinación de gobiernos e instituciones públicas a incrementar sus gastos y a endeudarse, es muy probable que tanto la inflación de la divisa europea como los impuestos de la renta y ganancias seguirán siendo más o menos iguales, en el mejor de los casos, o subirán significativamente, en el peor caso posible.

Como el gráfico de abajo demuestra, el valor de las divisas principales como el dólar, la libra esterlina y el euro tiende a bajar en términos del precio de cierta cantidad de oro: en éste caso, el valor se mide en «Globals». Un «global» de oro equivale a una décima parte de un gramo (0,1 gramos) de oro fino. Aquí utilizamos deliberadamente la cantidad de oro que se puede comprar con la divisa como un benchmark, porque el oro has sido el metal que ha servido históricamente como el medio más preferido de intercambio. También cabe recordar que el oro servía como valor subyacente de las principales divisas mundiales hasta la suspensión del sistema Bretton Woods en 1968.

Lo que podemos interpretar del gráfico es que la cantidad de dólares estadounidenses que nos podía comprar 1 gramo de oro (10 «globals» x 0,1g) en 1968, en 2011 nos podía comprar poco más que una quinta parte de un «global» de oro, es decir 0,02 gramos. La tendencia del euro es parecida: la cantidad de euros que nos podía comprar un «global» de oro (0,1 gramo) en el año 2000, nos podía comprar tan sólo una tercera parte de él (0,033 gramos) en 2011. ¿Qué implica esto para el ahorrador-inversor? Que la rentabilidad que tiene que buscar para protegerse de la erosión del valor de las divisas debe ser la máxima posible y cuanto mayor a la tasa de inflación anualizada, mejor.

Tenemos que considerar además las cuestiones de fiscalidad. En primer lugar, es más bien poco probable que cambien las reglas sobre los impuestos en el caso de pérdidas y ganancias de transacciones con activos financieros, ya sea por compra-venta de activos o por percibir dividendos u otra transacción. Hoy por hoy en España, si se realizan ganancias de compra-venta de activos o de dividendos, se grava un impuesto en función del tamaño de la ganancia. En cambio, si el dinero es invertido en un fondo que maneja activos financieros, el inversor no tiene que pagar impuesto hasta que decida reembolsar lo que le corresponde. Desde el punto de vista del inversor-ahorrador promedio, este marco legal favorece la inversión en fondos que la inversión individual en valores. Mientras los tramos de estos impuestos y el porcentaje seguramente irán cambiando a lo largo de los años, es muy poco probable que cambie este marco legal.

Ahora sabiendo que, por motivos de fiscalidad, nos conviene mucho más invertir en fondos y que tenemos que buscar la mayor rentabilidad posible para contrarrestar el efecto de la inflación, cabe ver los dos activos más comunes que nos encontramos a la hora de elegir entre fondos de inversión – acciones y bonos – para analizar cuál nos podría ofrecer mejor y mayor rentabilidad a largo plazo.

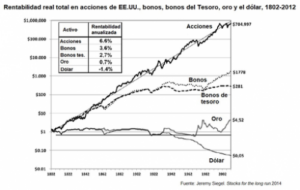

En un estudio conocido, Jeremy Siegel analiza la rentabilidad real de varios activos en Estados Unidos a lo largo de dos siglos, embarcando el periodo entre 1802 y 2012. Como bien sugiere el gráfico resumiendo su estudio, un dólar invertido en acciones en el año 1802 hubiera generado $702.997 en el año 2012, es decir más de 700 mil veces la cantidad original invertida, que se traduce a una rentabilidad anualizada de 6,6%. En cambio, un dólar invertido en bonos en 1802 se hubiera convertido en $1778 en el año 2012 que implica una rentabilidad anualizada de 3,6% – una rentabilidad buena, pero desde luego mucho menor. Aquí haca falta resaltar que éstas son rentabilidades reales, es decir, que ya descuentan el efecto de la inflación.

Ahora bien, es importante tener en cuenta que el estudio supone que varios gestores a lo largo de los dos siglos reinvierten todas las ganancias y dividendos sin reembolsarlos. Obviamente, es poco realista que alguien ahorre e invierta dinero que se quede sin retirar durante 200 años. Sin embargo, la tendencia claramente alcista de la rentabilidad real implica que incluso dentro de periodos razonablemente largos como 10, 15, 20 o 30 años se puede ganar dinero de acciones mucho más que de bonos.

Una de las posibles objeciones de los hallazgos de este estudio es si la tendencia seguirá sostenible, dado que el PIB real de EE.UU. suele demostrar una tasa de crecimiento (3-3,5%) mucho menor que ésos 6,6% anuales. La objeción, sin embargo, no es sustancial, ya que incluso si la economía no creciese, los activos reales seguirían generando una rentabilidad positiva. Al igual que las tierras arrendadas generarán siempre rentas positivas y que los trabajadores seguirán percibiendo salarios positivos, los activos reales seguirán generando rentabilidad positiva por su escasez. Sería imposible concebir la economía y el mundo de otra manera.

Otro posible argumento contra estos hallazgos es la duda sobre la aplicabilidad de los resultados estadounidenses a nivel mundial. Impulsados por curiosidad a comprobarlo, tres economistas británicos – Elroy Dimson, Paul Marsh y Mike Stauton – analizaron las rentabilidades reales anualizadas de acciones, bonos y bonos de tesoro en 19 países desarrollados durante el periodo entre 1900 y 2016. El estudio mostró que los hallazgos de Siegel sí aplicaban a la inversión a nivel mundial, aunque los porcentajes de rentabilidad mundial eran algo menores. Calcularon que la rentabilidad real anualizada de acciones en EE.UU. durante este periodo era de 6,4% (bastante parecida a los 6,6% de Siegel) y que la mundial, incluyendo EE.UU, se situaba a 5,1%, muy por encima de las rentabilidades reales de bonos y de bonos de tesoro que estaban alrededor de 2% y 1%, respectivamente. Incluso excluyendo EE.UU. del cálculo, la rentabilidad de acciones mundial quedaba a 4,3%, también por encima de la de bonos. El caso de España, según el gráfico resumiendo el estudio, es muy parecido, aunque con cifras algo más bajas: las acciones ofreciendo una rentabilidad real de algo menos de 4%, bonos de algo menos de 2% y bonos de tesoro a menos de 1%.

Entonces, los tres economistas también calcularon la prima de riesgo histórica de acciones versus bonos (3,2%) y versus bonos de tesoro (4,2%). Esta prima de riesgo histórica apunta que un inversor espera recibir una rentabilidad de acciones mayor que la rentabilidad de bonos o bonos de tesoro, dado que el nivel de riesgo que percibe es más elevado.

Aquí hay que hacer hincapié en el hecho que en algunos países, los bonos y/o los bonos de tesoro tienen una rentabilidad real negativa – Austria, Italia, Francia, Alemania, Portugal y Japón, entre otros. Entonces, no es que los bonos sólo tengan una rentabilidad más baja, es que a veces pueden ser incluso no rentables a largo plazo.

En conclusión, disponemos de amplias pruebas que la rentabilidad real que ofrecen las acciones, representado un título de propiedad parcial de activos reales, va bastante por encima de la rentabilidad de promesas de renta fija como los bonos. Para el ahorrador-inversor, eso es importante a la hora de escoger fondos mirando el ratio entre renta fija (bonos y activos monetarios) versus renta variables (acciones). Cuanto mayor sea la renta variable en la cartera del fondo, mayor será la posibilidad de generar rentabilidad total más alta a largo plazo. Ahora lo que le faltaría por hacer al inversor es asegurarse de que el gestor del fondo sabe escoger las acciones que realmente generarán mayor rentabilidad.

Bibliografía: Francisco García Paramés. Invirtiendo a largo plazo. 2016. Pág. 181-211

Jeremy Siegel. Stocks for the long run. The Definitive Guide to Financial Market Returns & Long-Term Investment Strategies. 2014. Pág. 75-92.

Elroy Dimson, Paul Marsh, Mike Staunton et al. Global Investment Returns Yearbook 2017 – Slide Deck, 2017, Credit Suisse Research Institute. Pág. 7.