Con el BCE imprimiendo 60.000 millones de Euros mensuales -80.000 millones hasta marzo 2017- con los que financia a los políticos europeos y algunas pocas grandes empresas, a un coste financiero cercano al 0%; y con el Banco de Japón comprando bonos a un ritmo muy similar en cifras mensuales totales, Merril Lynch estima que el conjunto de los principales bancos centrales del mundo, exceptuando al chino, inyectarán 3,6 trillones de dólares en 2017.

En este entorno de creación casi infinita de nuevos activos financieros, especialmente de bonos del estado, el dinero poco a poco acaba fluyendo también hacia todo tipo de activos como la renta variable o el mercado inmobiliario. Por este motivo, se observan burbujas inmobiliarias más acusadas en los países con tipos de interés nominales negativos cercanos al -1% como Suecia, Dinamarca o Suiza, o en otros países cuyo ciclo alcista inmobiliario viene de largo. Seguramente los QE han evitado que esos ciclos se detengan, como en Australia, Nueva Zelanda y especialmente Canadá.

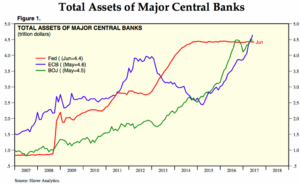

Activos totales (balances) de los mayores bancos centrales mundiales. Tras la crisis de 2008, empezó la locura.

El BCE y el BOJ (Bank of Japan) no han hecho más que coger el testigo de la FED y del BOE (Bank Of England). El balance de la FED ha subido de 1 trillón (anglosajón) en 2007 hasta los 4,5 trillones de 2017. El BCE lo habrá aumentado en 2,5 trillones hasta 2017. El banco de Japón ha multiplicado su balance por cuatro. El conjunto de principales bancos centrales, incluido el chino, han inyectado la cifra de 22 trillones de dólares desde 2008 hasta la actualidad.

Sin contar a China, Merril Lynch estima que la inyección en el sistema financiero mundial de los cinco grandes bancos centrales, incluyendo al de Suiza, será, sólo en 2017, de más de 3,6 trillones de dólares. Merril Lynch lo denomina “la supernova de liquidez”.

El PBOC (People bank of China) chino ha inyectado casi 4 trillones de dólares desde 2008 a 2014, cuando decidió congelar e incluso retirar algo de dinero del sistema. El pasado 6 de junio, probablemente en una operación de renovación monetaria inyectó 73.270 millones de dólares en el sistema financiero chino a un plazo de un año al tipo de interés del 3,2%, nivel muy bajo para una economía que crece al doble de esta cifra.

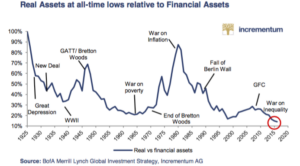

En este entorno de apalancamiento estimulado por los hombres más poderosos del mundo, sus banqueros centrales, los riesgos financieros son cada vez mayores. En los próximos decenios veremos sin duda episodios de fuertes crisis financieras o de liquidez que aparecen por sorpresa y volatilizarán ahorro invertido en activos financieros no sustentados por ningún activo real.

Ratio de Activos reales vs Activos financieros. Activos reales incluye commodities, propiedades inmobiliarias y colecciones de arte. Activos financieros incluyen acciones y bonos y renta fija.

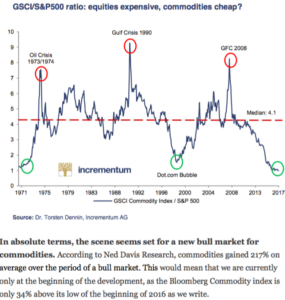

Cada uno de nosotros deberíamos analizar nuestra cartera, nuestros ahorros, nuestro patrimonio y el de nuestra familia para calcular qué porcentaje de nuestros ahorros totales son activos financieros o activos reales. Debemos mirar nuestros fondos de inversión, de pensiones, acciones, bonos o depósitos bancarios, así como los activos reales que tengamos como inmuebles, terrenos agrícolas, oro y plata o diamantes. Mi claro consejo es que debemos aumentar el porcentaje invertido en activos reales y disminuir el de activos financieros.

Es aconsejable reducir el peso de los bonos y emisiones de deuda pública y privada, especialmente bancaria. Ya hemos visto con el Banco Popular cómo un banco con más de 100 años de historia desparece al instante en un agujero negro, volatilizando todo el dinero de accionistas y una parte de los bonistas.

Con un sistema bancario mundial de reserva fraccionaria que multiplica el dinero que cada uno depositamos en las entidades financieras; a lo que debe añadirse, a partir de 2008, el citado apalancamiento promovido por los bancos centrales con sus programas de Quantitative Easing (QE); más una política de “tipos de interés cero”, es obvio que nunca el sistema financiero mundial había funcionado de forma tan apalancada. La forma más clara de reducir este riesgo es aumentar los activos reales a costa de los financieros que no disfrutan de ningún respaldo físico, solo el de la “confianza” de todos nosotros.

Analiza todos tus fondos de inversión y de pensiones para conocer la composición exacta. En cuanto a renta variable, en mi opinión, por ejemplo Nestlé debería ser considerada como un activo real, no así las empresas del sector financiero. Los REIT, Socimis y empresas inmobiliarias cotizadas, así como activos inmobiliarios directos son activos reales. También lo son empresas con propiedades en plantaciones agrícolas o ganaderas cotizadas o no. Una empresa minera, sea de metales preciosos, diamantes, fertilizantes o de materias primas industriales son claramente activos reales. También las colecciones de arte. Hay casos mucho más complejos. Por ejemplo, ¿empresas como Amazon, Facebook, Google o Apple qué naturaleza tienen? ¿y las empresas con cadenas de supermercados o de restaurantes?, ¿y las farmacéuticas y las de material médico? ¿Y General Electric?, con Jack Welch era claramente una empresa financiera, pero tras el giro estratégico de Jeffrey Immelt, es una empresa industrial y por tanto se acercaría más a una empresa con activos reales. Empresas con concesiones de autopistas, puertos, aeropuertos o de gestión del agua son claramente activos reales. ¿Cómo clasificamos en cambio a las empresas con activos intangibles como patentes o derechos audiovisuales? ¿Dónde clasificamos a Disney, Netflix o Time Warner?. ¿Y las compañías de telecomunicaciones, que cada vez más venden sus activos reales (torres y antenas) a vehículos especializados para reducir su deuda? Obviamente, cada vez son más empresas de servicios y menos tenedoras de activos reales. La última pregunta y más compleja es, ¿qué son las empresas de servicios, empresas más financieras o reales? Yo me inclino más por las primera respuesta quizás, aunque habría que analizar caso a caso. Otro factor muy positivo para aumentar los activos reales es que además te protegen en periodos con elevadas tasas de inflación.