Pulsa este enlace para leer y descargar este artículo en formato pdf.

Tu tipo marginal te indica cuánto varían los impuestos que debes pagar ante una variación de tus ingresos. Te conviene conocerlo si estás pensando en trabajar más (o menos), en comprar un piso para alquilarlo y obtener una renta, en meterte a hacer arbitraje deportivo, en pedir retribución flexible a tu jefe o simplemente en aportar a un plan de pensiones. Durante el año solemos hacer estimaciones porque calcularlo al céntimo no es sencillo, pero, ahora, con la declaración del IRPF delante, es cuando realmente podemos hilar fino.

Paso 1

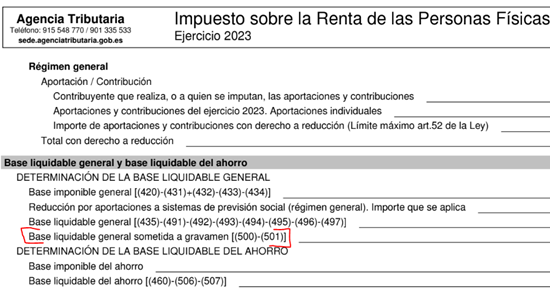

Haz la declaración de la renta o entra a tu borrador y busca la casilla 505 (Base liquidable general sometida a gravamen).

Esa cifra es la suma de tus rendimientos de base general (sueldo, alquileres, apuestas deportivas…) después de restar lo que la ley permite (reducciones, cotizaciones sociales, aportaciones a planes de pensiones, etc.).

Paso 2

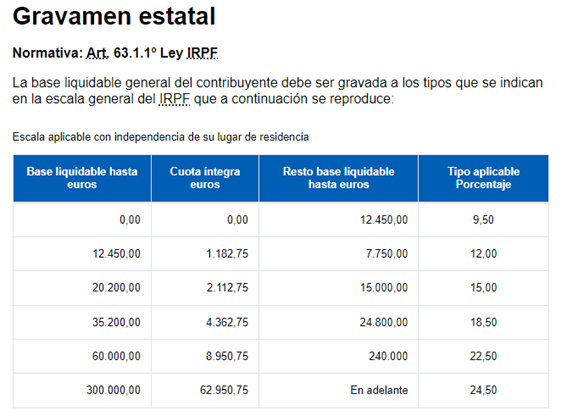

Ve al Manual práctico de la renta 2023, capítulo 15 (Cálculo del impuesto. Determinación de las cuotas íntegras). Dentro del epígrafe titulado «Gravamen base liquidable general» busca en la tabla el rango en el que se encuentra tu base liquidable y su tipo marginal aplicable. Por ejemplo, si tu base es 35.300 €, el último euro te lo gravan al 18,5 %.

Paso 3

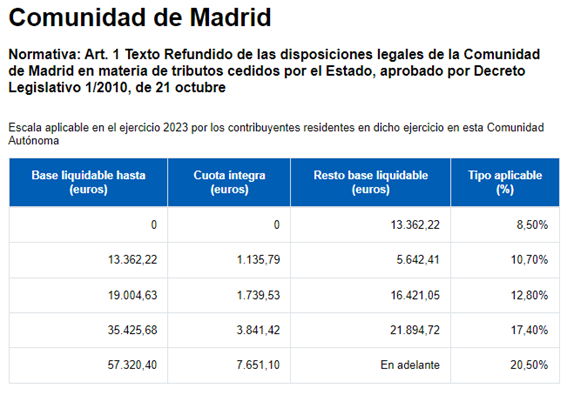

Repite el paso 2 con el gravamen autonómico. Aquí están las escalas de todas las comunidades autónomas. En Madrid, por ejemplo, a una base de 35.300 € le corresponde un tipo marginal del 12,8 %.

Paso 4

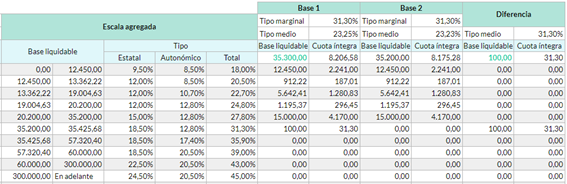

Suma el tipo marginal estatal y autonómico; ese es tu tipo marginal. Si tú fueses la persona del ejemplo, con una base de 35.300 €, y vivieses en Madrid, 18,5 % + 12,8 % = 31,3 %. O sea, que por cada 100 € extra que ganes, pagarás 31,3 € en impuestos.

Este porcentaje (31,3 % en el ejemplo) indica cuánto varían los impuestos (la cuota íntegra) ante una variación de la base liquidable. Pero, cuidado, no cualquier variación de 1 € en rendimientos genera una variación de 1 € en la base liquidable. Por ejemplo, si tus rendimientos del trabajo aumentan 1 €, primero pagarás un ~6 % de cotización a la Seguridad Social, así que solo llegarán 0,94 € a la base liquidable. Tu tipo marginal relativo a rendimientos del trabajo será

94 % * 31,3 % = 29,42 %.

El euro extra se reparte así:

6 % Seguridad Social

29,42 % IRPF

64,58 % para el trabajador

O si tus rendimientos porque alquiles una vivienda habitual aumentan 1 €, dado que tienen una reducción del 60 %, solo irán a la base liquidable 0,4 €. Por tanto, tu tipo marginal relativo al alquiler será 40 % * 31,3 % = 12,52 %. O sea, por cada 100 € extra que ganes por alquileres, solo deberás pagar 12,52 €.

Espero que entendiendo un poco mejor el sistema impositivo puedas tomar mejores decisiones.

Foto de Pixabay