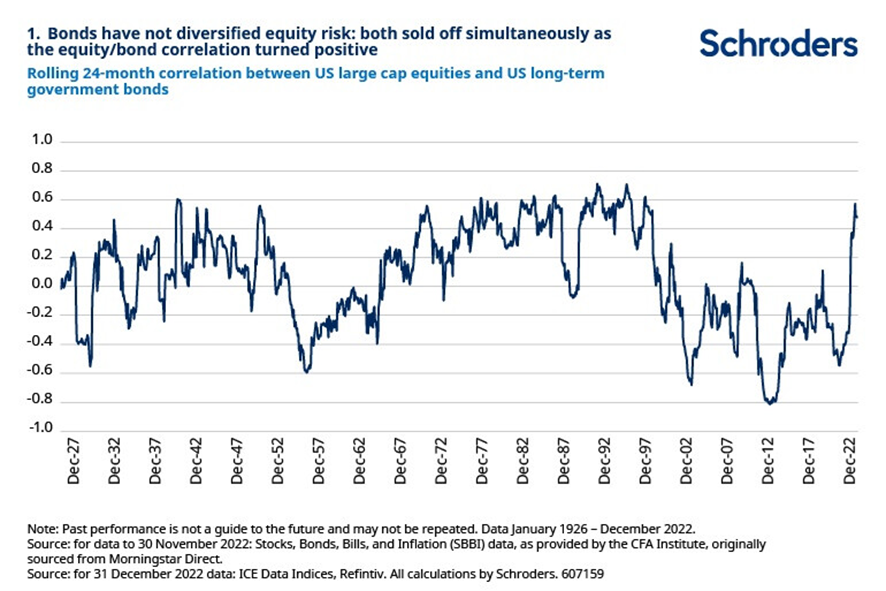

Si algo nos ha enseñado el año 2022 es que las correlaciones entre activos no son estáticas y que la descorrelación que se daba por hecho en la industria entre renta variable y renta fija no siempre sucede. Realmente, habría bastado echar un vistazo a la historia para comprobarlo. Pero, claro, hacía 30 años o más que no teníamos una correlación tan alta entre renta variable y renta fija como podemos ver en la imagen siguiente y, además, en el año 2022 esta correlación se ha dado con caídas importantes de ambas clases de activos, por lo que ha sido un quebradero de cabeza para muchos inversores.

Fuente: Schroders.

El objetivo de este artículo es señalar las principales clases de activos que existen para proteger nuestra cartera y explicar la importancia de una correcta diversificación a través de sistemas de asignación táctica que nos serán útiles para evitar «sustos» como los vividos en 2022 para las carteras tradicionales RV-RF.

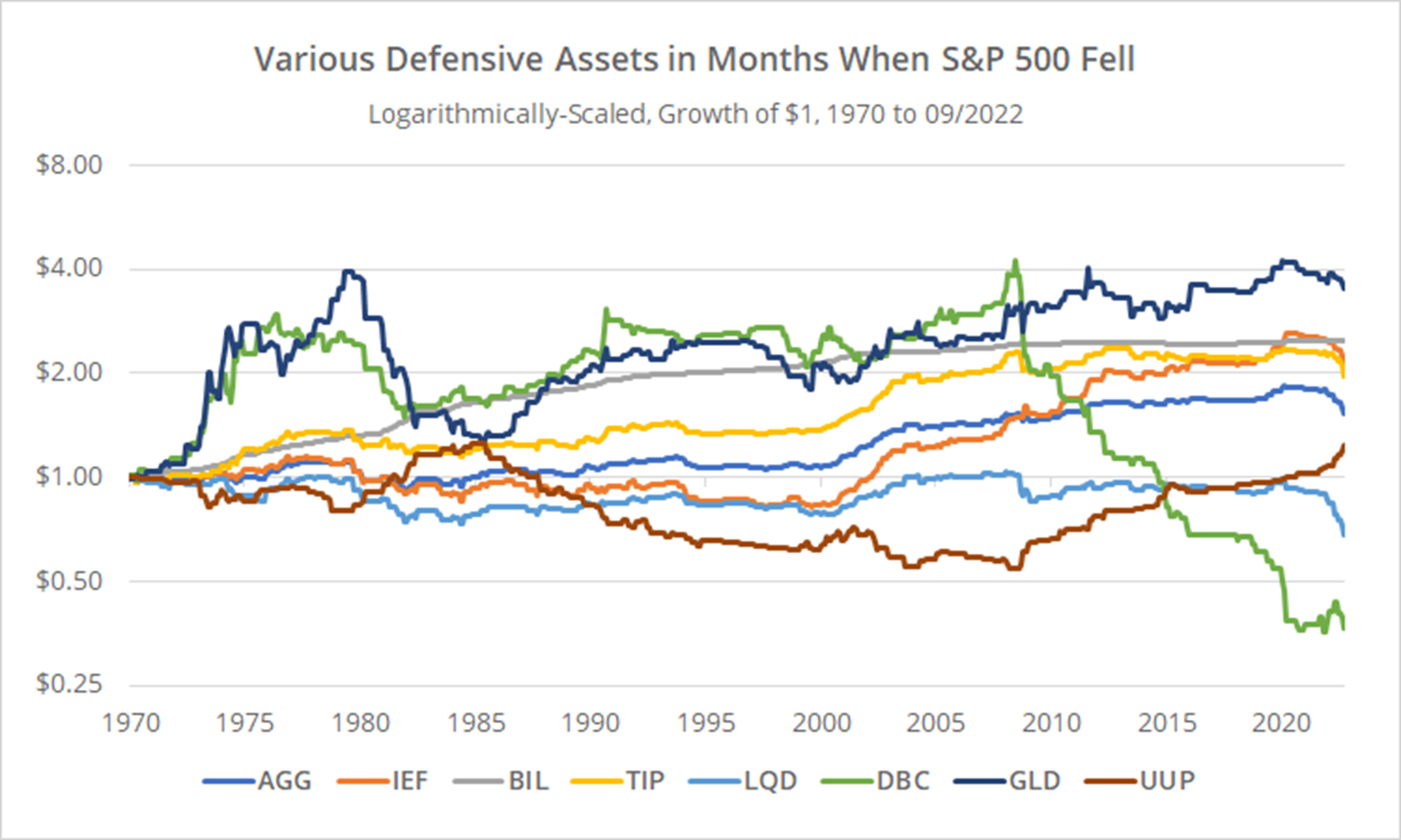

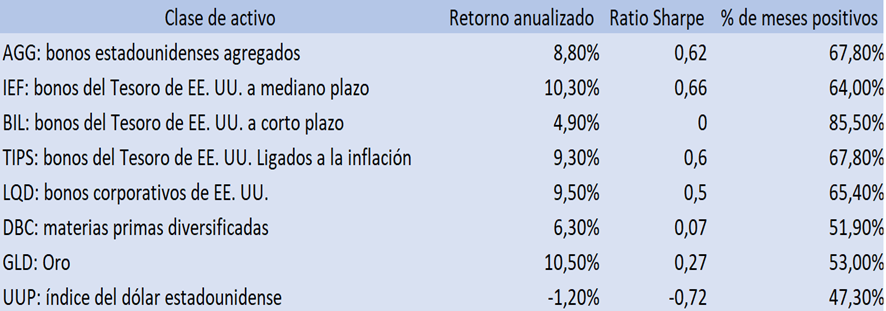

En primer lugar, analicemos el rendimiento de las principales clases de activos defensivos en todos los meses desde 1970, cuando el S&P 500 tuvo rendimiento bajista durante un mes natural. Hemos utilizado el S&P 500 como nuestro proxy para «el mercado», pero esperamos que estos resultados se mantengan en gran medida para otros importantes activos de riesgo.

Fuente: Allocate smartly.

Las clases de activos que se muestran son:

- AGG: bonos estadounidenses agregados

- IEF: bonos del Tesoro de EE.UU. a mediano plazo

- BIL: bonos del Tesoro de EE.UU. a corto plazo

- TIPS: bonos del Tesoro de EE.UU. ligados a la inflación

- LQD: bonos corporativos de EE.UU.

- DBC: materias primas diversificadas

- GLD: Oro

- UUP: índice del dólar estadounidense

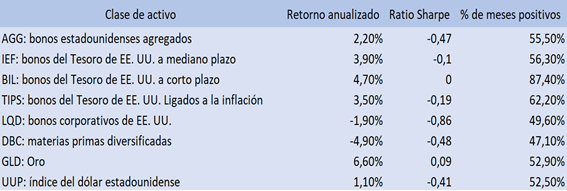

En la siguiente tabla vemos cómo se han comportado las clases de activos comentadas en meses en los que el S&P500 ha tenido rendimiento negativo desde 1970 hasta 2022.

Fuente: Elaboración propia con datos de Allocate smartly.

La conclusión es que solo una clase de activo, el oro (GLD), superó a los bonos del Tesoro estadounidense a corto plazo (BIL) durante el periodo de más de 50 años; y también tuvo pérdidas importantes por el camino, por lo que no fue un gran protector de cartera tampoco.

Todas las clases de activos defensivos fallaron en su misión de diversificar y proteger nuestra cartera en alguno o varios de los momentos de estos más de 50 años.

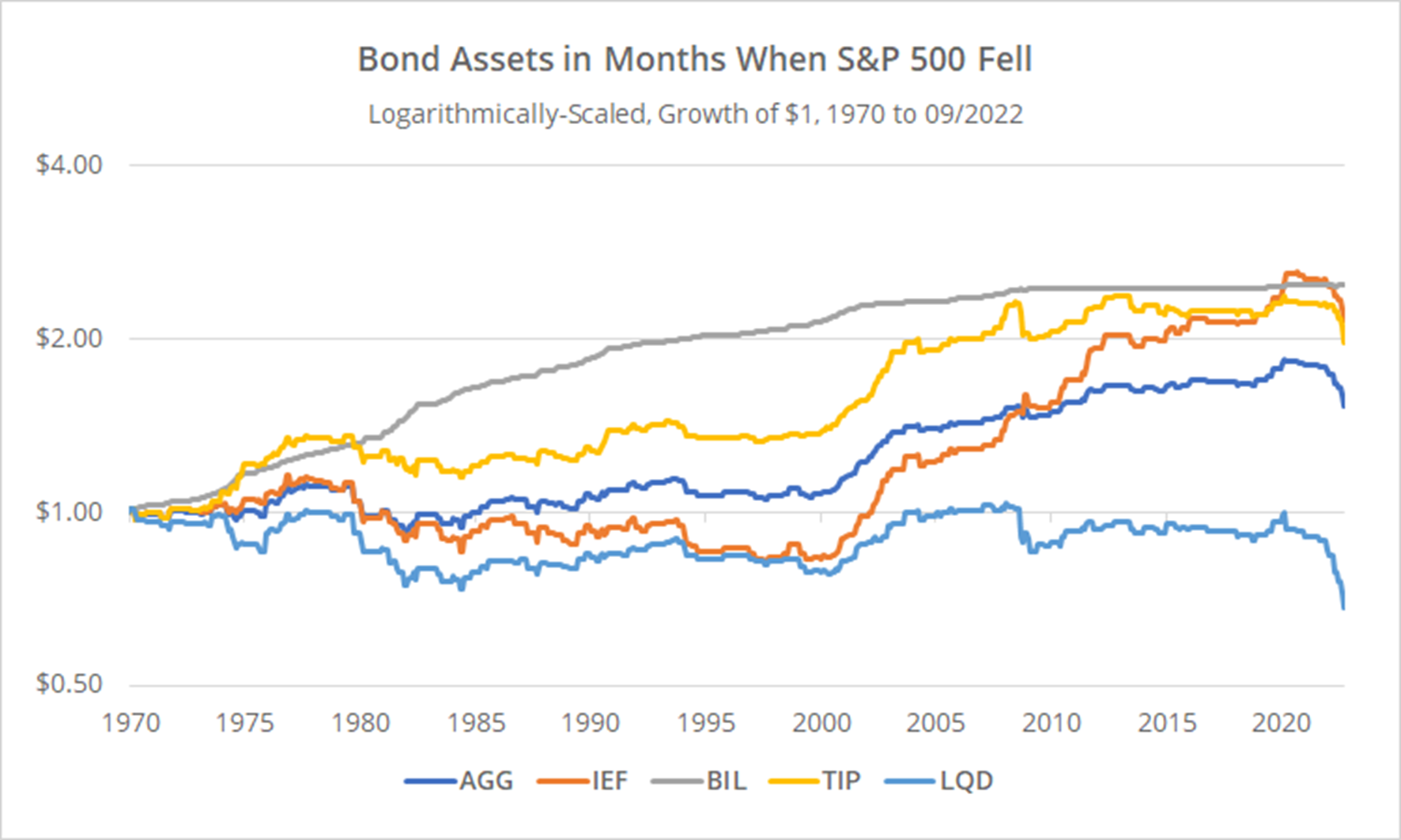

Comportamiento de los bonos cuando el mercado de valores ha caído

A continuación, centrémonos solo en el rendimiento de la clase de activos de bonos en los meses en que cayó el S&P 500.

Fuente: Allocate smartly.

Conclusiones:

- El rendimiento de los bonos del Tesoro de EE.UU. de mayor duración (AGG, IEF y TIP) fue mediocre hasta aproximadamente el cambio de siglo. Después de ese punto, los rendimientos fueron más consistentemente positivos hasta el pico de tipos 2022, cuando todos sufrieron una fuerte caída.

- Esto difiere del rendimiento de los bonos del Tesoro de EE.UU. a muy corto plazo (BIL). BIL se ve menos afectado por los cambios a corto plazo en las tasas de interés o el mercado de valores. Los rendimientos de BIL han caído con el tiempo al igual que los rendimientos de los cupones, pero nunca habrían experimentado una reducción significativa.

- Los bonos corporativos de EE.UU. han sido la clase de activos de bonos con peor rendimiento durante la caída de los mercados bursátiles. Eso no debería ser una sorpresa, ya que los bonos corporativos tienden a tener una fuerte correlación positiva con los rendimientos de las acciones.

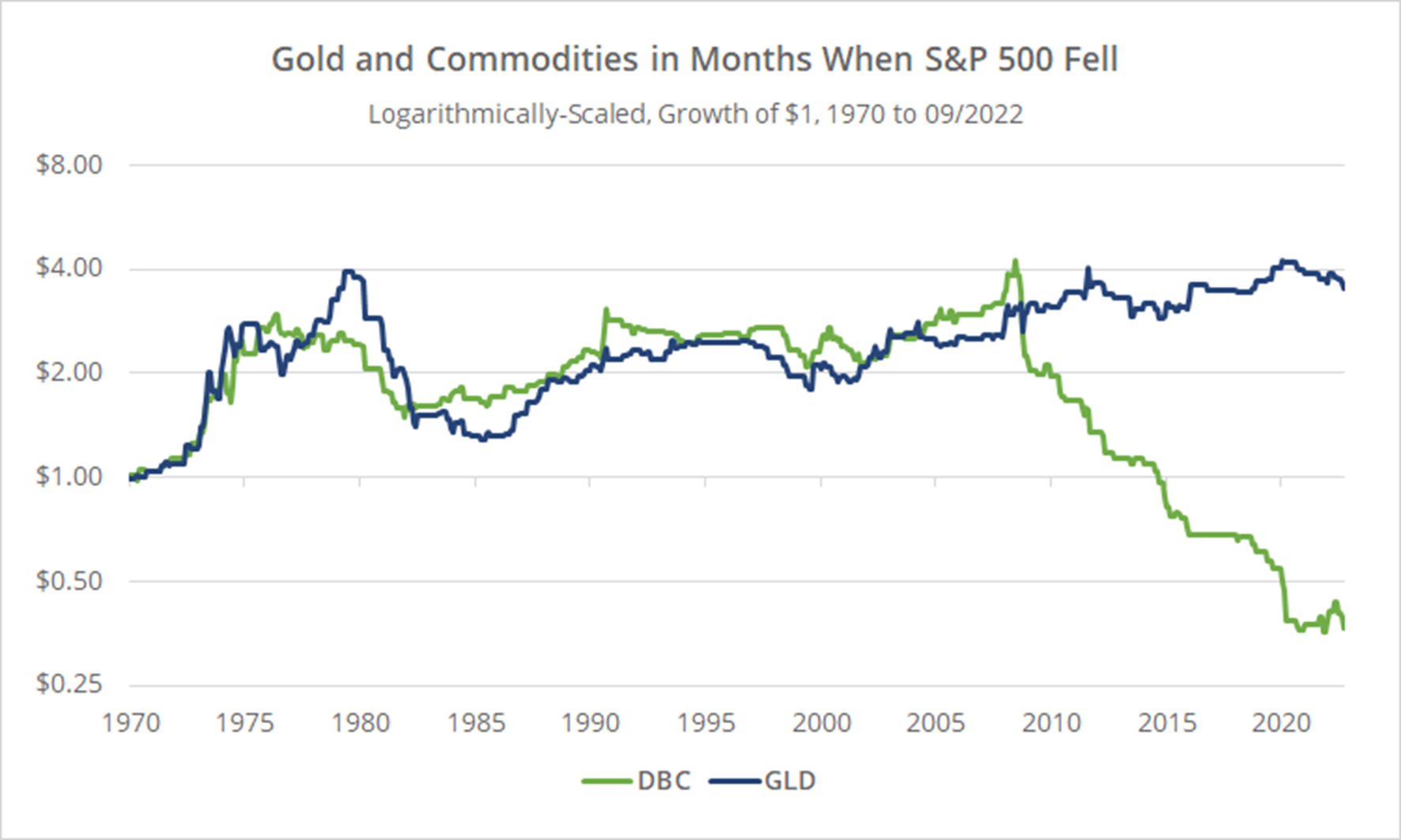

Oro y materias primas cuando el mercado de valores ha caído

A continuación, nos hemos centrado en el rendimiento del oro (GLD) y las materias primas diversificadas (DBC) en los meses en que cayó el S&P 500.

Fuente: Allocate smartly.

Como se mencionó anteriormente, el oro es la única clase de activo defensivo importante que ha superado a los bonos del Tesoro estadounidense a corto plazo durante los últimos 50 años cuando el mercado ha caído. Sin embargo, en el camino, el oro habría atravesado algunos momentos muy difíciles, incluida una caída del -67 % a mediados de la década de 1980, de la que habría tardado unos 34 años en recuperarse.

Las materias primas diversificadas (DBC) habrían sido un mejor diversificador hasta 2008 pero desde ese momento, DBC ha actuado esencialmente como un activo de riesgo, cayendo constantemente en los meses en que cayó el mercado de valores.

En resumen, tanto el oro como las materias primas han brindado oportunidades de diversificación en varios momentos de la historia, pero ambos también han conllevado un riesgo significativo que debe gestionarse.

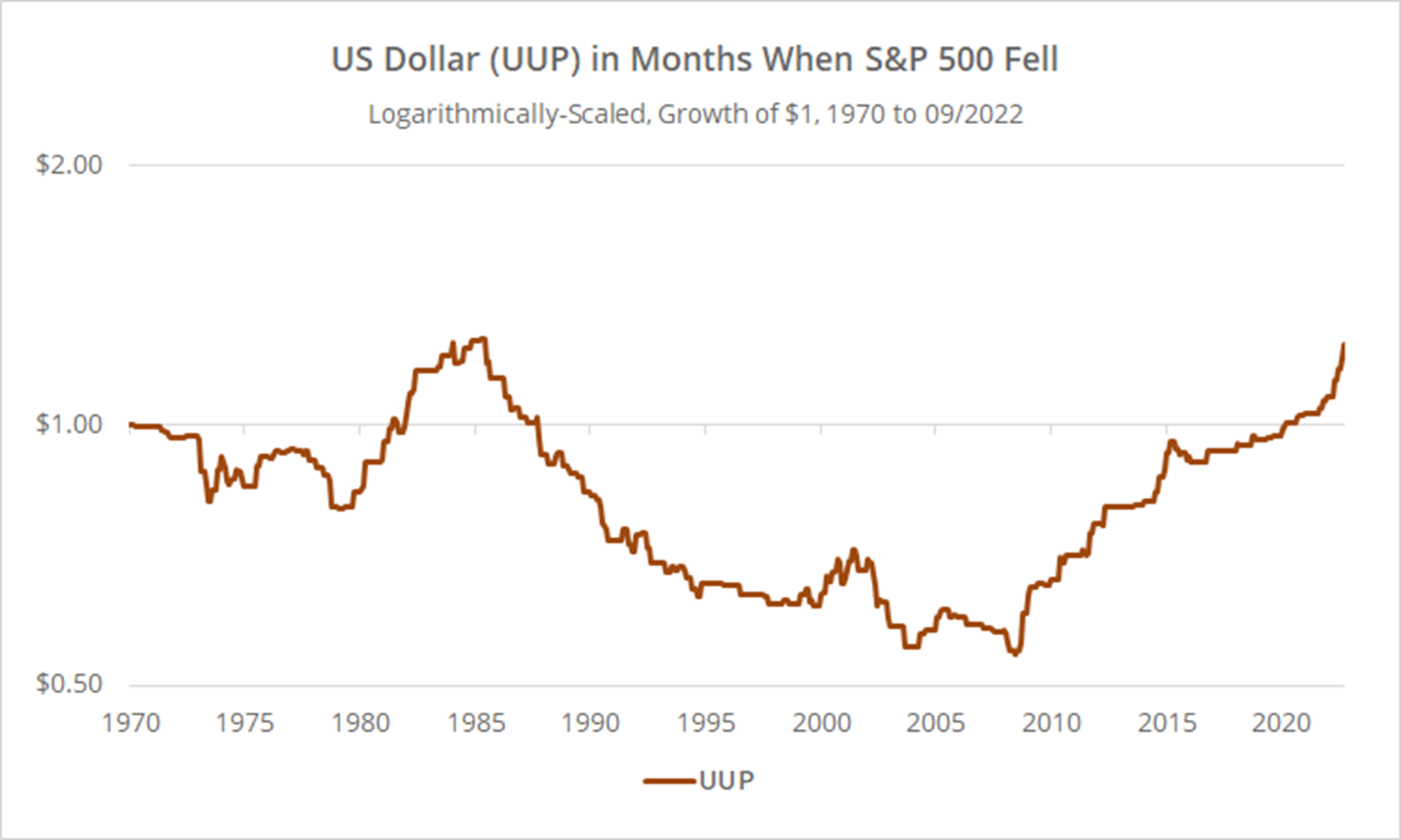

Dólar estadounidense cuando el mercado de valores ha caído

A continuación, centrémonos solo en el índice del dólar estadounidense (UUP) en los meses en que cayó el S&P 500.

Fuente: Allocate smartly.

El hecho de que el índice dólar lo haya hecho muy bien en este 2022 y de que lo haya hecho bien como protector de cartera desde 2008 en adelante, hace que mucha gente hable del dólar como un gran protector y de nuevo caigamos en afirmar rotundamente que el dólar es un gran diversificador.

El problema principal es que, sí, durante ese período de tiempo, UUP ha aumentado constantemente cuando las acciones han caído, sin embargo, nuestro análisis más extenso muestra que se trata de un efecto relativamente reciente. A largo plazo, los resultados han sido mixtos.

En resumen, el dólar estadounidense tampoco ha ayudado en todo el periodo y, por lo tanto, tampoco podríamos elegirlo como un buen diversificador y protector de nuestra cartera.

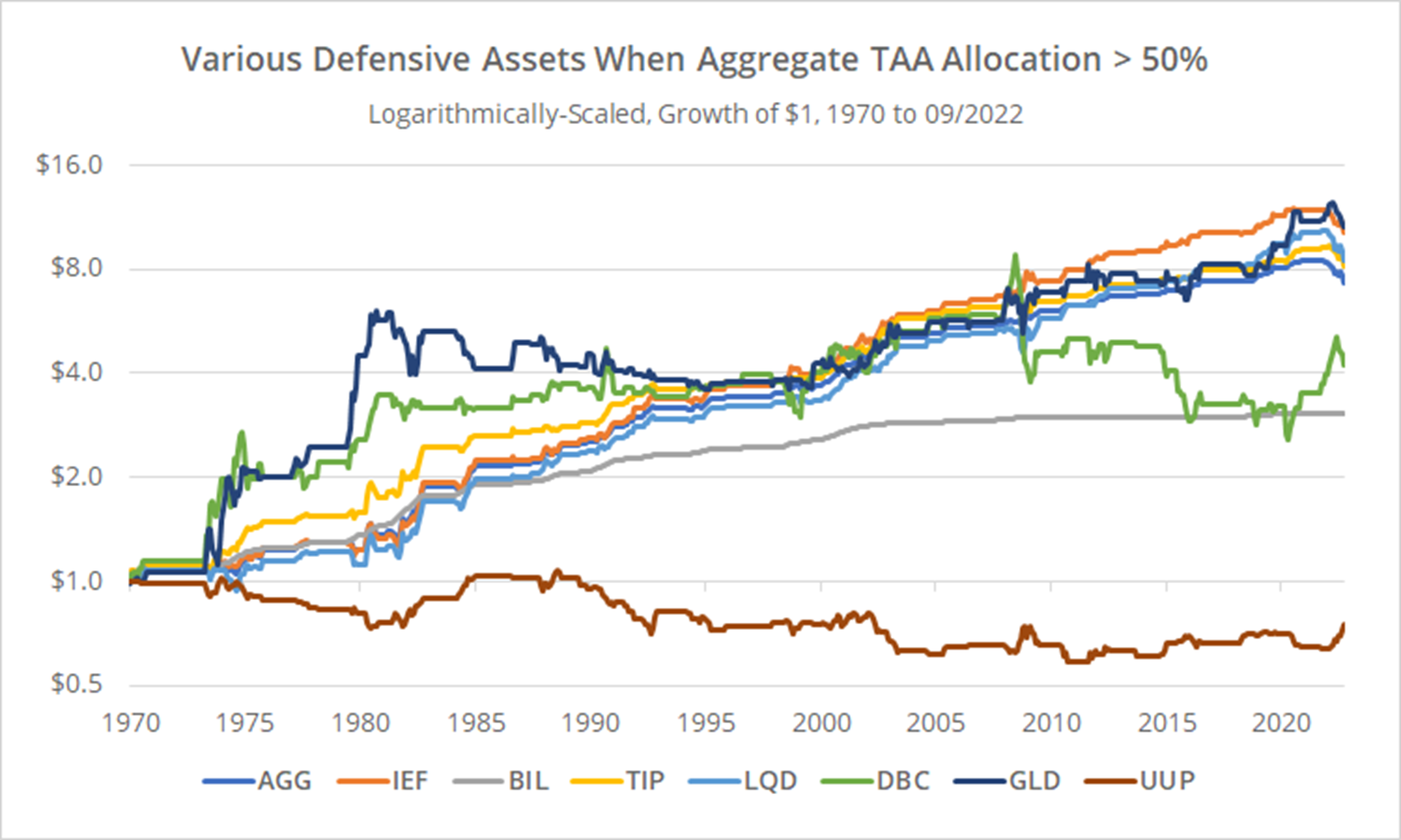

Todos los ejemplos vistos hasta ahora simplemente pretenden mostrar el comportamiento de los activos. No obstante, son poco realistas, ya que sabemos que el S&P 500 había tenido un rendimiento negativo en un mes concreto, pero esto es imposible de saber en el futuro, obviamente. Lo que realmente queremos saber es cómo se habrían comportado estos activos defensivos cuando sistemas de asignación táctica hubiesen invertido en ellos.

Para quien no conozca lo que son los sistemas de asignación táctica, son estrategias de gestión de carteras activa que equilibran el porcentaje de activos de la cartera con el objetivo de obtener ventajas de las anomalías de los precios del mercado. Esta estrategia permite a los gestores de la cartera crear valor extra al beneficiarse de ciertas situaciones del mercado. En esta charla que dimos en el canal de Value School hablamos sobre ello y sobre cómo utilizarlos en nuestras carteras: La cartera Core-Satélite. Invertir a lo largo del ciclo económico.

A continuación, mostraremos el rendimiento de estas clases de activos defensivos en los meses en que la asignación defensiva en un conjunto de estrategias de asignación táctica de las que hacemos seguimiento superó el 50 % al comienzo del mes. A diferencia de las pruebas que hicimos anteriormente, en las que asumimos una previsión perfecta, estos resultados en realidad si serían realistas.

Realizamos un seguimiento de 70 estrategias de asignación táctica, por lo que estos resultados son ampliamente representativos de la asignación táctica de activos en su conjunto. Obviamente, las estrategias de asignación táctica normalmente no invierten en un solo activo defensivo, sino que tienden a seleccionar activos defensivos específicos en función de las condiciones actuales del mercado. Este es un análisis más generalizado.

Fuente: Allocate smartly.

Fuente: Elaboración propia con datos de Allocate smartly.

Estos resultados son mucho más consistentemente positivos que en nuestras pruebas anteriores.

Todas las clases de activos, excepto el dólar estadounidense (UUP), han superado a los bonos del Tesoro estadounidense a corto plazo (BIL) durante toda la prueba.

Aparte del dólar estadounidense, las materias primas (DBC) han sido las menos consistentes, mientras que los activos de bonos de mayor duración (AGG, IEF, TIP y LQD) han sido los más consistentes.

Estos resultados nos ayudan a afianzar la idea de la eficacia de los sistemas de asignación táctica, no sólo para predecir cuándo caerían los activos de riesgo, sino también cuándo aumentarían los activos defensivos.

Conclusiones

La conclusión general de este artículo es que ninguna clase de activos por sí sola es una opción segura para proporcionar una exposición defensiva cuando los activos de riesgo sufren:

- los bonos de larga duración han funcionado la mayor parte del tiempo, pero ese no ha sido el caso (y puede seguir sin ser el caso) en nuestra nueva era de tipos de interés al alza.

- los bonos de corta duración son una opción más segura, pero no proporcionan mucho jugo a los tipos de interés todavía bajos de hoy.

- el oro es generalmente una buena opción, pero conlleva un riesgo significativo.

- los productos básicos han sido una elección terrible desde 2008.

- el dólar estadounidense puede haber sido una buena opción en algunos casos en la historia reciente, pero es probable que dure poco.

Lo que debemos entender es que todas las clases de activos defensivos se deben tener en cuenta. La diversificación entre todos ellos siguiendo sistemas de asignación táctica, ya sea con filtros de seguimiento de tendencias, impulso o algún otro enfoque cuantitativo, nos llevará a una solución más óptima y a una mayor protección para nuestra cartera, independientemente de los que pase en los mercados y de la fase del ciclo económico en la que nos encontremos.

Foto de Atahan Demir