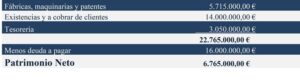

«Suponga que es usted el propietario de una empresa industrial y que como a tantos otros, no le fue muy bien el año 2011. Las perspectivas a corto plazo no son nada halagüeñas, se siente bastante pesimista y estaría dispuesto a vender si le llegara una buena oferta, hacer las maletas y disfrutar de un merecido descanso. Un posible inversor parece interesado, le pide sus cuentas y usted le presenta un muy saneado balance, que viene a ser algo como lo siguiente:

Tras revisarlo por encima, el inversor le hace una oferta de 1.800.000€ por toda la compañía. Los más de tres millones en efectivo, las existencias y lo que nos deben los clientes y todo lo demás. De una empresa que, aunque el año pasado lo tuvo complicado, aún fue capaz de ganar dinero, poco, pero fue un año más obteniendo resultado positivo. ¿Vendería usted? ¿Aceptaría la oferta del inversor? Admitamos que la pregunta parece un chiste; seguramente nadie respondería de forma afirmativa a la oferta de venta, nadie en su sano juicio cambiaría por menos de dos millones algo que, limpio de deudas, vale casi siete y que sigue generando beneficios para su propietario. Sin embargo, por increíble que parezca, los miles de accionistas de Gamesa Corporación Tecnológica que vendieron sus acciones en este mes de mayo entre 1,8 y 2 euros hicieron prácticamente eso. (Nota: Los datos del balance se han calculado por acción y redondeado a millones para hacer más sencillo el cálculo)».

Hace siete años escribí un primer artículo en prensa con este mismo comienzo. Con este primer artículo para ValueSchool, honor que no merezco y agradezco de corazón, he pensado que merecía revivir como homenaje a Benjamin Graham —a la sazón unánimemente reconocido como padre del value investing— y la serie de tres artículos que escribió en los mínimos del Dow Jones tras el crash de 1929 en los meses de junio y julio de 1932 para la revista Forbes. En aquel primer artículo el ejemplo era la compañía White Motors y su situación era aún más exagerada que la de mi ejemplo. Entonces, cuando el índice Dow Jones Industrials se había desplomado un 89% —imagínense el Ibex 35 que desde los 16.000 enteros que tocó en máximos de 2007-2008 bajara a niveles de 1.600— un tercio de todas las compañías cotizadas en la bolsa de Nueva York estaban en una situación parecida a la de Gamesa, lo que Graham definió con el término de net-net.

Y es ahora, noventa años después del mayor desplome bursátil, cuando tras un año de comienzo fulgurante, ValueSchool propone a sus seguidores un proyecto de educación financiera —y en concreto en el value investing—, que creo adecuado plantear cuál es el marco conceptual en el que los seguidores de Graham y Buffett nos movemos… o pretendemos movernos. En su día, Warren Buffett escribió un artículo/discurso conmemorando el 50 aniversario del libro Security Analysis y lo tituló: «Los Superinversores de Graham-and-Doddsville», indicando que esta ciudad imaginaria era la ciudad de los habitantes del value investing… Era la «ciudad intelectual» a la que pertenecíamos los seguidores (quizás yo aún esté en los suburbios en vez de en los barrios centrales) porque utilizamos, más o menos, el mismo concepto a la hora de ver la inversión o de pensar en el mercado.

Aunque Graham fue el iniciador de este marco conceptual que, básicamente, consiste en pensar lo que valen las cosas y comprar cuando pensamos que estamos pagando por ellas menos de lo que valen, ha sido Warren Buffett quien más ha hecho por expandir y popularizar el value investing en todo el planeta, no sólo por lo accesible que ha sido a la hora de explicar lo que hace y cómo lo hace, sino, también, por la enorme popularidad y respeto que se ha ganado a lo largo de más de cinco décadas y el gigantesco éxito que ha obtenido; éxito que redunda en apoyar de forma práctica las palabras con los hechos. Y, además, Buffett ha enseñado a «evolucionar» o, mejor dicho, a expandir el pequeño horizonte en el que se movió Graham para llevarlo a niveles nunca vistos.

De las net-net, típicas de Graham, hemos llegado a las compounders, asociadas generalmente a Buffett. De empresas mediocres a empresas excelentes, de pequeños patrimonios a invertir a cantidades jamás soñadas… Y, como he comentado en muchísimas ocasiones, Buffett no sólo ha ido abriendo camino con su ejemplo a todos nosotros, sino que lo ha dicho todo antes y mejor. Y en ese ejemplo no ha faltado un aspecto que no suele asociarse con el mundo financiero: la moral o la ética… en su caso, la típica del medio oeste, pero que si incluimos a otros inversores —Graham, Fisher, Munger, Schloss, Klarman, Pabrai, Spier, Marks, Lynch o Leithner— aporta, casi, un aroma familiar de decencia y honradez para con aquellos que les han confiado sus patrimonios, de transparencia y de humildad… Una moral o una ética que resulta totalmente opuesta a los brillos de Wall Street y su apego por la codicia y por el dinero rápido.

En siguientes artículos iremos viendo cómo el value investing (al que no me gusta llamarle «valor», por las connotaciones que tiene ese estilo dentro de la industria financiera en España y que no tiene mucho que ver con lo que Graham o Buffett entienden; no escribo en inglés por esnobismo) aporta muchísimo valor a los inversores, tanto profesionales como particulares, y cómo vivir en la pequeña ciudad de Graham-and-Doddsville supone una forma de ver la vida de mayor altura y con mayor perspectiva de alcanzar una independencia financiera que tanto precisamos.

Espero que el viaje a través del value os resulte, queridos lectores, tan interesante como me resulta a mí desde que en 2001, por casualidad y bastante renuencia por mi parte, me encontré con mi primer libro sobre Warren Buffett. Os espero en el próximo artículo.

Photo by Dennis Kummer on Unsplash