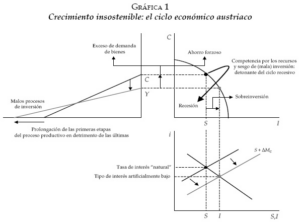

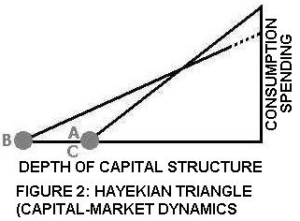

Como admirador de la Escuela Austriaca y aficionado a la inversión, es ciertamente extraño que hasta hoy en día no se me hubiese ocurrido escribir un artículo sobre lo que me dispongo a escribirlo hoy. La inversión desde la perspectiva de la Escuela Austriaca es sin duda una materia fascinante sobre la que indagar. El Mises Institute ha publicado incluso libros sobre el asunto, y catedráticos como Salerno han realizado enormes contribuciones a este campo. Para aquellos que no sean conocedores de la Escuela Austriaca, es necesario comentar que esta es la Escuela de pensamiento mayormente asociada al liberalismo económico, junto con la Escuela de Chicago. Si debemos diferenciarlas, debemos incidir en que la Escuela Austriaca en el más puro sentido teórico es menos «economicista» que la Escuela de Chicago, ya que los austriacos, desde tiempos anteriores a Mises, se centran en el estudio praxeológico del ser humano, es decir, su modo de comportamiento y modo de interactuar y relacionarse en sociedad. Como he comentado en anteriores ensayos, la Escuela Austriaca destaca asimismo por el gran desarrollo que ejerce sobre la teoría de la utilidad marginal y el valor subjetivo. En mi opinión, una de las contribuciones más importantes tanto para el desarrollo socioeconómico y el análisis del mismo en la actualidad, como para la inversión es la Teoría del Ciclo, desarrollada en última estancia por Friedrich August Von Hayek en la segunda mitad del siglo XX. A modo de píldora, la Escuela de Viena es la principal defensora de los derechos de propiedad, la prosperidad, la paz, la riqueza de las naciones, y la libertad individual. Pero, este artículo no es solamente un alegato a favor de los liberales vieneses de los siglos XIX y XX, sino una exposición de cómo aplicar estas ideas a las teoría de inversión actuales.

Mucha gente, no solo fuera del mundo de la economía y la inversión, sino también de dentro del mismo, cree que invertir consiste en predecir el futuro. Como si Warren Buffet, Charlie Munger, Peter Lynch o Francisco García Paramés fuesen genios capaces de ver qué va a suceder en el tiempo. Y por supuesto que la inversión NO es así. Sobre todo la inversión en valor. Una de las principales lecciones que podemos aprender de la Escuela Austriaca es que el futuro es impredecible, ya que el mercado está formado por miles de millones de personas, todos ellos agentes económicos, participando continuamente en transacciones impredecibles, y a veces incluso irracionales. Aún así, el estudio de la acción humana a través de las enseñanzas de la Escuela Austriaca nos permite conocer el comportamiento racional de algunos agentes de mercado y, por lo tanto, optimizar nuestras inversiones. La Escuela de Viena también nos muestra como en realidad ceteris paribus no es más que una frase hecha, y que el equilibrio de la economía es dinámico y por lo tanto constantemente cambiante, lo que a su vez sirve para desmentir la Hipótesis del Mercado Eficiente, de Eugene Fama, la cual establece que es imposible superar al largo plazo y de manera consistente la media de rentabilidad del mercado, al adaptarse la información del entorno automáticamente al precio de las acciones, imposibilitando el anticipo del inversor o la opción de comprar por debajo del valor real. Debemos tener en cuenta, a la hora de invertir, la infinidad de variables reales que existen en torno a un solo activo, tanto endógenas como exógenas, y saber a su vez diferenciar cuáles pueden ejercer un efecto en el largo plazo sobre el precio y el valor del activo.

Tal y como hemos comentado antes, desde la perspectiva austriaca solo se contempla la opción de la inversión a largo plazo y las carteras permanentes por la gran inestabilidad de los mercados y la imposibilidad de predecir los movimientos de los activos en el tiempo. La Escuela Austriaca, por lo tanto, hace una representación de gran humildad al admitir la imposibilidad de los economistas de adivinar el futuro. La cartera permanente se basa en mantener un determinado porcentaje de activos en empresas de bajo riesgo y reducida volatilidad, para así poder superar cualquier entorno de inversión, y ser capaces de navegar de manera estable sobre cualquier marea macroeconómica cambiante. La clave para alcanzar una rentabilidad por encima de la media, tal y como explica F.G. Paramés en su libro Invirtiendo a largo plazo, es limitar nuestra especulación a mínimos, manteniendo más de la mitad de nuestra cartera en acciones de un entorno seguro y estable, pero con un precio por debajo de valor real, siempre con apalancamiento mínimo o incluso nulo, ya que puede llevar a un efecto contrario y generar una multiplicación de pérdidas, haciendo caer toda la cartera por tan solo un activo. Nuestras decisiones de inversión, por lo tanto, no pueden basarse en predicciones sobre las siguientes decisiones de los gobiernos o bancos centrales, tal y como nos hacen creer los medios mainstream. El análisis fundamental es esencial para cualquier inversión, y este análisis es imposible realizarlo de manera eficiente si no nos guiamos por la teoría de la utilidad marginal reforzada por la Escuela Austriaca y previamente difundida por el economista de Cambridge por excelencia, Alfred Marshall.

A muchos de nosotros nos encantaría vivir en una sociedad con estado mínimo (del 5-10%/PIB), donde no existieran los bancos centrales y tampoco el dinero fiduciario, y este se rigiese solamente por la existencia de diversas divisas privadas que compitiesen entre ellas, tal y como expone Hayek en «La Descentralización del Dinero», pero somos conocedores también de que esto es absolutamente una utopía intelectual y teórica, imposible de poner en práctica hoy en día. Por lo tanto, dadas las circunstancias debemos actuar acorde a la realidad. La política y la estabilidad de la misma tienen grandes efectos sobre la economía y la inversión, pero esta no debe ser nuestra principal preocupación, ya que el verdadero enfoque de un inversor austriaco o de un inversor en valor debe ser la interacción individual de los agentes en el mercado y la estructura de las empresas a la hora de valorarlas.

En conclusión, la Escuela Austriaca se caracteriza por una parte por su defensa motivada de la economía de mercado y, por otra parte, por la amplitud de los campos de investigación que domina. Los ciclos económicos y el proceso productivo estudiados por Hayek, la moneda, la estructura empresarial, las innovaciones… todas estas nociones han sido estudiadas por la Escuela Austriaca. Por ende, como señala el propio término de «escuela», los diferentes trabajos sobre estas nociones están impregnados de una profunda coherencia. Todos los autores afiliados a la Escuela Austriaca posicionan la libertad y el subjetivismo, junto con el marginalismo en el corazón de su análisis, conceptos que se plasman en todas sus obras, desde Menger hasta Huerta de Soto, pasando por Mises, Hayek y Kirzner. La extensión de las disciplinas estudiadas por todos estos economistas finalmente se centra en una unilateralidad de conceptos.

Los austriacos apelan a las ciencias sociales y humanas cuando exponen su aproximación sobre la libertad individual y sus realizaciones. Toman paralelamente recursos de la sociología y la antropología cuando desarrollan la idea de comunidad cultural, marco que permite a un individuo anticipar las reacciones de los otros individuos en una situación dada. La profundización de la noción de anticipación también hará que Hayek se interese por la psicología, hasta el punto de ser hoy en día un autor de referencia en esta disciplina en muchas universidades americanas, sin embargo, en apariencia, bastante alejado de la economía moderna, más próxima a los ideales y metodología de Samuelson o Keynes. Finalmente, en cuanto a inversión, la Escuela Austriaca nos ha inculcado la importancia de ser conscientes de la imposibilidad de predecir el futuro de la economía, razón por la cual la inversión en valor y, por ende, a largo plazo, es de suma relevancia.