Quiero comenzar este artículo simulando una conversación que he tenido cientos de veces con familiares, amigos y gente de Twitter. Las réplicas siempre suelen ser las mismas y en ese orden: mala fiscalidad, mala rentabilidad, iliquidez y riesgo regulatorio. Veamos:

—¿Por qué tienes planes de pensiones?

—Porque mi plan de pensiones mola.

—Pero te meterán un hachazo fiscal.

—En realidad, solo estoy posponiendo el impuesto del trabajo y evitando el del ahorro, si haces los cálculos verás que la jugada puede ser fiscalmente muy atractiva.

—Bueno, pero los planes de pensiones no son rentables.

—Estás confundiendo contenido y continente, hace años que existen en el mercado planes de pensiones que replican índices o planes de pensiones de gestoras independientes, más baratos que sus fondos de inversión.

—En cualquier caso, lo de no poder sacar el dinero cuando quieras es inaceptable.

—No deberías invertir en renta variable si no tienes un horizonte temporal de largo plazo y, en caso de tenerlo, no poder sacar el dinero en 10 años no parece un gran problema…

—Ya, pero, ¿y si dentro de un tiempo te lo expropian? Mira lo que pasó en Argentina, Polonia o Portugal:

- El gobierno argentino nacionaliza por sorpresa el sistema privado de pensiones. El País.

- El gobierno polaco confisca los fondos de pensiones privados. Expansión.

- Portugal emplea fondos de pensiones privados para reducir déficit. Libremercado.

Considero que está todo respondido, pero hoy quiero profundizar en esos tres titulares que tan frecuentemente se traen a colación.

Riesgo regulatorio

Me gusta pensar en la expropiación como en el peor caso dentro de un conjunto de escenarios que podemos agrupar bajo la denominación «riesgo regulatorio». En este riesgo podemos meter todo lo que haga el político local que nos pueda ser perjudicial[1], desde un impuesto especial, un cambio en las contingencias, hasta una expropiación parcial o total, con o sin contraprestación.

El problema de esta categoría de riesgos es que su apreciación es muy subjetiva y, por tanto, es difícil que nos pongamos de acuerdo. No existe una forma cuantitativa de medir cómo de probable es que el político local nos expropie el plan de pensiones. Aun así, a la hora de aproximarnos a esa probabilidad hay al menos cinco asuntos que deberíamos comentar y entender (y solo uno de ellos tiene que ver con buscar titulares sensacionalistas en periódicos):

- Retroactividad. La retroactividad negativa está mal vista en el ámbito legal. Tú has tomado decisiones conforme a ciertas condiciones, garantías, derechos y obligaciones. Que la norma cambie y modifique las condiciones en base a las que tomaste una decisión pasada es problemático. Por eso serán más probables los cambios normativos que no puedan considerarse retroactivos como, por ejemplo, que suba mucho la escala de la base general (nadie te garantizó una escala concreta en rescate cuando te abriste el plan de pensiones). Y serán menos probables los cambios normativos que sí puedan considerarse retroactivos como, por ejemplo, la eliminación de alguna contingencia o supuesto de liquidez. Y será todavía menos probable una expropiación, que directamente destroza la coherencia legal. Por eso, cuando hay un cambio normativo lo normal es hacer un régimen transitorio para respetar los derechos adquiridos. De esto tenemos un ejemplo reciente: cuando en 2006 se quitó la reducción del 40 % en rescate se creó un régimen transitorio para que las aportaciones que se hicieron con la reducción vigente siguieran disfrutándola[2].

- Contrapesos. En un momento dado el gobierno puede querer expropiar planes de pensiones, pero además de sus guerras internas y de la aritmética parlamentaria, existen contrapesos como el poder judicial, el lobby del sector (Inverco), la Unión Europea y, en este caso, los partícipes de planes de pensiones, que son el 25 % de los votantes[3]. Recordemos que por mucho que se diga que los planes de pensiones son de ricos, la distribución es mucho más uniforme que con fondos de inversión. Seguro que, entre familiares y amigos, conoces a más gente que tiene planes de pensiones que fondos de inversión.

- Finanzas públicas. La necesidad de financiación del estado parece un buen medidor de la probabilidad de expropiación, subidas de impuestos y, en general, de ataques a la propiedad privada. En este sentido, la creciente tensión que va a sufrir el sistema público de pensiones hasta 2050 no es una buena noticia. Sí, estoy diciendo que el hecho de que no vayas a tener pensión pública o de que vaya a ser menor de lo esperado no hace a los planes de pensiones privados más atractivos, sino menos.

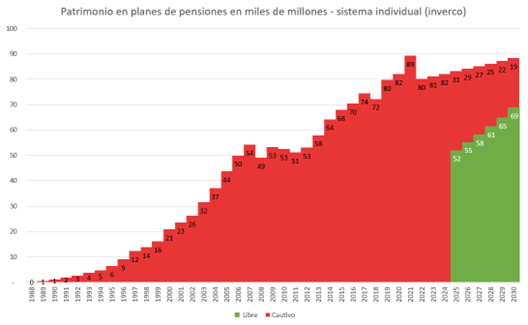

- Rentas cautivas. El maltrato regulatorio lo sufren en mayor medida activos y rentas cautivas, aquellos que no tienen capacidad de reacción. Mañana te ponen un IBI del 100 % y no te puedes llevar la casa a ningún sitio. Los planes de pensiones siempre han sido prisioneros del estado, pero eso cambiará bastante en 2025, año en el que se podrán empezar a rescatar las aportaciones con más de diez años de antigüedad (supuesto de liquidez añadido en 2015)[4]. Esto provocará que en 2025, y solo teniendo en cuenta este supuesto de liquidez, más del 60 % del patrimonio en fondos de pensiones pueda ser rescatado. Y este porcentaje subirá casi al 80 % para 2030 (ya que solo serán prisioneras las aportaciones desde 2021, año en el que se redujo la aportación máxima de 8.000 € a 2.000 €, y en 2022 a 1.500 €).

Esto es una gran noticia, pero hay mucha gente en la industria convencida de que este supuesto de liquidez no va a aplicarse. Probablemente son los mismos que no quieren que se aplique, esos que viven de tus comisiones: es más fácil cooperar para conseguir prebendas legales que competir por ver quién ofrece el mejor producto. Friendly reminder: Inverco no es tu amigo, es un lobby cuyos intereses no siempre coinciden con los del partícipe. Su razón de ser es la cooperación y no la competencia, por eso a Inverco no le gusta este supuesto de liquidez[5].

- Precedentes internacionales. Las analogías parecen una forma frecuentista de aproximarse a esa probabilidad, especialmente si son suficientemente semejantes. En el mundo han existido X situaciones similares a nuestros planes de pensiones. Solo 3 de ellas han terminado en expropiación. Nadie comenta cuánto es X, pero las 3 excepciones se manosean burdamente. Como veremos a continuación, ninguna de esas 3 situaciones es similar a la nuestra, así que, que yo sepa, no existe ningún precedente internacional similar a la expropiación de nuestros planes de pensiones individuales.

La expropiación en Argentina, Polonia y Portugal

Hay que entender que un mismo titular del tipo «País X expropia planes de pensiones privados», puede ser resultado de realidades subyacentes muy distintas. La clave radica en los matices de los conceptos «expropiar» y «planes de pensiones». Por ejemplo, «expropiación» puede significar que:

- el estado se queda con tu plan de pensiones y no te da nada a cambio.

- el estado se queda con tu plan de pensiones y te lo convalida por años cotizados.

- el estado no se queda con tu plan de pensiones, pero le obliga a invertir un porcentaje en deuda pública.

Y el término «plan de pensiones» puede referirse a un vehículo de aportación voluntaria u obligatoria, de gestión pública o privada, de reparto o de capitalización, alternativo al sistema público o complementario, general o específico de cierto colectivo, etc.

Ahora entenderemos muy bien las diferencias. Dejo enlaces por si alguien quiere profundizar.

Argentina. En 1993 el gobierno decidió iniciar la transición del sistema público de pensiones de reparto a uno de capitalización. Ambos regímenes funcionaban en paralelo y cada trabajador podía decidir si su cotización obligatoria iba a uno o a otro. En 2008 el gobierno se quedó los activos del sistema de capitalización, eliminó este régimen y reintegró a sus partícipes en el sistema de reparto. Wikipedia

Polonia. En 1997 se crean los tres pilares: sistema obligatorio de reparto (ZUS), sistema obligatorio de capitalización (OFE) y sistema voluntario de capitalización (IKE, IKZE y PPE). En 2013 el gobierno ordena traspasar la deuda pública en manos de OFE a ZUS y la hace desaparecer. A partir de ese momento, en lugar de tener una deuda formal con el pensionista («te debo X en cierto momento») tiene una deuda informal del sistema de reparto que puede incumplir sin hacer default (te daré no se sabe cuánto en tu jubilación no se sabe cuándo). Wikipedia

Portugal. En 2011 se integra en la seguridad social el CAFEB (Caixa de Abono de Família dos Empregados Bancários do Continente Português), un régimen de cotización hasta ese momento alternativo y obligatorio para los empleados de banca. Jornaldenegocios

Ninguno de los tres casos se parece, ni de lejos, a lo que sería una expropiación de nuestros planes de pensiones que, como los fondos de inversión, son vehículos de aportación voluntaria, abiertos a cualquier persona y complementarios al sistema público. No hay analogía con Argentina, ya que en España no tenemos un régimen general alternativo al sistema público de reparto. Tampoco existe analogía con Polonia, ya que tampoco tenemos régimen de capitalización de aportación obligatoria. Y la analogía con Portugal sería que el estado integrase en la seguridad social alguno de los regímenes de cotización alternativos de los que disfrutan ciertos profesionales (abogados, arquitectos, aparejadores, procuradores, ingenieros, gestores administrativos y médicos)[6][7]. En cualquiera de los casos, nada que ver con nuestros PPI.

[1] Nótese que una reducción del máximo de aportación no entra dentro del riesgo regulatorio. Puede ser un cambio normativo que nos afecta negativamente, pero lo que nos interesa son los cambios normativos futuros que influyan en nuestra decisión presente. Que el año que viene reduzcan la aportación máxima no influye negativamente en la aportación que hiciste el año pasado.

[2] Reducción 40 %: LIRPF Disposición transitoria duodécima.

[3] En España hay 50 millones de personas, 37 en edad de votar. El 25 % tiene un plan de pensiones.

[4] Supuesto de liquidez 2025: LPFP Disposición transitoria séptima.

[5] Inverco ha alertado del ‘riesgo sistémico’ que implica el rescate de las aportaciones con más de 10 años de antigüedad y ha pedido establecer algún tipo de límite.

[6] Mutualidad alternativa: LSS Disposición adicional decimoctava.

[7] Mutualidades alternativas a RETA.

Foto de Mario Amé