Sabemos que cada día fluye más dinero hacia ETFs, gestiones pasivas y cuantitativas (con o sin AI) de carteras. Ese incremento del volumen en la gestión pasiva reduce la eficiencia de los mercados, lo cual permite a los Inversores (en mayúsculas) aprovecharse de esas ineficiencias y encontrar valor a buen precio. Es decir, afortunadamente, la mayoría de los que compran y venden en los Mercados no buscan valor sino beneficios (sic), que suelen encontrar de manera cíclica y temeraria entre pérdida y pérdida. No buscan buenos negocios que comprar, sino tickers ganadores a los que apostar. Y para ello utilizan efímeras bolas de cristal que desechan una tras otra en cuanto el futuro las va dejando en evidencia.

Además, las gestiones activas no consiguen superar a los Mercados en más de 8 de cada 10 casos. Y dicha nefasta estadística empeora aún más en cuanto alargamos el periodo de inversión. Todo ello contribuye a aumentar las ineficiencias en los mercados, de las que un buen gestor “value” (haberlos haylos) se aprovecha a lo largo del tiempo. La clave para el inversor es obvia, saber elegir ese escaso porcentaje de gestores activos que superan a sus índices de referencia de manera clara y sostenida a lo largo de los años.

Luego, entre ese escaso porcentaje de gestores activos brillantes, podemos seleccionar matices, según el gusto o circunstancias del inversor: Deep value, value, long only, L/S long bias, etc… Pero siempre superando a sus índices con carteras y gestores relativamente concentradas y locales, ya que la diversificación y la distancia son inversamente proporcionales al conocimiento de los negocios en los que se está invirtiendo.

Ese conocimiento exhaustivo de los negocios en los que se invierte, es la base sobre la que se asientan los resultados a lo largo de los años. Y para ello no basta con estudiar los balances contables publicados periódicamente por las empresas (muchos gestores activos suelen limitarse a eso, a lo sumo). Hay que viajar, conocer in situ las compañías, sus directivos, instalaciones, proveedores, empresas de la competencia, mercado y clientes locales, etc.

Por eso hace ya décadas nos dimos cuenta de que, como inversores y gestores de patrimonio propio y de clientes, seríamos muchísimo más eficientes especializándonos en la selección de gestores y fondos que en la selección de acciones en las que invertir. Porque por mucha capacidad que tenga nuestro equipo, es imposible alcanzar el grado de conocimiento de las mismas que tienen estos selectos gestores, cuyos equipos viajan constantemente visitando personalmente a directivos e instalaciones corporativas durante todo el año.

Este selecto grupo de gestores estrella que brillan por encima de los demás desde hace décadas, disponen en sus gestoras de equipos de docenas de analistas, incluso algunos con aviones privados que les permiten visitar personalmente y de forma continua las empresas y los equipos directivos en los que invierten su dinero y el de sus inversores. Así contrastan regularmente sus planes de negocio, estrategias futuras y todo tipo de decisiones corporativas, que van infinitamente más allá del estudio concienzudo de los balances que realizan en los head quarters de las gestoras.

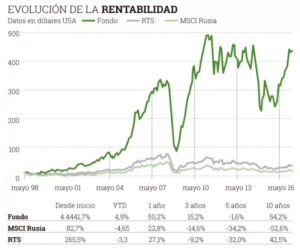

Para que los lectores tengan un ejemplo de la dimensión de lo que estamos comentando, una determinada gestora que tenemos en nuestras carteras, realizó el pasado año 2.200 visitas presenciales a distintas empresas (llamadas telefónicas aparte). Esto, como rutina habitual en su labor de prospección y estudio exhaustivo de los negocios de los que son o pueden ser socios a través de sus fondos de inversión. A continuación, podéis ver una muestra de rendimientos de fondos donde sus gestores “value” vienen consiguiendo extraordinarios alphas, de manera consistentemente a lo largo de más de una década, en mercados extremos como Rusia (donde han venido encontrando lógicamente mayores ineficiencias y volatilidades aprovechables que en mercados completamente desarrollados):

Pero la dificultad de encontrar estos gestores en el mar de la gestión activa, que suele vender la banca privada, es lo que lleva a muchos inversores a arrojarse en brazos de la gestión pasiva, cansados de pagar comisiones de gestión para ni siquiera igualar el índice de referencia. Lamentablemente es muy difícil encontrar buenos selectores de fondos en el sector financiero, cuyos catálogos de ventas se limitan a los fondos registrados en la CNMV que les retribuyen jugosas comisiones, pero con escaso histórico y equipos de gestión tan cambiantes como anónimos.

Por suerte, los fondos de autor, con equipos estables con nombres y apellidos e históricos de más de 10 años, aún ponen foco en resultados, mejorando a los índices, ETFs y ETFs semi-pasivos o fundamentales, de manera consistente y sostenida.