Cuando invertimos en Bolsa tenemos dos formas de hacerlo:

- Tomando parte activa en la selección de aquellas compañías en las que vamos a invertir, bien directamente (requiere tiempo y conocimiento) o a través de un gestor profesional (al que pagaremos una comisión anual por su trabajo, gane o pierda).

- Adoptando una actitud pasiva de gestión, comprando directamente el índice, es decir, tomando una participación en todas y cada una de las compañías que lo forman.

En el primer caso, puesto que invertimos nuestro tiempo o dinero en pagar a un gestor, esperamos obtener una rentabilidad mayor a la del índice, confiando en nuestra habilidad o en la de un tercero (gestor, amigo…) y en la segunda, nos conformamos con obtener el mismo resultado que el índice.

En este artículo analizaremos las principales diferencias para tratar de llegar a alguna conclusión válida para que el ahorrador inversor decida qué tipo de gestión se adapta mejor a sus necesidades y perfil de inversor.

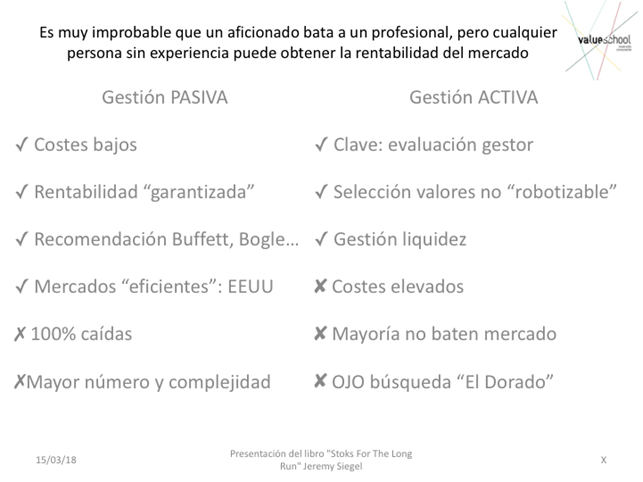

Figura 1: Principales ventajas e inconvenientes de ambos tipos de gestión: activa y pasiva

En el siguiente esquema resumo las principales diferencias entre ambas formas de invertir en renta variable:

a) Costes: sin duda el factor más importante a considerar porque es el que mayor impacto va a tener en la rentabilidad neta (descontando gastos) que obtenga el inversor ahorrador. Recuerden que en la inversión mientras la rentabilidad es esperada pero no está asegurada, los costes son ciertos (seguros). Intuitivamente vemos que la gestión pasiva es más barata porque no requiere análisis, selección ni seguimiento de compañías concretas. Tampoco se incurre en costes por transacción (compras y ventas por cada compañía que compramos o vendemos) ni el pago de las nóminas del gestor y su equipo. El rango de costes de la gestión activa puede oscilar entre el 1% y el 2%, y no existe correlación entre mayor rentabilidad a mayor coste, más bien al contrario. Cuanto mayor la comisión, más difícil resulta batir al mercado a largo plazo. La dificultad estriba en lograr rentabilidades superiores al mercado de forma consistente, y como mínimo por un importe igual a la comisión de gestión anual para lograr batir al mercado. El coste de la gestión pasiva oscila desde 0,05 hasta 0,5%.

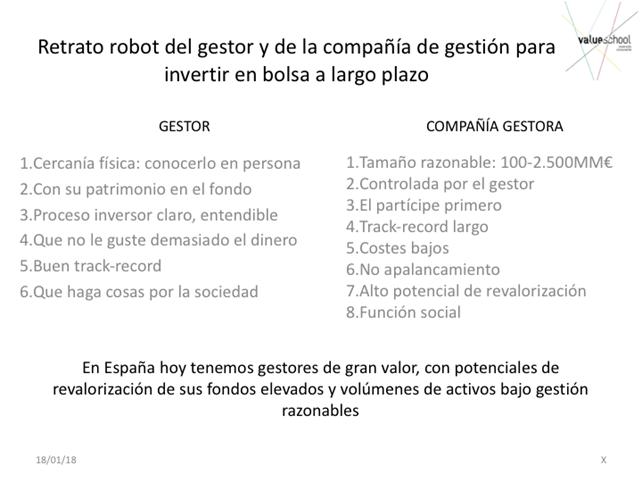

b) Gestión: sin duda, en el caso de la gestión activa, después del coste debemos fijarnos en la habilidad del gestor para batir al mercado. En el siguiente cuadro hago un resumen de los factores a tomar en cuenta a la hora de evaluar al gestor:

Figura 2: Principales factores a evaluar en la gestión activa (gestor y compañía gestora)

Mi recomendación en la gestión activa es no tratar de invertir uno mismo salvo que tenga cierta experiencia en valorar empresas y empiece poco a poco y con su propio dinero. En ningún caso confiaría mis ahorros a un amigo o conocido aficionado y siempre invertiría a través de un fondo de inversión, porque se reduce el riesgo por la diversificación en un mayor número de compañías; con costes bajos y un buen track récord del gestor, que bata al índice en períodos de tiempo suficientemente largos (5 años) y el volumen de activos bajo gestión no sea demasiado elevado. No es nada fácil encontrar un fondo de inversión que reúna estas características y aún más difícil, que continúe batiendo a su índice de referencia en el tiempo que invirtamos con ellos, como veremos en el punto siguiente.

a) Rentabilidad:los datos históricos demuestran que son pocos los gestores que logran batir al índice de forma sistemática, es decir, más allá de uno o varios años. En periodos cortos puede ser cuestión de suerte, en períodos más largos es donde debe aflorar la habilidad del gestor.

b) Control y seguimiento:invertir en gestión activa requiere hacer un seguimiento para controlar que el gestor sigue en su puesto y sigue haciéndolo bien. Pero habrá períodos de tiempo más o menos prolongados en los que estará por debajo del índice en rentabilidad, y será momento de preguntar cuál es el motivo. Llegar a una conclusión clara de si debemos renovar la confianza en el proceso de inversión del gestor, o por el contrario, prescindir de sus servicios, no es tarea fácil.

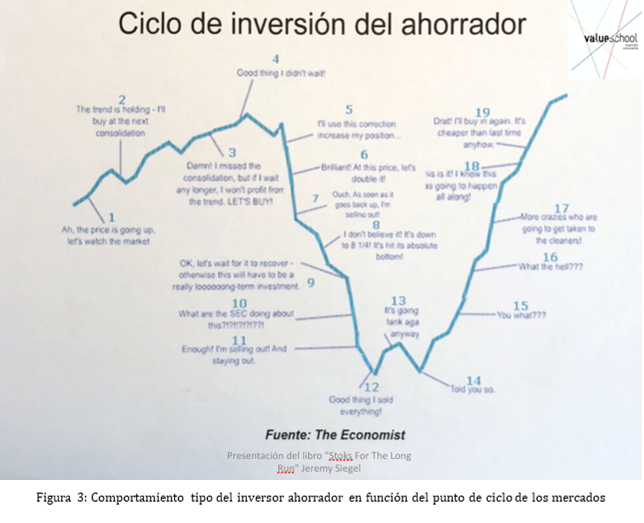

c) Sesgos psicológicos del inversor: el 50% de la rentabilidad del ahorrador depende de su actitud. Está demostrado empíricamente que, en promedio, los ahorradores inversores obtienen una rentabilidad inferior a la de los fondos de inversión en los que invierten debido a la influencia (negativa) de nuestras emociones, que nos hacen invertir en momentos de euforia (bolsas caras) y vender en momentos de pánico (bolsas baratas). Ver Figura 3

Un símil que aplica a la inversión es el del “mix” energético, es decir, la composición de la energía que consumimos por tipo de generación. El operador prioriza la entrada en el sistema de la energía más barata por unidad de producción, es decir, la nuclear, y que nunca para por ser la menos flexible (la más cara de encender y apagar, para entendernos). En nuestro símil sería la gestión pasiva, la de coste anual inferior, pero de la que no deberíamos desprendernos (“nunca para”). Deberíamos considerarla la base de nuestra generación de rentabilidad. A partir de ahí, y como complemento a la gestión pasiva, podemos considerar fuentes de generación de rentabilidad más caras, como la gestión activa, por el margen de rentabilidad adicional que pueden darnos, siempre que se cumplan los criterios establecidos en la Figura2 .

Por último, siempre debemos aprender de los mejores: Warren Buffett, uno de los mejores inversores de la historia, recomienda al ahorrador medio seguir las enseñanzas de John Bogle, padre de la gestión pasiva: Buffett decidió dejar a su mujer como herencia un 90% del legado en el índice S&P500 y un 10% en letras del tesoro americano.

Conclusión:

Recordemos lo que decíamos más arriba: “los costes son ciertos y las rentabilidades esperadas, nunca garantizadas”.

Deberíamos actuar con la suficiente humildad como para reconocer que es muy difícil batir al mercado como simple ahorrador inversor, por tanto lo más prudente es “conformarse” con ganar lo mismo que el mercado, es decir, invertir en el índice, comprando el mercado entero.

Es muy improbable que un aficionado bata a un profesional, pero cualquier persona sin experiencia puede obtener la rentabilidad del mercado.

Ahora bien, podemos dedicar una parte de nuestro ahorro en invertir a través de fondos de inversión de gestión activa, delegando las decisiones de en qué compañías invertir en uno o varios gestores de contrastada valía por sus resultados históricos, enfoque de gestión y un volumen de activos bajo gestión no elevado.

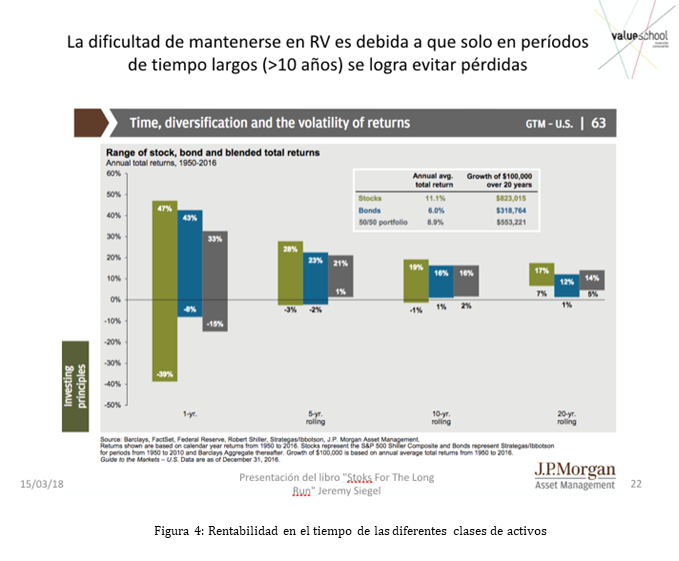

Y nunca debemos invertir dinero que vayamos a necesitar en menos de 2/3 años puesto que la única garantía para no perder dinero en bolsa es invertir a largo plazo (ver Figura 4).

Photo by Robert Anasch on Unsplash