Harry Browne trataba con gran acierto la descorrelación de activos. El hecho de incluir en cada parte de la cartera activos lo más volátiles posible ayuda a la estabilidad de una cartera diversificada.

Autores como Ferri, Browne o Terry Smith coinciden en que incorporar compañías de pequeña capitalización (small caps) en una cartera que contiene compañías de gran capitalización ayuda a diversificarla, consiguiendo mejores retornos sin aumentar el perfil de riesgo agregado de la cartera.

Profundicemos. ¿Qué motivos hay para que sean tan interesantes?

Las compañías de pequeña capitalización son menos susceptibles de sufrir burbujas sectoriales como las que se forman en el mercado.

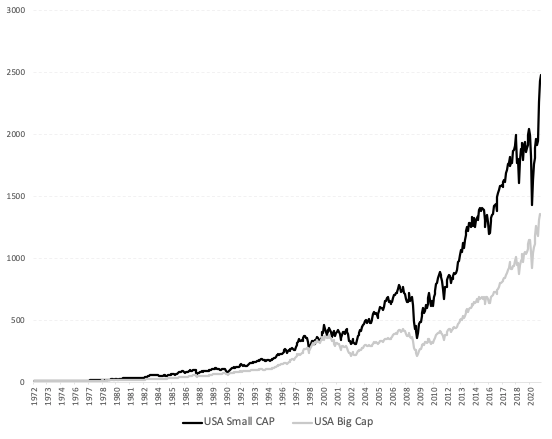

En una crisis financiera como 2008 esta premisa no se cumple. Es evidente que en las crisis financieras (las de mayor impacto) el mercado no discrimina, todo cae en vertical. ¿Sucede lo mismo en crisis sectoriales? No. Prueba de ello es la crisis «puntocom», donde el mercado tenía un drawdown sustancialmente superior al de las empresas de pequeña capitalización. Este es un punto que tiene mucho sentido para nosotros, ya que no solo aportan mayor estabilidad al conjunto fruto de esa mayor volatilidad (aunque parezca contradictorio), sino que también participan en menor medida de las burbujas sectoriales del mercado. Veámoslo:

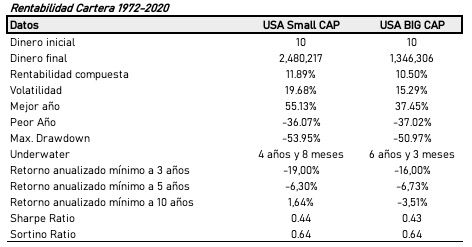

No solo ha sido más rentable si no que el mínimo retorno a 10 años (fuese cual fuese el momento de entrada) obtenido desde 1972 ha sido positivo en el caso de las small caps y negativo en el caso de las big caps. Curioso, ¿no? Tiene una explicación: la exposición a burbujas sectoriales. La burbuja «puntocom» se fraguó principalmente en grandes compañías, dejando muy rezagadas a las pequeñas.

Esto provocó que, cuando explotó la crisis, el sufrimiento para los inversores de grandes compañías fuera significativamente superior, no solo en pérdidas, sino también en tiempo.

Cuando hablo de coste en tiempo, me refiero a que el underwater (periodo desde que se pierden los máximos hasta que se recuperan) en el caso de las small caps fue de 4 años y 8 meses, y en el caso de las grandes compañías fue de 6 años.

En definitiva, son más volátiles, sí, y esa característica aporta en una cartera diversificada. También sufren en periodos de crisis, pero son menos susceptibles a burbujas en un determinado sector. El punto positivo es que son más rentables a largo plazo:

¿Tiene sentido que hayan sido más rentables y más volátiles? sí. ¿Tiene sentido que siga siendo así? También. Las empresas de pequeña capitalización son menos seguidas y, como su nombre indica, son más pequeñas. El hecho de ser más pequeñas les concede un mayor potencial de rentabilidad así como un mayor riesgo, entendido como volatilidad. Por ello tiene lógica que hayan sido más rentables y que también sigan siéndolo; hay un sentido fundamental detrás de esa rentabilidad.

En casos como la burbuja «puntocom» o el momento actual, son las compañías grandes las que más rentabilidad consiguen (los últimos 10 años han tenido mayor rentabilidad las big caps que las small caps, igual que en la década de la crisis «puntocom»), lo importante es que en el largo plazo esto no debería ser así por los puntos mencionados.

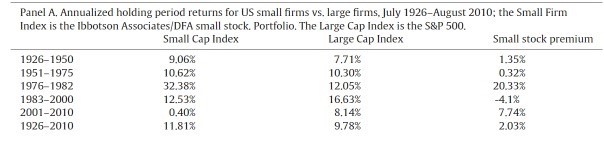

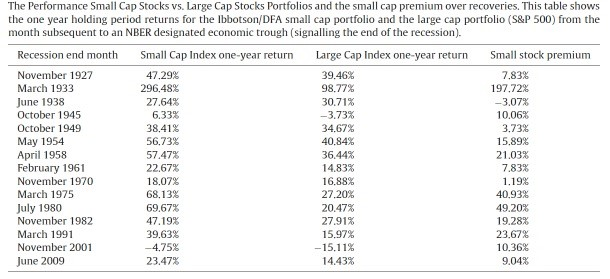

Un resumen por periodos de las rentabilidades obtenidas por las small caps frente a las big caps es el siguiente:

De esta tabla podemos concluir que, en un periodo largo de tiempo, ha habido recompensa en forma de rentabilidad para aquel inversor que tenía small caps en cartera.

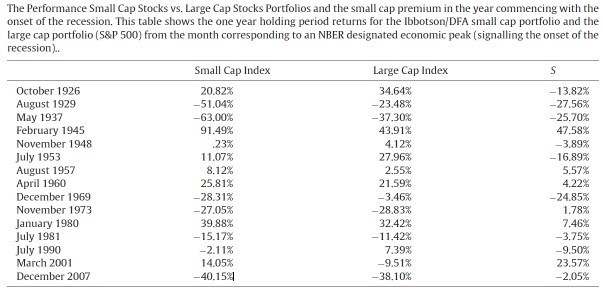

Como en toda inversión, no todo es positivo y tiene sus «peros». En muchas de las crisis (como hemos visto no en todas), las small caps caerán con más fuerza que las compañías grandes; prueba de ello son los siguientes ejemplos:

De un total de 15 periodos, las small caps han caído más en 8 de ellos, por lo que podríamos decir que el sufrimiento en algunas de las recesiones es mayor.

¿Dónde obtienen mayor rentabilidad, entonces?

Primero, en largos periodos de tiempo suelen obtener mayor rentabilidad que las grandes compañías en la mayoría de periodos, pero donde realmente se nota la diferencia es en los rebotes de mercado, cuando la economía recupera. Aquí la diferencia es gigantesca: de 15 periodos, las pequeñas compañías lo han hecho sustancialmente mejor en 14.

Para nosotros las small caps son un perfil de inversión que tiene cabida en cualquier tipo de cartera. ¿Qué es lo ideal? Acompañarlas con empresas de gran capitalización y otros activos que ayuden a descorrelacionar y reducir el perfil de riesgo de la cartera.

Foto de Marc Mueller en Pexels