El legendario Peter Lynch dirigió el fondo Fidelity Magellan desde 1977 hasta 1990. Bajo su liderazgo el fondo promedió una rentabilidad anual del 29 %. Esto es una barbaridad, más de un 3.500 % acumulado. Podemos pensar que cualquier persona que invirtió confiando en Peter Lynch estará ahora inundada de dinero y de todo tipo de lujos, pero nada más lejos de la realidad, ya que el inversor promedio del Fidelity Magellan perdió dinero durante ese intervalo de tiempo. ¿Cómo pudo suceder?

Esto puede parecer un caso extremo, pero no lo es. Como dijo el gran Benjamin Graham en la introducción de El inversor inteligente: «The investor’s chief problem — and even his worst enemy — is likely to be himself». Prepararse para invertir no es un proceso sencillo: primero, tener ahorros; segundo, encontrar un vehículo de inversión que se gane mi confianza; tercero, superar las barreras burocráticas (papeleo, contratos) al intentar materializar la inversión; cuarto, descargar la aplicación o darse de alta en la página web para seguir nuestra inversión, etc. Pero una vez superados todos los pasos, se nos olvida lo más importante: ¡dedicar tiempo a entender y controlar nuestras emociones!

No es sencillo alejarse del ruido, no seguir las narrativas, no hacer lo mismo que la «manada», no vender presas del pánico durante una fuerte caída, no comprar cuando nuestro valor no para de subir, no hacer caso al oráculo de nuestro tablón de Twitter. Pero es, sin duda, lo más importante de nuestro viaje en los mercados financieros. Imagínense la desesperación que debía sentir el bueno de Peter Lynch al ver que su excelente trabajo no se estaba materializando en resultados para sus inversores. Si nos fijamos en el gráfico del precio del Fidelity Magellan durante esos años (en rosa en el gráfico de abajo), podemos intuir que el 29 % anualizado no estuvo exento de periodos con importantes caídas:

Para cuantificar el coste de los comportamientos de los inversores cuando se dejan llevar por los sentimientos, recomiendo se lean el informe que publica Morningstar periódicamente llamado «Fundamentals for investors».

Una buena forma de concluir sería anunciando las tres o cuatro claves que le van a ayudar a entender cuándo y dónde comete errores de comportamiento en su inversión. Pero, lamentablemente, solo tengo una. Y digo una por decir algo, porque en realidad la clave que voy a describir no ayuda a identificar ningún patrón de comportamiento peligroso. En mi opinión, la clave de la inversión está en CONFIAR EN EL LARGO PLAZO.

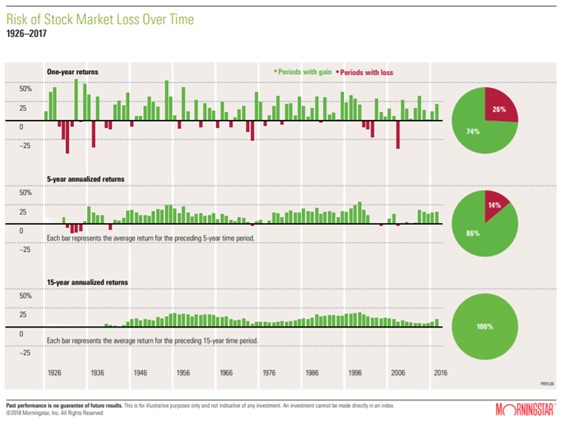

Este gráfico está sacado de la versión de 2018 (la última disponible) del informe que he mencionado. En él vemos que en un plazo de 15 años seguidos invirtiendo en el S&P hubo un total de 0 casos en los que se perdiese dinero. ¡Ojo con la interpretación! No estamos diciendo que en un plazo de 15 años fuera a ganar siempre mucho dinero (de hecho, hay periodos con rentabilidades muy pobres), pero sí estamos diciendo que no perdió.

Para aquel lector curioso que haya reconocido la importancia del comportamiento en la inversión, no puedo dejar de recomendarle todos los artículos de esta sección del blog , el máster de Value School con ICADE sobre Inversión en Valor y Finanzas del Comportamiento, y que investigue en qué consiste eso del behavioral economics.

P.D.: La curiosa historia del inversor promedio del Fidelity Magellan no es más que un mito. No hay (o no he encontrado) ninguna evidencia empírica de que el inversor promedio perdiera dinero durante la dirección de Peter Lynch. Pero como muchos de los mitos y fábulas, esconde una moraleja de la que es importante aprender.