La inflación está siendo uno de los temas que más preocupación está generando actualmente. Las últimas cifras que nos llegan desde el Bureau of Labor Statistics muestran una inflación en EE.UU. del 7,5 %, algo que no se veía desde hacía más de 40 años.

Según las fuentes oficiales, hemos pasado de «no hay inflación», a «hay inflación, pero es transitoria», a «hay inflación y durará más de lo esperado», a finalmente «hay inflación, pero es buena». ¿Qué argumento de las instituciones oficiales deberíamos tomar por válido?

En este artículo quiero reflexionar sobre la inflación aglutinando ideas de varios pensadores de la Escuela Austríaca de economía (Ludwig von Mises, Jesús Huerta de Soto) y de Milton Friedman. Y es que la inflación es uno de esos fenómenos de los que todo el mundo habla superficialmente, pero que pocas veces nos paramos a analizar con más profundidad. Además, siempre que se suele hablar de la inflación, se habla únicamente desde el ángulo interesado de los gobernantes. Hoy quiero presentaros una nueva dimensión alejada de lo políticamente correcto.

¿Cuál es el origen último de la inflación? ¿Qué efectos y consecuencias tiene para la gente y la economía? ¿Debería preocuparnos o tranquilizarnos? ¿Qué reacciones de segundo orden puede originar? ¿Cuán perniciosa es para nuestros ahorros?

Para sentar las bases quiero empezar con estas citas de Friedman y Ray Dalio.

«La inflación es el único impuesto que pueden imponer los gobiernos sin legislación alguna», Milton Friedman.

En su libro Principles for Navigating Big Debt Crisis, Ray Dalio nos da una pista sobre quién causa en última instancia la inflación que estamos viendo:

«Hay cuatro formas a través de las cuales los gobernantes pueden reducir la deuda a niveles que puedan ser asumibles para cancelar una obligación contraída.

- Austeridad – gastando menos

- Defaults de deuda/reestructuraciones

- Impresión de dinero u otras garantías por parte de los bancos centrales

- Transferencia de dinero entre aquellos que tienen más de lo que necesitan a aquellos que tienen menos – subir los impuestos a los ricos.

Entre estas cuatro vertientes, siempre acaban eligiendo el camino fácil: imprimir y crear dinero de la nada. La austeridad suele causar más dolor que beneficios, las reestructuraciones provocan una fuerte destrucción de riqueza y la transferencia de riqueza nunca sucede con el suficiente tamaño sin antes una revolución. Como veremos, esta escapatoria cortoplacista por parte de los gobernantes se traduce ineludiblemente en más inflación».

Vamos a intentar entender esto con algunas reflexiones de Ludwig von Mises: «Si la oferta de caviar fuera tan abundante como la de patatas, el precio del caviar —es decir, la relación de intercambio entre el caviar y el dinero o el caviar y otros productos básicos— cambiaría considerablemente. En ese caso, se podría obtener caviar con un sacrificio mucho menor del que se requiere hoy en día. Asimismo, si se aumenta la cantidad de dinero, el poder adquisitivo de la unidad monetaria disminuye, y la cantidad de bienes que se pueden obtener por una unidad de este dinero también disminuye».

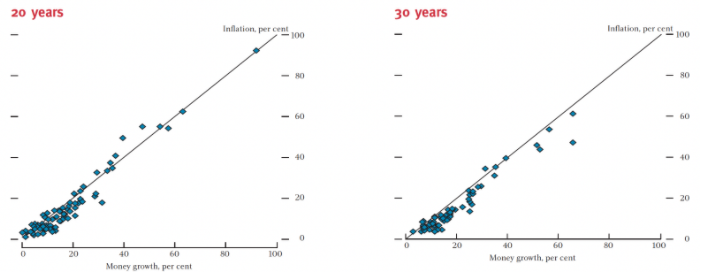

Hoy en día, cuando un gobierno aumenta la cantidad de papel moneda el resultado es que el poder adquisitivo de la unidad monetaria comienza a disminuir, y por lo tanto los precios aumentan. Esto se llama inflación. Es decir, la causa última de la inflación se debe al aumento de la cantidad de dinero (oferta monetaria), y no a las subidas de precios, como piensa la mayoría del consenso económico. En el informe «No Money No Inflation» realizado por Mervyn King (ex Gobernador del Banco de Inglaterra) se demostró la correlación a largo plazo entre inflación y crecimiento de la oferta monetaria.

La inflación también provoca que aumenten las desigualdades. Hay perdedores y ganadores. Aquellos grupos que se benefician del recientemente creado dinero gozan de una ventaja temporal que les permite comprar a precios reducidos. Los grupos que llegan más tarde a ese dinero (los más alejados de los bancos centrales y los gobiernos, es decir, la mayoría de la gente) son los que salen perdiendo. Tienen en términos nominales la misma cantidad de dinero, pero su poder inquisitivo se habrá reducido.

Ludwig von Mises lo explicó de esta forma: «El dinero adicional que el gobierno ha impreso e introducido en el mercado no se utiliza para la compra de todos los productos y servicios. Se utiliza para la compra de ciertos productos básicos, cuyos precios aumentarán, mientras que otros productos básicos seguirán a los precios que prevalecían antes de que el nuevo dinero se pusiera en el mercado. Por lo tanto, cuando comienza la inflación, los diferentes grupos de la población se ven afectados por esta inflación de diferentes maneras. Los grupos que obtienen el nuevo dinero primero obtienen un beneficio temporal».

Me gusta pensar en la masa monetaria como una gran piscina llena de agua (no deja de ser un volumen). Si se decide crear nuevo dinero, el nivel de la piscina aumenta y muchas personas que antes tocaban con los pies, ahora ya no lo hacen con la misma facilidad. Esta metáfora es preciosa, porque las piscinas suelen tener inclinación. Aquella inclinación puede ayudar a entender por qué cuando aumenta la cantidad de dinero hay personas que se benefician más que otras, como bien explica el efecto Cantillon. Hay grupos que están mejor posicionados que otros por tener la pendiente a favor.

También tiene que hacernos reflexionar el efecto que provoca la inflación entre los empresarios y los distintos agentes económicos. El efecto para la mayoría del tejido productivo es devastador. Imagina que tienes una empresa. ¿A qué precio vendes si no sabes a qué precio vas a comprar la materia prima? El cálculo económico se nubla y la información que dan los precios se distorsiona. A través de un efecto dominó apenas perceptible a corto plazo las relaciones comerciales se van socavando y deteriorando.

Jesús Huerta de Soto da en el clavo sobre esta descoordinación que se da entre consumidor-productor, donde ambos acaban saliendo perjudicados con la destrucción de capital que provoca el aumento de la oferta monetaria: «El principal efecto que la expansión del crédito ejerce sobre la estructura productiva es que en último término descoordina el comportamiento de los distintos agentes económicos. De hecho, los empresarios se apresuran a alargar y ensanchar las etapas productivas y a hacerlas más intensivas en capital, mientras que los restantes agentes económicos no están dispuestos a cooperar sacrificando su consumo y aumentando su ahorro voluntario general».

Para terminar, me gustaría compartir una cita final de Ludwig von Mises sobre el efecto de envilecer la moneda indefinidamente: «A largo plazo, la inflación termina con la quiebra de la moneda». Así de rotundo. No puedes hipotecar el futuro a costa del presente para siempre. Llegará el momento en que corto y largo plazo colisionen monetariamente.

Espero que este artículo haya ayudado a cambiar la perspectiva que tenías sobre la inflación y a entender mejor este fenómeno que dará mucho de qué hablar en las próximas décadas.

Foto de Tom Verdoot en Pexels