Desde hace más de 5.000 años los humanos hemos buscado y apreciado el metal amarillo. Aunque el oro tiene usos industriales, su uso como reserva de valor es su función más interesante, tanto históricamente como en la actualidad. Químicamente, el oro es un elemento insustancial -prácticamente no reacciona con nada- pero es quizás eso mismo lo que lo convierte en la reserva de valor ideal.

En este artículo repasaremos las distintas maneras que tenemos de obtener exposición al metal dentro de nuestra cartera de inversión. Después, incidiremos con algo más de detalle en las ventajas de hacerlo a través de compañías de royalties y streaming de oro ya que, aunque son poco conocidas por el público, ofrecen una serie de ventajas importantes frente a sus alternativas.

Básicamente, hay cuatro maneras de obtener exposición al oro:

Oro físico

La inversión en oro físico en lingotes es la manera de invertir en oro principal utilizada por bancos centrales e inversores institucionales. Uno de los beneficios de invertir en lingotes de oro es la estabilidad de su precio. Suele variar rondando la horquilla del uno por ciento arriba o abajo diariamente, dos por ciento como mucho. Esto no es de extrañar, puesto que el oro es dinero y tiene una volatilidad similar a la de las monedas.

Así, la inversión en oro físico nos hace partícipes de su estabilidad y seguridad a largo plazo, pero con una pequeña desventaja: se trata de un activo no productivo (al igual que cualquier otro tipo de dinero o moneda, dicho sea de paso) que hay que almacenar. Guardar y custodiar cantidades importantes de oro tiene un coste. Por ejemplo, la mayoría de ETFs (fondos de inversión cotizados) que invierten en oro físico tienen un coste de gestión que ronda el 0,3 % anual, por lo que si compras un ETF de oro físico y su precio no varía durante un largo periodo de tiempo, en realidad habrías perdido una pequeña parte de tu inversión debido a estos costes.

Compañías mineras

Las compañías que minan y producen el oro que extraemos del manto de la tierra son otra manera de obtener exposición al oro en una cartera de inversión. Sin embargo, invertir directamente en compañías mineras es, de largo, la manera más arriesgada de hacerlo. La minería es un negocio complicado con costes de estructura elevados. Por norma general las compañías mineras obtienen una exposición muy apalancada al precio del oro y muchas de ellas tienen una cantidad muy importante de deuda.

Pongamos un ejemplo: digamos que una compañía minera puede extraer oro del manto de la tierra a un coste de 1.000 $/onza, y el precio del oro es de 1.300 $/onza. Esos 300 $ de diferencia serían su margen, y con eso debería poder pagar sus deudas y obtener beneficios. Pero, ¿qué ocurriría si sus costes aumentaran a 1.100 $, o 1.300 $? De pronto, su flujo de caja sería negativo y ya no podría atender a sus deudores. Evidentemente, se trata de un ejemplo muy simplificado, pero es esto mismo lo que le ha pasado a compañía tras compañía tras compañía en este sector a lo largo de los años.

Durante el último ciclo bajista las compañías mineras, de media, perdieron más del 80 % de su valor, pues estaban endeudadas en exceso y tenían estructuras de costes muy elevados. Muchas minas echaron directamente el candado. Por supuesto, hay otra cara para esta misma moneda: cuando el precio del oro sube fuertemente, con estas compañías hay también potencial para obtener resultados increíbles. Siguiendo el ejemplo anterior, pongamos que el precio del oro se disparara hacia los 2.000 $. Con estos precios, naturalmente, el valor de las acciones de las mineras se dispararía. Puedes hacerte, nunca mejor dicho, ‘de oro’ con ellas.

Como decíamos antes, esta es seguramente la manera más arriesgada de invertir en oro. Adecuada para aquellos que tengan una tolerancia al riesgo muy alta, los aventureros que estén dispuestos a estudiarse cada mina y cada informe al detalle y los que tengan una paciencia sobrehumana.

Otra opción sería invertir en un ETF o fondo de inversión de compañías mineras, una de las maneras más populares de obtener exposición a la industria. Al final un fondo, especialmente si es indexado, no es más que una cesta de acciones a las que se les aplican una serie de reglas de gestión. Los riesgos inherentes al sector seguirán ahí, pero eliminamos el riesgo idiosincrático de cada empresa individual. Los resultados esperados serían por tanto similares a invertir directamente en empresas mineras, pero con ventajas de una cartera diversificada. Tiene costes, claro, pero desde luego es más simple.

Compañías de royalties y streaming

Las empresas de royalties y streaming (comúnmente llamadas simplemente Royalties) son probablemente la mejor manera de invertir en la industria minera. Para empezar, cada empresa suele incorporar en si misma un importante efecto diversificador. Por ejemplo, Sandstorm Gold (que es una empresa de mitad de tabla en cuanto a volumen) tiene aproximadamente 200 acuerdos diferentes a lo largo de todo el mundo. Esto le permite reducir riesgos geopolíticos, riesgos asociados a cada mina en particular, y también aquellos que tienen que ver con las empresas mineras que llevan a cabo la explotación.

La verdadera clave de las Royalties es que son máquinas de generación de flujo de caja, con la ventaja añadida de que la caja la generan en oro, que es el mejor dinero que hay. Cuando el precio del oro baja las empresas de royalties no necesitan emitir nuevas acciones, siguen teniendo ingresos razonables y suelen contar con cuentas saneadas. Por supuesto sus flujos de caja disminuyen con las caídas de precio, pero pueden aprovechar estos momentos para adquirir nuevos royalties con descuento sembrando para cuando los precios se recuperen.

La minería es un negocio claramente cíclico y las compañías de royalties y streaming están posicionadas de manera única para aprovechar todos los momentos del ciclo. En su parte alta ganan dinero a espuertas gracias al aumento de precio del oro. Durante la parte baja son capaces de asignar ese capital de manera conservadora, permitiéndoles estar bien posicionadas para cuando llegue el próximo ciclo alcista, lo que les permitirá ganar aún más dinero. Así tratan de hacer una, y otra, y otra vez.

Pero… ¿qué hacen exactamente las compañías de royalties y streaming?

En lugar de perforar y extraer los metales directamente, las compañías de royalties y streaming hacen de prestamistas especializados de las compañías mineras. El equivalente jurídico en España a la relación que las une es el de cuentas de participación; un híbrido entre un préstamo y una participación societaria.

Las empresas de royalties y streaming permiten a las mineras reducir su deuda, expandir o construir nuevas minas, y monetizar mejor sus activos. Como contraprestación por el dinero que estas proveen, las compañías reciben derechos sobre una parte de los resultados obtenidos por sus socios. Estos derechos pueden obtenerlos en forma de royalties o regalías o ser acuerdos de streaming o transmisión.

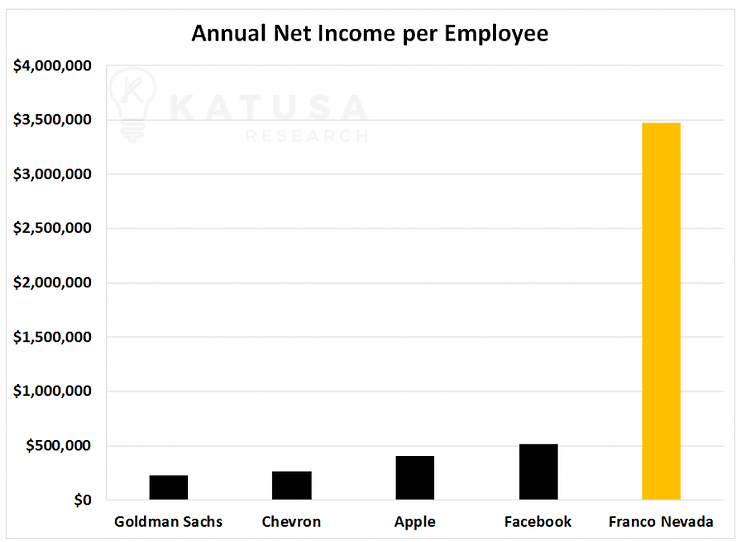

La característica principal de estas empresas son sus muy bajos costes de estructura. Generalmente cuentan solo con unas únicas oficinas centrales, y su gasto principal son el equipo de ingenieros de minas, metalúrgicos, geólogos y financieros que emplean, y los viajes que estos hacen por el mundo de proyecto en proyecto. Franco Nevada, la mayor empresa del sector, es además la empresa cotizada con mayor facturación por empleado, con una diferencia que da vértigo.

Ingresos Anuales por Empleado. Fuente: Katusa Research

Lo típico es que al comenzar su andadura la empresa sea capaz de prestar a mineras para sus proyectos con el dinero de los nuevos accionistas tras emitir acciones. Esto significa que para que se conviertan en una buena inversión es necesario un equipo gestor fuerte que prevenga que los accionistas se diluyan con una correcta asignación de activos que ponga los retornos que reciben a trabajar en nuevos proyectos de manera eficiente.

Conclusiones

La exploración, minado y producción de oro es un negocio con riesgos y costes elevados. A su vez, la mayor parte del negocio está en nuevos descubrimientos. Las empresas de royalties y streaming de oro son capaces de beneficiarse de estos y a su vez mitigar el riesgo geopolítico y eliminar los altísimos costes asociados a la minería.

Las empresas de royalties se dedican a financiar proyectos de mineras a través de cuentas de participación. El negocio combina las ventajas de estas (apalancamiento al precio spot, exploración, etc.) sin las desventajas (Capex, negocio complejo, etc.).

ETF Oro vs FNV (Empresa de Royalties) vs Operador. Fuente: Franco Nevada

Las empresas de royalties y streaming permiten obtener exposición al mejor tipo de cashflow que existe, el cashflow en oro. Esta exposición no es puramente conceptual; estas compañías, especialmente las grandes, tienen históricos de pago de dividendos muy establecidos. Ahora bien, el mercado no es tonto y estas compañías suelen cotizar a múltiplos muy elevados sobre beneficios.

Aquellos que quieran averiguar más sobre las ventajas estructurales y peculiaridades de las distintas compañías de royalties y streaming pueden comenzar su andadura en los informes anuales de las principales empresas, que son Franco Nevada, Royal Gold o Wheaton Precious Metals.

Foto de kumar gaurav en Pexels