Hace poco me topé con el libro Superstocks, de Kenneth L. Fisher, y lo devoré en un par de días. Es un libro fascinante que explica qué ratio usar para valorar empresas tecnológicas. El libro fue publicado en 1985, precediendo con más de una década la burbuja punto com del año 2000. Dado que hoy día se observa un entusiasmo enorme por las acciones de este tipo, pensé que sería una buena idea para una publicación en este blog.

En el mundo de la inversión en valor se habla mucho y con bastante frecuencia de ratios, ya que son considerados indicadores de cuán barata o cara está cotizando una empresa. Escuchamos de muchos múltiplos como, por ejemplo, el PER (Price Earning Ratio, por sus siglas en inglés, el precio de una acción entre los beneficios netos) y también de otros como el Price-to-book (el precio entre el valor contable de la empresa), del famoso acquirer’s multiple (el EV/EBITDA) popularizado por Tobias Carlisle, etc. Pero rara vez escuchamos a gestores o analistas hablar del Price-to-Sales (PSR).

Tal y como implica su nombre, el PSR compara el precio de una empresa (o la capitalización bursátil) con las ventas o, concretamente, la cifra de negocio que ha generado durante los últimos cuatro trimestres la empresa que analizamos. Fisher lo recomienda en la búsqueda de las superacciones que todo inversor value – ya sea profesional o privado – anhela encontrar. Fisher define una superacción como cualquier acción, comprada a un precio barato, que multiplica su valor entre 3 y 10 veces durante un periodo de entre tres y cinco años. El PSR, según el autor, es muy útil a la hora de escoger negocios buenos cuya cotización está pasando por una mala racha temporalmente.

Pero, ¿por qué usar el PSR y no simplemente el famoso PER? Fisher afirma que, para saber si la acción que compramos está barata, debemos considerar lo que él presume que son las verdaderas causas de los precios (las ventas que genera y su estructura de costes) y no los efectos secundarios de las operaciones del negocio como el beneficio neto que además son cifras susceptibles a muchas más manipulaciones contables. De hecho, no es poco común ni raro observar empresas que atraviesan por un problema temporal y ven sus beneficios netos mermados, mientras su precio no cae proporcionalmente, y por tanto el PER sube de manera drástica e incluso tiende a ser algo engañoso.

Supongamos que tenemos una empresa de pequeña capitalización que genera en un año normal €100 millones en concepto de ventas anuales y tiene una capitalización bursátil de €100 millones (es decir, un PSR=1). Supongamos también que su margen de beneficio neto se sitúa habitualmente al entorno del 10%. Si la empresa genera un beneficio neto de 10 millones, su PER será 10 (100 millones de capitalización bursátil/10 millones de beneficio neto), un nivel del múltiplo que se considera generalmente atractivo. Sin embargo, si la misma empresa, en un año poco habitual, incurre en muchos gastos no recurrentes (por un motivo temporal) y en vez de generar un 10% de beneficio neto, acaba generando tan solo un 2% (2 millones de euros) sin que el precio de la acción lo refleje mucho, su PER se situará en el entorno del 50 (€100m de market cap/€2m de beneficio) – un múltiplo bastante exigente bajo cualquier supuesto. Sin embargo, si su precio y por tanto su capitalización bursátil, no se han movido mucho, el PSR sería un múltiplo mucho más estable (igual a 1), si su nivel de ventas no ha cambiado.

Aviso para los lectores: emplear el PSR no es ningún atajo para ahorrarse un análisis profundo de un negocio. Obviamente, para poder identificar que se trata de una anomalía contable del curso esperado del negocio de la empresa, y no de una tendencia a la baja permanente, un analista tiene que pasar mucho tiempo analizando el negocio y el sector. También hay que destacar que no se pueden ir comprando a ciegas empresas sólo por estar cotizando a un PSR bajo, ya que muchas de las que están por quebrar, también suelen cotizar a un PSR por el suelo.

El PSR también tiene sus limitaciones intrínsecas. Uno de los críticos de PSR es el famoso autor e inversor James Montier que advierte a sus lectores sobre el PSR con un ejemplo algo absurdo de un negocio que generaría muchas ventas crecientes, pero no generaría beneficios nunca. Si nos pusiéramos a vender billetes de 20 dólares a un precio de 19 dólares cada uno, seguramente iremos generando un nivel de ventas cada vez más alto en cada ejercicio considerado (o hasta que se nos acaben los billetes de 20), pero los beneficios netos estarían en rojo eternamente. Por tanto, es importante que usemos el PSR sólo en contexto de negocios que ya generen beneficios y que no estén al punto de quebrar.

Fisher define tres reglas de emplear el PSR a la hora de buscar empresas para analizar:

1. Evitar acciones con un PSR mayor al 1,5 veces y nunca comprar acciones con un PSR por encima de 3 veces, ya que una acción que se vende a un nivel tan alto podría subir muy rápidamente por una exuberancia irracional en el mercado y luego caer estrepitosamente.

2. Buscar en caso ideal superacciones con un PSR de 0,75 o menor y mantenerlas en cartera durante mucho tiempo.

3. Vender superacciones cuando su precio oscila entre 3,0 y 6,0 veces ventas. Si no queremos tomar riesgo excesivo – vender a PSR=3,0, en caso contrario esperar hasta que llegue a un PSR=6,0 o más, pero siendo conscientes del riesgo que correríamos.

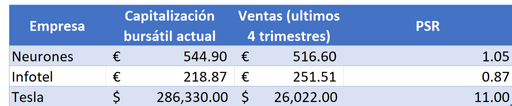

Fisher también advierte que el PSR sería mucho más útil para encontrar “chollos” entre empresas pequeñas, pero con mucho potencial de crecimiento. No sería muy común encontrar empresas de capitalización grande cotizando a un PSR atractivo. Para poner un ejemplo, vamos a comparar tres empresas tecnológicas, empleando este término de manera muy generosa y amplia.

Por un lado, tenemos dos empresas francesas de servicios y consultoría de informática – Infotel y Neurones. Son dos empresas de pequeña capitalización que forman parte de las carteras de muchos gestores value y también de inversores privados. Por el otro lado, tenemos a una empresa tecnológica cuya capitalización ha generado más titulares en los últimos 6 meses que cualquier otra y que no necesita presentación – Tesla.

(en millones de euros/dólares)

Tal y como podemos apreciar en la tabla, las dos empresas tecnológicas de pequeña capitalización, a pesar de haberse parcialmente recuperado de las caídas en marzo de este año, todavía cotizan a un múltiplo PSR atractivo y por debajo del 1.5 que recomienda Fisher. En cambio, Tesla cotiza ya a un múltiplo muy alto de 11 veces ventas. Dicho eso, también hay que reconocer que si alguien hubiera comprado acciones de Tesla en octubre del año pasado a PSR de aproximadamente de 1,45, a día de hoy habría multiplicado su inversión unas 7 veces.

PSR es un múltiplo interesante para usar en la búsqueda de empresas tecnológicas y de calidad a precios atractivos. Sin embargo, insisto en que no servirá para mucho, e incluso podría llevarnos a resultados desastrosos, sin analizar en profundidad y entender el negocio, su balance y sus deudas, las expectativas de crecimiento, su equipo directivo y la alineación de sus intereses con los del accionista y la asignación de capital, etc. Por último, las acciones mencionadas en este artículo NO son una recomendación de inversión y de compra.