El siguiente artículo ha sido escrito en diciembre de 2016 por Enrique García Sáez en inBestia. Gracias a ambos por permitirnos reproducir este artículo.

Ya hemos hablado en ocasiones anteriores de la inversión de la curva de tipos como señal casi infalible para detectar recesiones. Pero no habíamos entrado en el significado económico de que los tipos de interés de corto plazo superen a los tipos de interés de largo plazo, y eso suceda siempre antes de cada recesión económica. ¿Por qué se da este fenómeno tan extraño? No es fácil dar una respuesta, pero los siguientes párrafos de O’Driscoll & Mario Rizzo y Jesús Huerta de Soto nos darán las pistas adecuadas. Ambos libros atribuyen a Hayek el descubrimiento de este fenómeno tan importante:

Una consideración teórica también alega razones contra un final endógeno a un ciclo de mala inversión. Esta consideración depende de la complementariedad de los bienes de capital. Cuantos más recursos se hayan dedicado ya a métodos de producción capital-intensivos, mayor será la demanda de recursos adicionales que puedan usarse para completar los proyectos. Si el proyecto está casi completado, los recursos adicionales necesarios para acabarlo tendrán un valor muy superior que el que habrían tenido ex ante.

[…]

En realidad, fue precisamente esta consideración la que llevó a Hayek (1973b) a una de sus contribuciones analíticas más importantes de la teoría del ciclo económico. El efecto de complementariedad del capital ayuda a explicar el comportamiento pro-cíclico de los tipos de interés, aparte de cualquier efecto Fisher. Un ciclo prolongado de inversión de capital es probable que incremente los rendimientos esperados por préstamos e inversiones adicionales. Las inversiones pasadas aumentan la demanda de fondos invertibles actuales, elevando los tipos de interés del mercado reales. Hacia el final del ciclo, el tipo de interés real a corto plazo, que vaciaría el mercado, será mayor (quizás significativamente mayor) que el tipo de equilibrio de largo plazo.

La Economía del Tiempo y la Ignorancia – O’Driscoll y Mario Rizzo

Antes de seguir con la explicación de Huerta de Soto de este fenómeno, conviene aclarar el concepto de complementariedad. Dos bienes de capital totalmente complementarios son aquellos que no sirven el uno sin el otro, al igual que un par de zapatos solo tienen sentido si tenemos los dos, tanto el izquierdo como el derecho. Dos factores de producción complementarios son una máquina y el combustible que permite su funcionamiento. Cuando un empresario aumenta el número de máquinas en un proyecto, también aumentará la demanda de combustible posteriormente.

Lo contrario de los bienes complementarios son los bienes sustitutivos, de forma que uno puede sustituir el trabajo de una máquina por mano obra. Cinco empleados pueden sustituir el rendimiento de la máquina, por lo tanto, el empresario puede elegir entre contratar más mano de obra o adquirir más máquinas. En el mundo real existe una gran variedad de grados de complementariedad y sustituibilidad.

En este caso, la complementariedad de ciertos bienes de capital explica que los empresarios estén dispuestos a pagar prácticamente cualquier precio por los bienes adicionales para terminar sus proyectos de inversión, sobre todo este ya está muy avanzado. Cuando hay muchos proyectos de inversión en marcha, muchos más de los que serían sostenibles según los recursos disponibles en la sociedad, comienza una guerra a muerte por los factores adicionales de producción y los tipos de interés a corto plazo se disparan. Esta guerra es a la que se refiere Jesús Huerta de Soto en su libro Dinero, Crédito Bancario y Ciclos Económicos:

Además, existe una importante razón adicional para que los tipos de interés vuelvan, no sólo a su importe anterior, sino a un nivel incluso superior. Y es que los empresarios que han emprendido el alargamiento de los procesos productivos, a pesar de que los tipos de interés hayan subido, y en la medida en que ya hayan comprometido importantes recursos en los nuevos proyectos de inversión, estarán dispuestos a pagar tipos de interés muy altos, con tal de que se les proporcionen los fondos necesarios para poder culminar los proyectos que por error han emprendido. Es éste un importante aspecto que hasta que no fue estudiado con detalle por Hayek en 1937 había pasado completamente inadvertido. Hayek demostró que el proceso de inversión en bienes de capital genera una demanda autónoma de ulteriores bienes de capital, precisamente de aquellos que tienen un carácter complementario respecto de los ya producidos. Además, este fenómeno durará mientras se mantengan las expectativas de que los procesos de producción podrán terminarse, por lo que los empresarios se lanzarán a demandar nuevos créditos, no importa cuál sea el coste de los mismos, antes que verse forzados a reconocer su fracaso y a abandonar definitivamente unos proyectos de inversión en los que han comprometido su prestigio y volúmenes muy importantes de recursos. Como consecuencia de todo ello, el crecimiento del tipo de interés en el mercado crediticio que se experimenta al final del boom no se debe tan sólo a fenómenos monetarios, como con anterioridad a Hayek se había pensado, sino también a factores reales que afectan a la demanda de nuevos créditos. En suma, los empresarios, empeñados en completar las nuevas etapas más capital-intensivas que han emprendido, y que comienzan a ver peligrar, recurren a los bancos demandando dosis adicionales de créditos, y ofreciendo un interés por los mismos cada vez más elevado, de manera que comienzan una «guerra a muerte» por obtener financiación adicional.

Jesús Huerta de Soto – Dinero, Crédito Bancario y Ciclos Económicos

Parece una buena descripción de lo que ocurre en las fases finales del boom económico, en la antesala de la crisis financiera y económica. Sin embargo, no parece del todo claro por qué los tipos de interés de corto plazo se elevan por encima de los de largo plazo, lo que provoca la inversión de la curva de tipos.

En este sentido, reflexionando sobre el tema, mi hipótesis es que la financiación necesaria para terminar los proyectos de inversión ya iniciados es principalmente de corto plazo. Esta financiación es imprescindible para que los empresarios contraten esos bienes de capital complementarios necesarios para completar sus proyectos. Por otro lado, para ese momento los tipos de interés en general ya han subido lo suficiente como para disuadir a los empresarios de empezar grandes proyectos duraderos que requieren financiación a largo plazo. En esta situación, los tipos de interés de largo plazo suben menos o se estancan, ya que los empresarios no desean comprometer nuevas inversiones gigantescas para muchos años, ni asumir el coste de la financiación a 5 o 10 años.

Sí se ven obligados a seguir pujando por la financiación a 1, 2 o 3 años, para poder contratar los bienes complementarios de capital para sus proyectos ya iniciados, incluso si eso supone pagar mayores precios por estos bienes complementarios (pensemos en el precio máximo del petróleo en 2008) o pagar mayores tipos de interés por esa financiación. Es decir, habría una mayor demanda de financiación a corto plazo que de largo plazo, lo que podría explicar la inversión de la curva de tipos.

Parece que todo encaja, pero muchos pensarán que el actor más importante en la fijación de tipos de interés no son los empresarios, sino el banco central. Y es verdad, sobre todo en el tipo de interés a corto plazo. Por lo tanto, hay que recapitular y encajar el papel del banco central en el final del ciclo económico alcista.

Tal y como yo entiendo el asunto, para comprender lo que sucede hay que empezar por analizar el escenario presubida de tipos. Los textos anteriores parten de un contexto en el que hay un boom inversor, de forma que se inician más proyectos de inversión de los que serían sostenibles. Sigue habiendo buenas condiciones de financiación para seguir emprendiendo proyectos de inversión a largo plazo. La principal consecuencia de este escenario es un repunte inflacionario, cuestión en la que no podemos extendernos ahora mismo. En esa situación, las autoridades monetarias comienzan a preocuparse por el repunte de los precios al consumo y emprenden una política más restrictiva.

A partir de entonces se producirán dos efectos que actúan en dirección contraria. Por un lado, aumenta la demanda de bienes de capital (buenas perspectivas empresariales), lo que incentiva el inicio de nuevos proyectos de inversión. Por otro lado, los tipos de interés han empezado a subir, tanto los de corto plazo (política del banco central) como los de largo plazo (inflación). Cuando el primer efecto es más fuerte que el primero, la economía sigue tirando. Cuando el segundo comienza a pesar más, comienza la debilidad en la inversión.

Pero esta debilidad en la demanda de bienes de capital no es homogénea, ya que como hemos visto, la demanda de bienes adicionales y complementarios de capital para terminar los proyectos ya iniciados es más urgente que la relativa a nuevos proyectos de inversión. Es decir, el empeoramiento de las condiciones de financiación afecta antes a los nuevos proyectos de inversión a largo plazo, por lo que el tipo de interés a largo plazo no crece tanto como el de corto plazo. Como hemos visto, en el caso de la financiación a corto plazo la guerra por la financiación continúa, ya que los empresarios desean continuar a toda costa con los proyectos de inversión ya iniciados, sobre todo si ya están en una fase avanzada. Como esta guerra por los bienes de capital a corto plazo aún sigue, el banco central ve necesario seguir con las subidas de tipos de interés a corto plazo hasta pinchar la burbuja o frenar el boom, con el objetivo de controlar la inflación.

Este efecto de mayores subidas de tipos a corto que a largo no es un fenómeno exclusivamente financiero, sino que tiene su raíz en la economía real. Refleja una obsesión por finalizar los proyectos de inversión ya empezados, lo que requiere mayores dosis de financiación a corto plazo. Todo esto sucede mientras se empiezan a cancelar nuevos proyectos de inversión a largo plazo. El banco central debe subir los tipos de interés de corto plazo de forma muy agresiva para forzar el freno inversor, sobre todo en los proyectos de inversión ya iniciados.

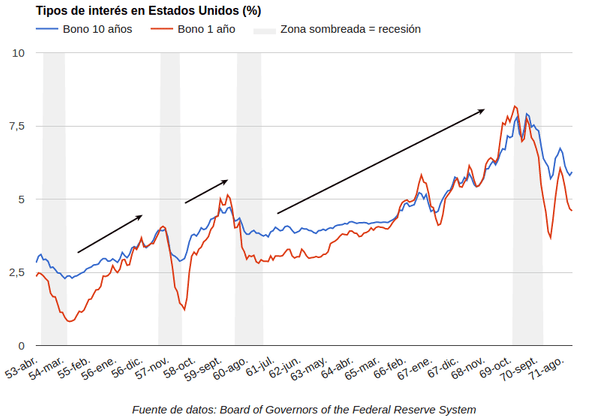

Lo que se observa en varios ciclos económicos en la parte final del ciclo alcista es que los tipos de largo plazo suben, y los tipos de corto plazo lo hacen más rápido. El siguiente gráfico muestra los ciclos económicos desde el año 53 hasta el 71:

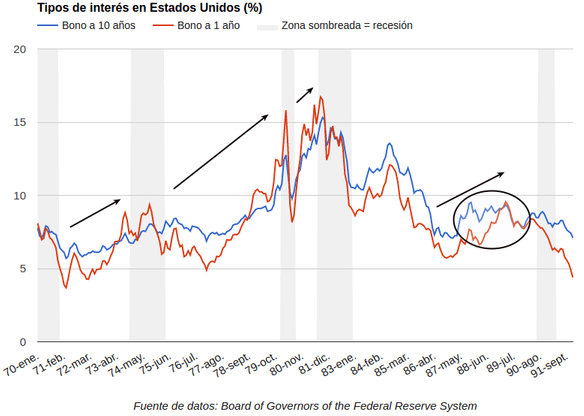

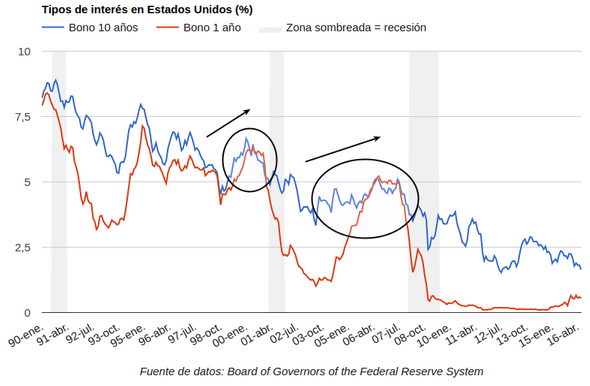

En el caso de la desinflación de los 80 y 90, en la primera parte del ciclo, los tipos de largo plazo caen, sin embargo, en la parte final, terminan repuntando. Al mismo tiempo, los tipos de corto plazo suben más rápido en la fase final del ciclo:

La cuestión es que unas subidas tímidas de tipos de corto plazo no consiguen frenar lo suficientemente rápido el ciclo de boom inversor, por lo que el banco central se ve obligado a realizar subidas aún más agresivas, que acaban forzando la paralización de muchos proyectos ya iniciados. Se corta o se endurece la financiación a corto plazo de tal forma que muchos proyectos de inversión tienen que ser liquidados incluso aunque ya hayan sido empezados. Esta reticencia a abandonar los proyectos ya avanzados incluso con peores condiciones de financiación es lo que explica que el tipo de interés a corto plazo acabe superando al de largo plazo, algo realmente llamativo.

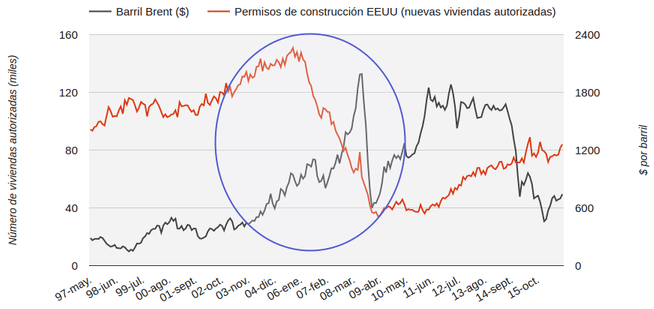

Con este enfoque también se entiende mejor por qué algunos inputs no son adelantados al ciclo económico, sino coincidentes. Depende de su grado de complementariedad respecto de las inversiones que están en marcha. Un buen ejemplo es el precio del petróleo, que se emplea principalmente para el combustible. Los empresarios que ya han empezado sus proyectos de inversión y los tienen en fase avanzada están dispuestos a pagar casi cualquier precio por obtener el combustible necesario y seguir funcionando. El resultado es que el precio del petróleo alcanzó su máximo en 2008, fecha en la que se produce una crisis financiera y comienza una gran liquidación masiva. Sin embargo, otro factor de producción como es el suelo, ya mostraba gran debilidad en Estados Unidos. Las nuevas licencias de construcción se habían comenzado a desplomar dos años antes, ante las malas condiciones de financiación y perspectivas para empezar nuevos proyectos duraderos:

Photo by Mike Dorner on Unsplash