1. Lear Corporation (LEA) suministra asientos y sistemas de distribución eléctricos (incluido software) a la industria del automóvil (Tier 1). La empresa fue creada en 1917 y salió a bolsa en 1994. Actualmente cuenta con 257 instalaciones en 39 países y 165.000 empleados. Tras la crisis de 2008, llevó a cabo una reestructuración que le permitió llevar sus operaciones a países de bajo costo (151 instalaciones en 22 países).

2. Sus ventas de 2017 fueron de 20 B$. Produce asientos (78% de ventas) y sistemas eléctricos (22% de ventas) para unos 400 modelos de diversas marcas Ford, GM, FCA, Daimler, BMW, VW, Jaguar/Land Rover, Renault/Nissan, PSA, Hyundai. Por tipología, los coches de pasajeros suponen el 43% de las ventas, Crossovers y SUVs el 44% y, Camiones y Vans el 13%. Sus ventas están vinculadas a la venta de coches por lo que el negocio es ciclo. LEA ha diversificado geográficamente sus ventas (Norte América 38%, Europa y África 40%, Asia 19% y Sur América 4%) y espera que China sea su principal fuente de crecimiento a futuro (al ser el mercado mundial de vehículos más importante). LEA es la única empresa que suministra asientos y sistemas eléctricos lo que permite complementar ambos productos. Tanto la conducción autónoma como los coche híbridos y eléctricos pueden llegar a favorecer a LEA dado la mayor necesidad de sensores, seguridad, conectividad, etc., así como la adaptación a conductores y las condiciones externas. La regulación sobre emisiones y seguridad también le puede favorecer.

3. LEA gana contratos para fabricar asientos y electrificación de un modelos. Los fabricantes suelen hacer un “pedido” anual donde se especifica el precio, pero no las cantidades (ya que dependen de cuantos coches vayan vendiendo). Adicionalmente, exigen rebajas de precios continuas lo que implica que LEA tiene que trasladar estas políticas a sus proveedores y buscar continuamente eficiencias. LEA tiene una clara orientación a la rentabilidad (el margen bruto ha ido aumentando), y es capaz de “renunciar” a un modelo si no es rentable, aprovechando las instalaciones para nuevos modelos que si son rentables (recientemente a renunciado al BMW X5 y utilizará las instalaciones para el nuevo Volvo S60). La empresa busca posicionarse en el segmento de vehículos premium y SUV donde el Contenido por Vehículo (CPV) es mayor.

4. En el año 2018 han cambiado de CEO (por jubilación del anterior). El nuevo CEO lleva en la empresa desde 2004 y anteriormente a dirigido el negocio de asientos y el de sistemas eléctricos. Casi todo el Management es de Michigan (donde está la sede de la empresa) y llevan varios años en la empresa. Desde 2010 han realizado una buena asignación de capital, por cada 1$ invertido en capital han aumentado 0,6$ en EBIT. Tienen un programa de recompra de acciones (han recomprado el 43%) del que les queda ejecutar 1,2 B$ (11% de la capitalización actual). La empresa no tiene publicado el sistema de retribución del Management, pero según información de otras fuentes, la remuneración total de principales ejecutivos fue de 19 M$ (1,4% del beneficio neto).

5. LEA tiene una deuda neta de 460 M$ (deuda 1.961 M$ y caja 1.500 M$) frente a una capitalización de 10.626 M$ y EBIT de 1.608 M$. La empresa mantiene una caja elevada ya que suele crecer vía adquisiciones (el goodwill son 1.400 M$ frente a un activo de 11.945 M$). Los intereses por la deuda son de 86 M$. La deuda tiene periodos de amortización entre 2024 y 2027.

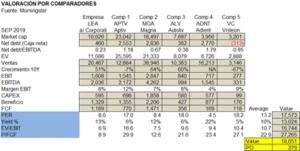

6. LEA cotiza a 162 $ (Market Cap 10.626 M$). Su valor intrínseco se estima en 14.300 $M basado en un FCF de 1.100 $M (aplicado un 13x), PO de 214$ con 67 M acciones, lo que supondría un margen de seguridad de 32%. A 3 años, considerando crecimiento 5% (la empresa estima 8%), impuestos al 26% (será menor por reforma en USA), mismos márgenes que 2017, sin considerar recompra de acciones (a pesar de que la empresa tiene fondos aprobados por 1.2 B$), CAPEX según proporción respecto a EBITDA durante 2017, tendría un valor estimado en 16.880 $M y PO de 252$ (TIR 26%).

7. El mercado podría estar penalizando el valor por motivos macroeconómicos y políticos (fin de ciclo, Brexit, NAFTA, guerra comercial con China, y efecto Trump), pero también por aspectos específicos del sector como es la WLTP (nuevo protocolo de emisiones) que podría encarecer los coches un 5% y reducir la demanda (actualmente en más de 90 M). En Europa, el nuevo protocolo se ha puesto en marcha en septiembre de 2018 por lo que aún es pronto para conocer el impacto. En otros países se está planteando dar 2 o 3 años a los fabricantes para irse adaptando.

8. El negocio de LEA tiene algunos riesgos: 1/ sector cíclico, 2/ geopolítico-económicos (NAFTA, Brexit …), 3/ presión constante en precios (aunque LEA ha demostrado gestionar bien los márgenes y crecimiento), 4/ fuerza laboral sindicalizada. Adicionalmente otros que podrían ser más específicos son 5/ que los fabricantes decidan internalizar la producción de asientos y sistemas eléctricos al convertirse en aspectos más relevantes de sus productos (posible adquisición de LEA), y 6/ que la caja (1.500 M$) sea operativa y por tanto la deuda neta mayor que la estimada (aunque la cobertura de intereses es alta).