Para entender las pérdidas de los ahorradores en 2018 primero debemos profundizar en las bases que rigen nuestro comportamiento como seres humanos.

En nuestra cabeza coexisten un prehistórico cerebro instintivo y emocional y el moderno neocórtex capaz de llevar a cabo complejos procesos intelectuales y racionales.

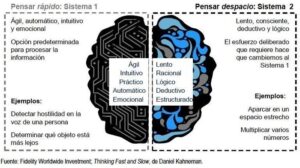

El psicólogo Nobel de economía Daniel Kahneman demostró que este «solapamiento de cerebros» tiene como resultado la convivencia de dos sistemas cognitivos encargados de tomar decisiones. En la siguiente ilustración se pueden observar las diferencias:

Ante los movimientos de mercado, magnificados por el ruido de los medios, sentimos el impulso de tomar decisiones sobre qué hacer con nuestro ahorro. Ahora bien, nuestro problema como inversores es que no somos conscientes de cuál de estos dos sistemas de pensamiento está predominando.

Así pues, por defecto, no estamos adecuadamente preparados para tomar las mejores decisiones debido a la falta de experiencia e información, pero a nuestro cerebro eso le da igual. Lo que le interesa es pasar a la acción, sin pararse a pensar la idoneidad de la misma. Esto es así porque decidir ir con la manada (vender consolidando pérdidas, por ejemplo) ha resultado rentable desde un punto de vista antropológico.

Pues bien, el sistema de pensamiento rápido, emocional e intuitivo que describe Kahneman fue el protagonista del año 2018 en los mercados financieros.

Muchos inversores sufrieron un secuestro amigdalar a medida que leían titulares negativos y veían caer la valoración de sus inversiones. Esto les indujo a vender posiciones consolidando pérdidas.

Tomamos decisiones irracionales que no buscan nuestra

prosperidad económica a largo plazo, sino mitigar el dolor

provocado por las irrelevantes pérdidas de corto plazo.

En máximos históricos de enero de 2018, cuando inversores profesionales y particulares se habían unido a la fiesta, recordé las palabras de Warren Buffett: «Sé valiente cuando los demás sienten miedo y temeroso cuando los demás sienten codicia».

A medida que los activos financieros fueron disminuyendo de precio los ahorradores fueron vendiendo, justo al revés de lo que haría un inversor racional. Esto se puede comprobar observando el flujo de entradas y salidas de los fondos de inversión.

Los inversores compran caro y venden barato. ¿Existe alguna otra forma más absurda y rápida de dilapidar el patrimonio? Creo que no. Pero siempre ha sucedido así, y así continuará sucediendo porque las emociones siempre ganan. Sobre todo en ausencia de asesoramiento real y recurrente.

Así pues, resulta necesario abstraer a los clientes del ruido. Recordarles por qué invierten a largo plazo, de forma periódica y automática. Intensificando las compras en el último trimestre del 2018 habrían adquirido más propiedad de las mejores compañías por menores precios. Esto sólo es posible gracias a la liquidez previamente aprovisionada cuando muchos estaban completamente invertidos.

En definitiva, es necesario recordar lo irracionales que somos cuando nos alegramos de poder comprar barato en las rebajas de El Corte Inglés pero al mismo tiempo nos sentimos mal cuando las rebajas llegan a los mercados financieros.

Cuando un asesor financiero hace coaching con un cliente le está ayudando a entrenar su sistema emocional, precisamente porque sabe que el factor psicológico es el principal enemigo de sí mismo, como ya afirmó Benjamin Graham en El inversor inteligente.

Entrenar la mente de un ahorrador es un proceso que

requiere de varias etapas, no se consigue en una única

reunión.

Además, se necesita paciencia porque implica luchar contra nuestros instintos de supervivencia más arraigados y ancestrales. Pero, cuando al fin recibes esa llamada de un cliente pidiendo que invirtamos cuando los indicadores de pánico están disparados, es un momento apasionante y enriquecedor para ambas partes, fruto de un trabajo bien hecho.

Photo by Robina Weermeijer on Unsplash