Sostienen los psicólogos que los seres humanos tienen una tendencia innata a creer que es posible predecir el largo plazo a partir de una serie de resultados, aunque sea muy breve. Afirman que, en la práctica, esto implica que nuestro cerebro no es, paradójicamente, un aliado sino un potencial enemigo, pues está de alguna forma programado para causarnos problemas a la hora de invertir. En este sentido tan poco halagüeño las personas no somos más que animales que tratamos de identificar pautas de actuación. Los psicólogos también han demostrado que, si se presenta una serie aleatoria a un grupo de personas y se les dice que es imprevisible, insistirán, no obstante, en tratar de adivinar qué va a salir a continuación.

Como preocupación constante en el mundo financiero acerca de este hecho, rige con mano de hierro el aforismo «rentabilidades pasadas no garantizan rentabilidades futuras». Se trata de una frase tan repetida en el mundo de la inversión que para muchos se ha convertido en un auténtico cliché. Un tópico que puede resumirse, para lo que aquí vamos a comentar, así: que una determinada estrategia de inversión haya obtenido buenas rentabilidades en el pasado no implica que las vuelva a repetir en el futuro.

Semejante advertencia acongoja a todos los inversores, pero parece no hacer mella en el inversor indexado, quien apela siempre al dogma según el cual las acciones son el mejor activo a largo plazo y que siempre han ofrecido resultados positivos. Una afirmación matizable desde el momento en el cual hay que determinar qué se entiende por largo plazo, qué acciones son esas y quién es y cuáles son las circunstancias personales del inversor. La indexación es una estrategia de inversión de las muchas que existen, peculiar, eso sí, y como toda estrategia de inversión está sometida a ventajas y a inconvenientes. Algo, por cierto, que no siempre se recuerda.

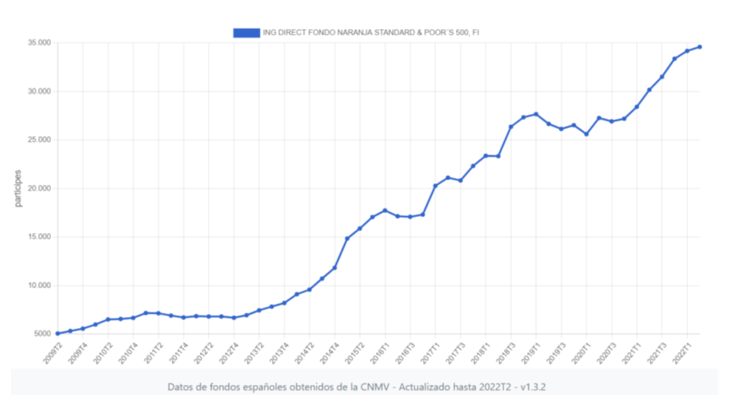

Sin embargo, quizá no sea tan diferente la psicología de un inversor indexado de la de otro inversor cualquiera, por mucho que el primero afirme lo contrario, no sin cierta arrogancia y algún aire de superioridad. En la gráfica de abajo, extraída del comparador de fondos del blog Invertir en fondos, podemos apreciar el incremento del número de partícipes del popular y caro ING Direct Fondo Naranja Standard & Poor´S 500 FI.

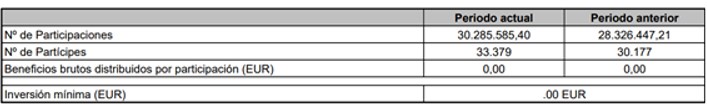

Este incremento del número de partícipes viene precedido, por supuesto, de una performance excelente del fondo desde 2009 en adelante, como podemos ver en el cuadro siguiente:

El éxito llama al éxito y por eso no es de extrañar el paso de unos 5.000 partícipes a más de 33.000 durante el período señalado:

Esta historia relativa al egregio fondo naranja, un producto indexado, no es diferente de la historia de cualquier otro producto financiero que haya obtenido en el pasado reciente buenas rentabilidades. Es la misma historia por mucho que le pese al inversor indexado. A nadie le gusta que le recuerden que no es especial, que sólo es uno más, pero esta historia es perfectamente intercambiable.

Unido a todo esto nos encontramos con un bombardeo constante de estadísticas que hacen medias de cuántos días ha durado un mercado bajista, cuánto tiempo ha tardado en recuperarse la bolsa tras eventos negativos de tipo geoestratégico (como una guerra) o relativos a calamidades naturales (como una pandemia), etc. Esta estadística que homogeniza hechos singulares e irrepetibles que obedecen a un contexto histórico, económico y financiero diferente, o sea, eventos únicos, se enfoca con optimismo en base a un razonamiento tan simple como peligroso: en el pasado la bolsa hizo esto, así que en el futuro hará esto otro. Es decir, subir. Porque en el pasado subió. Dicho de otra manera, un ángulo más de la proyección de tendencias que busca nuestra cabeza.

Sin embargo, cabría preguntarse por qué subieron las bolsas, algo fundamental en concreto para la inversión pasiva y no tanto para la activa, que aspira a seleccionar los valores ganadores y esquivar a los perdedores, si bien le beneficia también que de manera global el mercado sea alcista. Acudir a la estadística histórica para justificar que las cosas serán igual o parecidas a antes porque «eso es siempre lo que hace la bolsa» no es la respuesta.

Podríamos, entonces, apuntar a algunas razones de fondo que sí expliquen por qué podría seguir funcionando la indexación en el futuro y que trasciendan lo puramente estadístico, puesto que no hay ninguna ley económica ni financiera que sostenga que se van a repetir las rentabilidades pasadas de la bolsa porque sí, porque es lo que ha pasado y debe seguir pasando. Quizá, para que la indexación siga funcionando necesitemos algo más que historia, quizá necesitemos algún tipo de condición que podamos llamar de fondo. Veamos sólo un par de ellas.

La primera fue, es y debe seguir siendo que el mundo continúe progresando, esto es, creciendo y desarrollándose económicamente. Ese progreso debe estar representado a través de empresas que coticen en bolsa a lo largo y ancho del mundo. El mercado bursátil tiene que seguir siendo el reflejo de ese progreso y parte de sus protagonistas deben ser las empresas. Si esto no sucede, si el progreso de la humanidad se detiene o ralentiza, entonces las estadísticas del pasado y las proyecciones que de ellas deriva nuestra cabeza no tendrán valor alguno porque la condición de fondo fundamental no se cumple.

Si la primera condición se refiere al qué, la segunda aborda la cuestión del dónde. El progreso económico de la sociedad, representado por las empresas, tiene un escenario para actuar: los mercados bursátiles. Si el pasado sirve de algo y de él podemos extraer alguna conclusión de cara al futuro, sólo tendrá sentido si mañana existen las bolsas tal y como las hemos conocido, con sus rasgos principales de ser lugares donde los inversores puedan seguir encontrándose con libertad para comprar y vender sus acciones.

Aunque nuestro cerebro proyecte hacia el futuro la tendencia del pasado y dispongamos cada vez de más y mejores datos, lo cierto es que esta avalancha de información histórica no tiene ningún valor si no se desarrolla en un marco adecuado. Las acciones seguirán dando rentabilidades positivas a largo plazo no porque las hayan dado en el pasado debido a alguna especie de encantamiento o hechizo, sino porque detrás de ellas existía un qué y un dónde y un cómo. Si eso se mantiene en el futuro, entonces se podrá afirmar y confiar en aquella proyección. De no ser así, sólo se apelará a la rentabilidad futura de manera tautológica por una mera cuestión de fe.

A nadie se le oculta que hay cierto componente de fe, de confianza en el futuro, de optimismo, en la conducta del inversor. De ahí que sea tan importante ser consciente del peligro que supone su exceso. Por eso hemos de preguntarnos no el cuánto, sino el porqué, a la hora de confiar en que los resultados del ayer se prolonguen felizmente en el mañana.

Así ha sido, así es ahora y así será mañana.

Foto de Vladislav Reshetnyak