El IBEX-35 Total Return, es decir, el IBEX-35 que incluye los dividendos, obtuvo una rentabilidad en el año 2023 de un 28,05 %. Con un IPCA del 3,28 %, eso supone en términos reales un 24,77 %. No está nada mal, evidentemente. Pero el inversor no se indexa a un benchmark per se, sino a un instrumento indexado, un fondo de inversión o un ETF, que replica ese benchmark con más o menos precisión y que conlleva, a su vez, determinados gastos.

Gracias al ING Direct Fondo Naranja IBEX-35 tenemos, por ejemplo, la posibilidad de observar a largo plazo cómo le hubiera ido a un inversor que tuviera la paciencia (y el estómago) de apostar por el producto bursátil nacional. El fondo de ING es, probablemente, el más antiguo o uno de los más antiguos productos indexados al alcance del sufrido inversor español. Así, este fondo nos ofrece resultados por años completos desde 2003 hasta la actualidad, es decir, 21 años de historia indexada ibérica, que no es poco. Vamos a ver cómo ha ido la cosa.

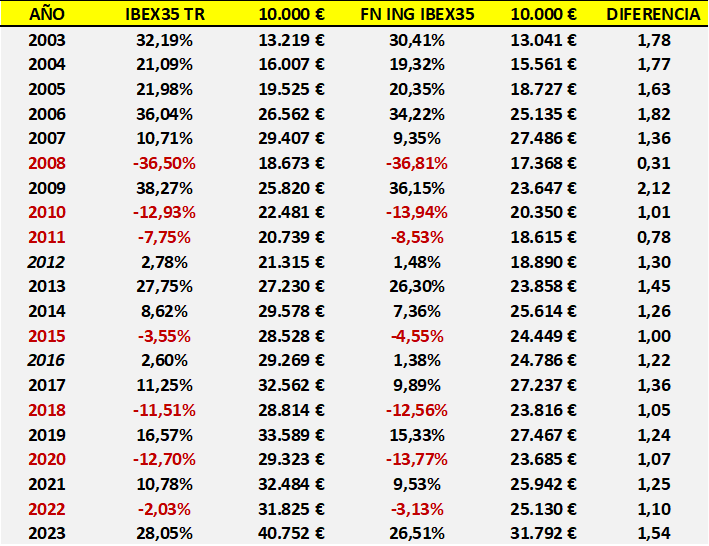

Para empezar, el fondo de ING es un producto indexado caro, pues sus gastos corrientes ascienden a un 1,10 %. De media, en los 21 años que hay entre 2003 y 2023 el fondo naranja lo hace peor que su benchmark en un 1,31 %. Para hacernos una idea de lo que esto significa, tal como se puede apreciar en la tabla de abajo, 10.000 € invertidos en 2003 que hubieran captado toda la rentabilidad del IBEX-35 TR (algo que no es posible) se habrían transformado en 40.752 € al terminar 2023, logrando una rentabilidad compuesta anual del 6,92 %. Pero la misma cantidad invertida en el fondo naranja habría conseguido un 5,66 %, convirtiendo los 10.000 € en 31.792 €. Ese 1,31 % que pierde el fondo naranja de media frente a su benchmark le cuesta al inversor la friolera de 8.960 €, más de un 28 % de diferencia.

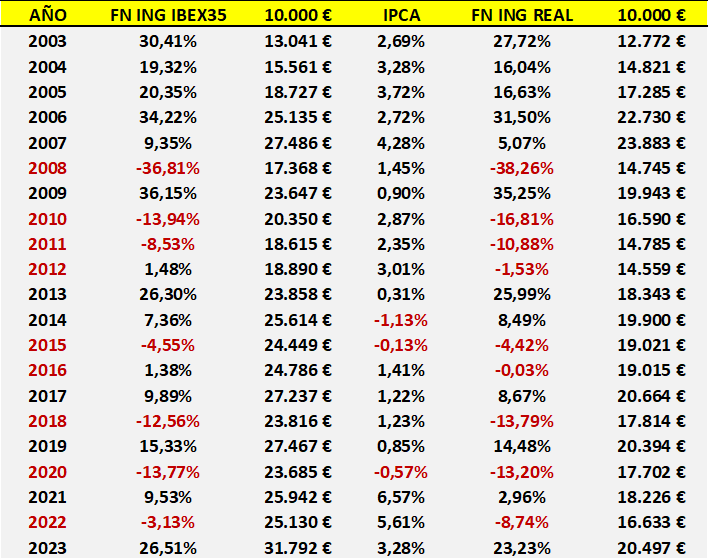

Por otro lado, se comenta que el IBEX-35 TR se encuentra en máximos históricos, algo que es verdad nominalmente, pero en realidad no lo es tanto en términos reales. Para comprobarlo no hay más que ver las diferencias entre los resultados nominales del fondo naranja y los resultados reales una vez descontada la inflación anual, que ha sido de media durante 2003-2023 de un 2,19 %, es decir, lo que se entiende por «moderada». En el cuadro de abajo, no obstante, se puede apreciar bien cómo incluso una tasa de inflación relativamente baja le amarga el día al inversor. En términos nominales, efectivamente, pareciera que el IBEX-35 TR replicado por el fondo naranja «a precio de amigo» ha finalizado el período en máximos, pero una vez que nos pasamos a la columna que refleja los resultados reales (un 3,48 % desde 2003 frente al 5,66 % nominal) podemos comprobar cómo los 10.000 € invertidos en 2003 no están en 2023 sino que, tristemente, siguen en algún lugar de 2006.

En la inversión indexada, por tanto, a veces se juntan el hambre con las ganas de comer, lo cual se resume en dos puntos:

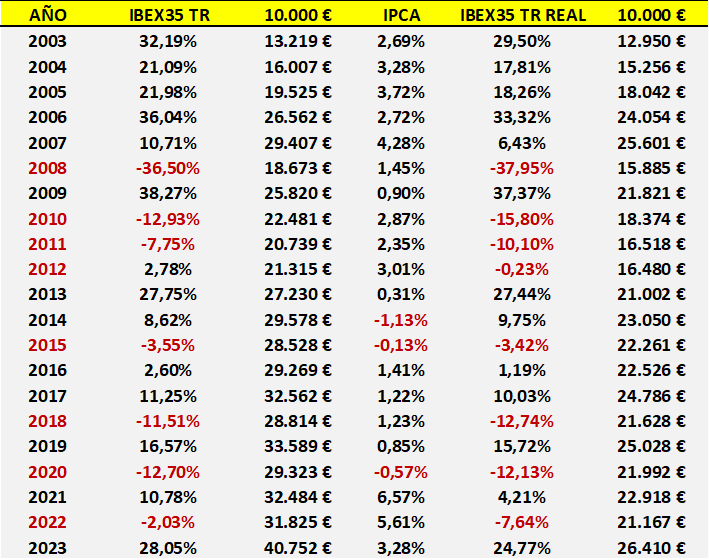

- El índice que se replica es mediocre. El IBEX-35 TR ha tenido, en términos reales, 8 años bajistas de diferente magnitud de un total de 21 ejercicios entre 2003-2023. Compárese con el S&P 500 o índices globales como el MSCI World y échese uno a llorar.

- El fondo que replica al índice mediocre, en este caso el fondo naranja de ING, tiene unos costes demasiado elevados para la inversión indexada, lo que añade a los 8 años anteriores uno más en rojo, es decir, 9 de 21. Un triste recordatorio del papel crucial que los costes juegan en la inversión indexada (y, en general, en cualquier tipo de inversión).

La combinación de los dos puntos anteriores con una inflación, aunque sea moderada o se entienda por tal, como ese 2,19 % que ha tenido el período 2003-2023, conlleva necesariamente la obtención de resultados mediocres. No obstante, también hay algo positivo que se puede decir del IBEX-35 TR replicado por el fondo naranja desde el año 2003: el inversor nunca, ni una sola vez, en ningún año, ni en términos nominales ni en términos reales, va a perder dinero.

Todo esto podría ser mejor con unos costes dignos de un producto indexado competitivo, por ejemplo, algo que no superara unos gastos generales del 0,30 %. Al fin y al cabo, si nos fijamos en el cuadro de abajo que capta la rentabilidad total del índice por años tanto en términos nominales como reales, sí podríamos concluir que en ambos casos el benchmark nacional está en máximos históricos.

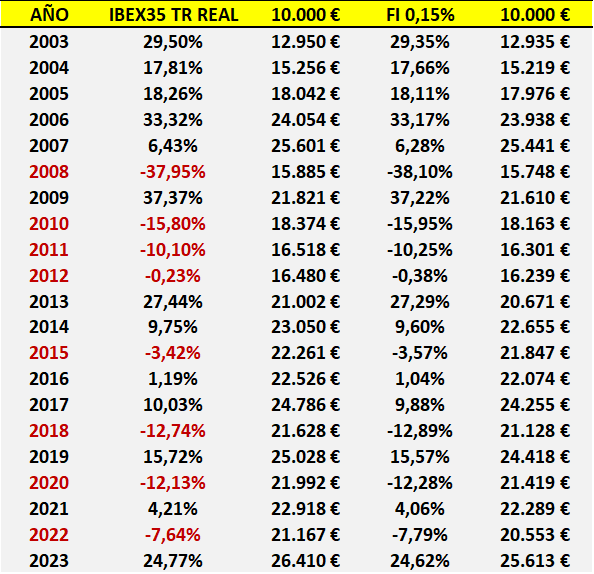

En un hipotético caso en el cual tuviéramos acceso a un fondo índice o un ETF indexado al IBEX-35 desde 2003, pero con unos costes realmente competitivos, tales como un 0,15 %, incluso podríamos sostener que el inversor hubiera obtenido finalmente resultados en términos reales máximos, tal y como se puede ver en la simulación del cuadro de abajo:

Cierto es que por poco y forzando la máquina con unos costes tan bajos como los ofrecidos por los productos indexados estrella de Vanguard u otras gestoras especializadas. Esto, obviamente, no contribuye a responder a la pregunta que da título a este post: ¿ha valido la pena indexarse al IBEX-35? Ni mucho menos a otra más importante todavía: ¿vale la pena en el futuro indexarse al IBEX-35? Cualquiera puede argumentar que el benchmark español es una colección de «matildes» con un peso excesivo del sector financiero y energético que refleja una economía del montón, la española, que languidece en el marco de la Unión Europea.

Foto de Anna Tarazevich