Tanto Estados Unidos, como Canadá, como Reino Unido están pasando por una crisis inmobiliaria, debida no sólo a los altos tipos de interés, sino a un déficit de vivienda que hace que esta sea inasequible. Este es mi análisis de Atlas Engineered Products, una empresa canadiense que se va a beneficiar enormemente en la recuperación de la construcción de viviendas gracias a la automatización de la fabricación.

Canadá está sumida ahora mismo en una grandísima crisis de vivienda; sencillamente, no hay viviendas suficientes. ¿El motivo? El país ha vivido una gran oleada de inmigración promovida por una política aperturista del gobierno, que ha intentado paliar con extranjeros el envejecimiento poblacional y la falta de cotizantes para el sistema estatal de jubilaciones. Los niveles de inmigración han sido grandes, que no se registraban crecimientos similares desde los años posteriores a la Segunda Guerra Mundial. Por ejemplo, el país, que tiene 39 millones de habitantes, recibió una inmigración el año pasado de +1,3 millones de personas.

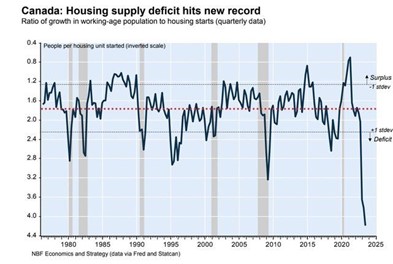

El problema radica en que pasa a ser necesario incrementar en la misma proporción la oferta de servicios (hospitales, colegios, viviendas…) para que esas personas puedan vivir dignamente, y no ha sido así el caso. Podemos ver cómo el déficit de vivienda ha alcanzado niveles de récord; jamás ha habido tan poca vivienda para la población que tiene el país.

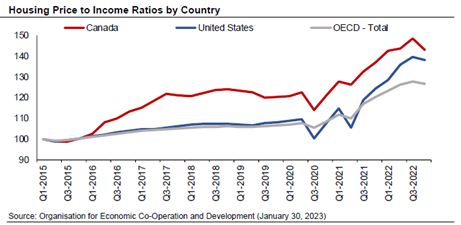

El resultado es que el coste de la vivienda se ha disparado haciéndola totalmente inasequible. Seguramente conocerás por los medios el problema inmobiliario de Estados Unidos, donde el precio de la vivienda se ha incrementado notablemente; bueno, pues el de Canadá es incluso mayor:

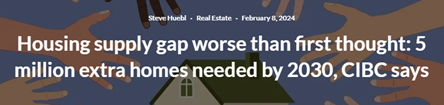

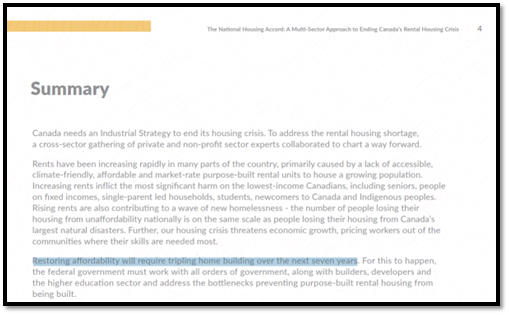

La crisis de vivienda ha alcanzado tal magnitud que dos agencias nacionales estiman que va a ser necesario durante los próximos siete años triplicar el número de casas construidas cada año para poder asegurar una vivienda asequible llegado el año 2030.

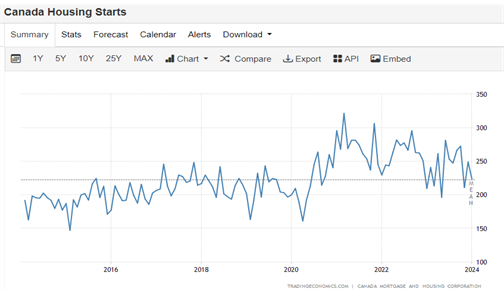

Lamentablemente, no se está haciendo. Se necesitaría construir, de media, un millón de viviendas al año y a duras penas se están construyendo la cuarta parte.

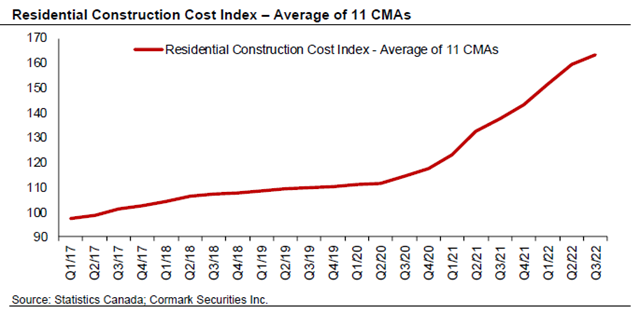

¿Cuál es el motivo? El coste de construcción de vivienda residencial está disparado, debido principalmente a los tipos de interés, que han dificultado tanto la financiación de la construcción, como la financiación de las hipotecas. Por otro lado, como ya he mencionado, el país está pasando por un problema de envejecimiento poblacional, en el que las jubilaciones no están siendo compensadas con la entrada de nuevos trabajadores. No hay relevo generacional, y mucho menos en industrias poco atractivas como la construcción.

Y es que la construcción de vivienda en Canadá sigue siendo un proceso muy manual. Lo primero que nos sorprenderá a los españoles es la utilización masiva de la madera como material de fabricación. Esto, sin embargo, no sorprende ni en Estados Unidos ni en Canadá, donde la madera es un material muy común de construcción, incluso de viviendas de hasta seis pisos. Pero el problema es que el proceso de construcción sigue siendo bastante manual. Las empresas transportan los listones y paneles de madera hasta el sitio de la construcción, y una vez allí son ensamblados por los carpinteros y contratistas, que construyendo las estructuras que componen las viviendas: los tejados, los suelos, las paredes…

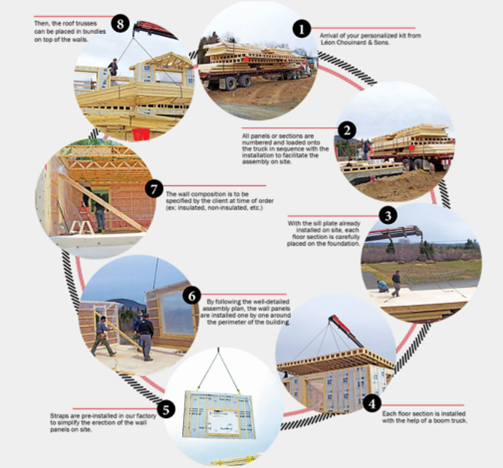

Atlas Engineered Products es una empresa que se dedica a la fabricación de estos componentes estructurales. Además, tiene un departamento de diseño de ingeniería que ayuda a estos contratistas a generar los planos y el cálculo estructural. Tengamos en cuenta que típicamente estos contratistas son empresas muy, muy pequeñas, normalmente familiares, que carecen de los recursos necesarios. Simplemente por esto, Atlas ya estaría bien posicionada ante esta ola creciente de construcción de vivienda. Sin embargo, la gran ventaja competitiva de Atlas es la increíble automatización y robotización que ha hecho en sus fábricas. Atlas, en vez de proveer de listones y tablones de madera a los contratistas, ensambla en sus fábricas estas estructuras, y las vende y transporta directamente ya ensambladas.

Atlas carga en sus camiones directamente las estructuras ya ensambladas, que son transportadas al sitio de construcción donde solo tienen que colocarse e instalarse:

¿Cuál es la ventaja de esto? Para empezar, la construcción se realiza hasta cinco veces más rápido. Los constructores ven cómo sus tiempos de cobro se reducen significativamente, al poder construir en apenas unas semanas viviendas que antes tardaban entre 2 y 3 meses. Por otro lado, los costes de carpintería y trabajadores se reducen entre un 20-25 %, contrarrestando la creciente falta de trabajadores en este sector.

La industria de preensamblados no es novedosa en Canadá. El 95 % de los tejados ya se fabrican con estructuras preensambladas. Sin embargo, ese porcentaje es mucho menor en los suelos (donde sólo es del 40 %) y en las paredes (donde apenas alcanza un 1 % de penetración de mercado). Y es justamente en este último segmento, en el de las paredes, en el que el coste es mucho mayor.

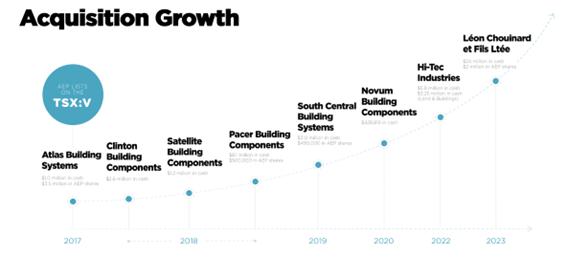

¿Cuál es la historia de Atlas? Atlas fue fundada en 1999 y salió a bolsa en el 2017. Desde entonces no ha parado de crecer y ha realizado ocho adquisiciones. Atlas, además de tener unas importantes ventajas competitivas, también es una Compounder, habiendo realizado compras disciplinadas entre tan sólo 3-5 veces EBITDA durante estos últimos años. Ellos estiman que en Canadá hay más de 200 compañías en esta industria y el 50 % de ellas tienen entre $3-5M en ventas, justo el tamaño ideal que Atlas busca. Por lo que, a priori, el crecimiento no tiene techo.

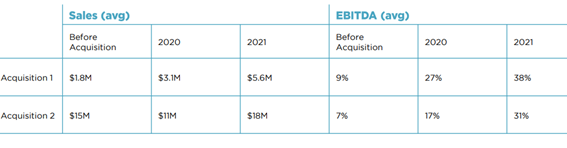

Pero la historia no termina ahí, porque Atlas realiza una integración excepcional. En cuanto compra una nueva fábrica, lleva a ella toda esta automatización y robotización, incrementando sus márgenes rápidamente:

Fruto de estas adquisiciones, Atlas ha conseguido expandirse por todo el país hasta ser la única compañía con presencia en más de dos provincias. Tenemos que pensar que cada una de las fábricas de Atlas, consigue tener un «cuasi-monopolio» en su radio de acción.

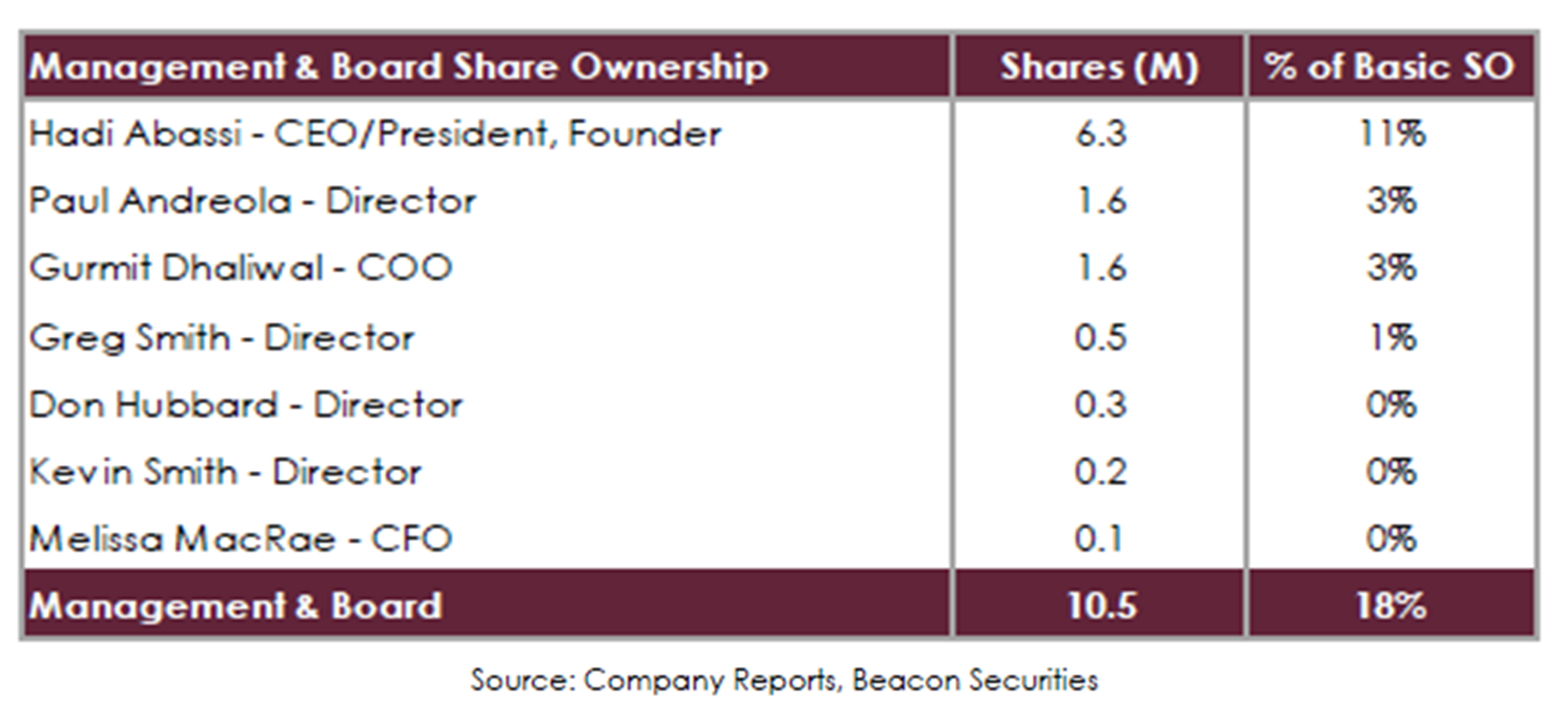

Si analizamos el Management, nos encontramos con un CEO que, además, es el fundador de la empresa, con más de 30 años de experiencia en la industria. Además, el COO y CFO tienen también más de 10 años de experiencia. Pero es que, además, Atlas tiene algo que siempre buscamos en las compañías: skin in the game, o sea, que el equipo directivo sea propietario de un gran porcentaje de las acciones de la empresa. Y ese es justamente el caso de Atlas, donde el 18 % de las acciones está en manos del equipo directivo.

Durante todos estos años, Atlas ha ido creciendo y estableciendo importantes relaciones tanto con sus clientes como con los dueños de estas pequeñas empresas contratistas, cuyos propietarios muy pronto se jubilarán. Para estas pequeñas empresas familiares, Atlas es la salida perfecta, pudiendo vender su negocio cuando la siguiente generación familiar normalmente no quiera hacerse cargo del negocio y trabajar en la industria de la construcción.

Fruto de este crecimiento, Atlas ha podido ser mucho más eficiente y escalar enormemente. Ahora mismo tiene un control de inventarios muy eficiente, que consigue rotar hasta 11 veces al año. Por otro lado, dado su tamaño, Atlas ha centralizado las compras de madera, evitando a los intermediarios y obteniendo un precio mucho más competitivo.

El primer miedo que me surgió al analizar esta empresa fue su dependencia del precio de la madera, que es muy volátil y en los últimos años ha sufrido fuertes vaivenes.

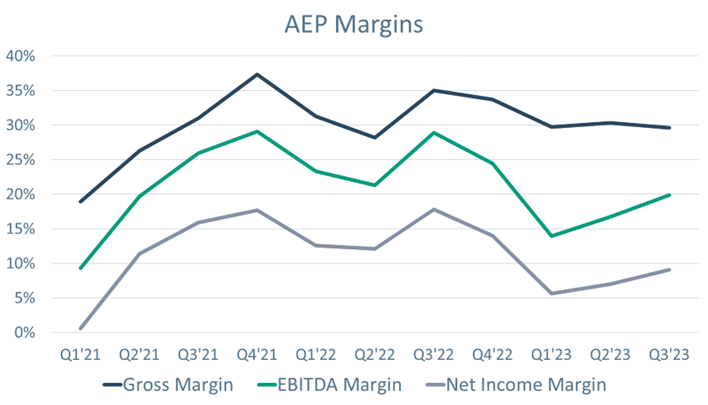

Sin embargo, Atlas consigue trasladar los incrementos de coste a sus clientes, quienes son totalmente conscientes de que el precio final va a depender de esta materia prima. Por cierto, Atlas también reduce el precio de venta cuando el precio de la madera cae. Como resultado, los márgenes de Atlas se mantienen bastante estables a pesar de estos vaivenes en el precio de la madera:

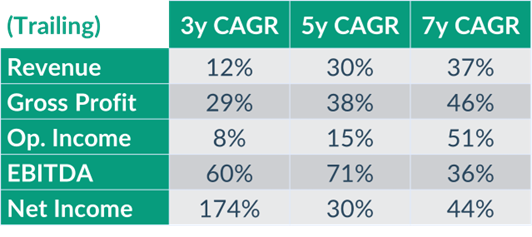

Por último, Atlas nos aporta este punto de crecimiento que nos gusta ver en las pequeñas empresas. Ya sea a 3, como a 5 o 7 años, Atlas ha tenido un crecimiento en ventas de doble dígito y, lo que es más importante, sus márgenes netos han crecido mucho más, a niveles del 30 %. Todo esto hace que su PEG sea de tan sólo 0,4x.

El equipo directivo de Atlas estima que puede crecer hasta $250 M en ventas simplemente con las adquisiciones que tiene a la vista. Además, cree que puede llegar a una capitalización de mercado de $500 M en los próximos cinco años. Aunque redujésemos estas estimaciones a la mitad, obtendríamos un negocio excelente, con altísimas ventajas competitivas, que cotiza a un precio muy atractivo.

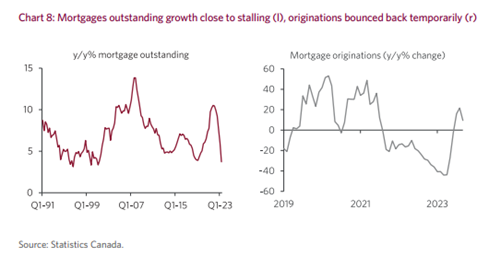

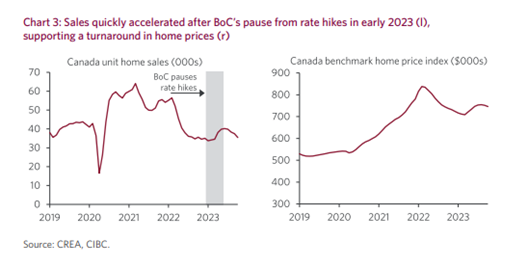

Como decía al principio, Atlas está perfectamente posicionada para aprovecharse de este nuevo ciclo. Son numerosos los catalizadores que tiene. Por un lado, la eventual bajada de los tipos de interés terminará con estas dificultades de financiación (no olvidemos que Trudeau se juega la reelección el año que viene). Ya vimos cómo simplemente con la estabilización de los tipos de interés hubo una pequeña subida en la venta de casas y en la creación de hipotecas:

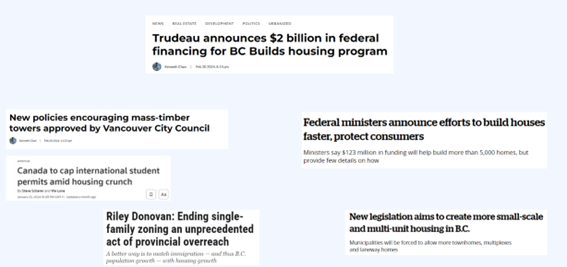

El gobierno está tomando medidas excepcionales, tanto de subvenciones como de reformas legislativas, para permitir construir donde antes no se podía:

Canadá está en un punto en el que el déficit de vivienda es tan alto, que la automatización ha pasado de ser algo bienvenido a convertirse en algo necesario. Sencillamente, se necesitan construir más casas y más rápido. Y para ello la única solución es incrementar la tecnología, la automatización. Y Atlas es la empresa que está posicionada mejor para ello.

De hecho, recientemente hemos podido ver cómo Atlas empieza a ejecutar su plan estratégico basándose en sus ventajas competitivas. Primero, anunció la expansión de una de sus fábricas con la construcción desde cero de una nueva planta que estará totalmente automatizada. Este anuncio no sólo es significativo por su naturaleza tecnológica, sino también por la localización de esta planta en Clinton, Ontario. Tanto es así que, tan sólo dos días después, anunció la primera venta a EE.UU. desde hacía años, directamente servida desde esta planta.

A continuación de dichos anuncios la compañía presentó un plan estratégico de robotización en tres fases que incluiría no sólo la nueva fábrica mencionada, sino también la robotización de las plantas de LCF y Hi-Tech. Suponiendo una utilización del 67 %, esta inversión tendrá unos IRR increíbles de menos de un año para los dos retrofits y de menos de 2 años para la nueva planta. La financiación, a pesar de poder realizarla con la caja y las líneas de crédito disponibles, la compañía en último momento decidió levantar capital emitiendo acciones, para incluir en su accionariado a varios inversores institucionales que seguramente darán visibilidad y atraerán más capital a la compañía.

En resumen, Atlas tiene un futuro prometedor por delante y cumple con todos los requisitos que le pedimos a nuestras compañías en Castañar: ciclo a su favor, la regulación a su favor, numerosos catalizadores, entrando en nuevos segmentos (paredes), con adquisiciones potenciales, dirigida por un Management de más de 20 años de experiencia, con skin in the game, que está creciendo en ventas al 40 % y que expande sus márgenes. Estoy convencido de que nos esperan muchas alegrías durante muchos años.

Foto de David Brown