Veamos la receta para una buena pensión pública.

Imagina que existiese un fondo de inversión sin volatilidad que todos los años generase una rentabilidad constante. Pongamos que con 30 años empiezas a aportar 3.396 € al año haciendo un total de 37 aportaciones hasta los 66 años. Y con 67 empiezas a reembolsar 12.000 € al año haciendo un total de 17 reembolsos hasta los 83 años.

¿Qué rentabilidad anual tendría que ofrecer ese fondo para que después del último reembolso queden invertidos 0 €? Eso es la TIR (sigla de Tasa Interna de Retorno), o sea, la tasa de descuento que iguala el valor actual de los pagos y los cobros. O en el contexto del ejemplo, la rentabilidad anual que hace que no te quede dinero después de la última operación.

En el ejemplo, la TIR es del 1,76 %. Y los números no son aleatorios. Como habrás podido imaginar, están relacionados con el sistema estatal de pensiones de España. En este artículo vamos a calcular la rentabilidad que obtiene un pensionista, pero para poder construir los flujos y calcular la TIR necesitamos entender tres cosas: cuánto pagamos, cuánto cobramos y cuándo pasamos de pagar a cobrar. Así que, demos un paseo por la ley de la Seguridad Social.

Cómo se calcula la cotización

Aunque hay quien piensa que es un impuesto (el que lo cobra dice que no lo es: LGT2i), la Seguridad Social se vende con retórica de seguro: cotizas o cubres ciertas contingencias y cada una está vinculada a determinada prestación. Lo podemos imaginar como un seguro obligatorio (provisto por una aseguradora a la que no se puede reclamar y con una gestión financiera que sería ilegal en el ámbito privado) o como un impuesto finalista (que vincula partidas de ingresos y gastos). Véase:

https://twitter.com/papa2fire/status/1645338564547280898

Sea como fuere tienes que pagar un porcentaje de tu base de cotización. ¿Qué es la base de cotización? Pues todo tu sueldo bruto.

“La base de cotización para todas las contingencias y situaciones amparadas por la acción protectora del Régimen General (…) estará constituida por la remuneración total, cualquiera que sea su forma o denominación, tanto en metálico como en especie”. LGSS 147ii

¿Y cuál es el porcentaje?

“Las bases y tipos de cotización a la Seguridad Social y por los conceptos que se recauden conjuntamente con las cuotas de la Seguridad Social serán los que establezca cada año la correspondiente Ley de Presupuestos Generales del Estado”. LGSS 19iii

Primera bandera roja o red flag: la ley de Seguridad Social nos remite a la LPGE. Menuda broma.

Si nos vamos a los últimos PGE y sumamos todas las cotizaciones nos sale un porcentaje entre empresa y trabajador del 36,85 %. Eso es lo que habría que pagar hoy en total por todas las partidas. Pero a efectos de este artículo solo nos interesa la partida que nos “da derecho” a pensión contributiva, esto es, la cotización por contingencias comunes (aunque además de pensión también cubre bajas, maternidad, etc.).

A día de hoy, estas contingencias ascenderían a un 28,3 %: 23,6 % empresa y 4,7 % trabajador. Esto quiere decir que para un sueldo bruto de 100€, la empresa tendría que pagar 100 € al trabajador y 23,6 € a la SS, y el trabajador cobraría 100 € de la empresa y pagaría 4,7 € a la SS. En total la empresa estaría pagando 123,6 € de los cuales 95,3 € terminarían en el bolsillo del trabajador (antes del IRPF) y 28,3 € en el de la SS. En cualquier caso, lo que se lleva la Seguridad Social por contingencias comunes es el 28,3 % del sueldo bruto. Así que utilizaremos esa cifra para los cálculos.

Además de lo explicado, la ley define bases de cotización mínimas y máximas (también con remisiones a los PGE), cotizaciones adicionales ‘de solidaridad’ y otras historias tangenciales que vamos a ignorar para no complicar este artículo y que los resultados numéricos sean fácilmente interpretables.

Cuándo te puedes jubilar

Te puedes jubilar cuando cumplas 2 condiciones: tener 67 años y haber cotizado al menos 15 años (2 de ellos en los últimos 15). LGSS 205iv. Véase:

https://twitter.com/papa2fire/status/1364846937313341445

De nuevo vamos a ignorar toda la maraña que hay alrededor: régimen transitorio, jubilación anticipada y retrasada, jubilación parcial…

Cómo se calcula la pensión

La pensión es el resultado de multiplicar lo que llaman base reguladora, que es una media ajustada de tus bases de cotización, por un porcentaje que oscila entre el 50 % y el 100 % en función del número de años cotizados. El cálculo de la base reguladora se detalla en LGSS 209v. Consiste en hacer:

- el promedio de las bases de cotización (ajustadas al IPC),

- de los mejores 324 meses (27 años) dentro de los 348 (29 años) inmediatamente anteriores a la jubilación (periodos sin cotizar se rellenan con un % de la base mínima),

- y multiplicarlo por 12/14 (ya que se cobra en 14 pagas LGSS 46vi).

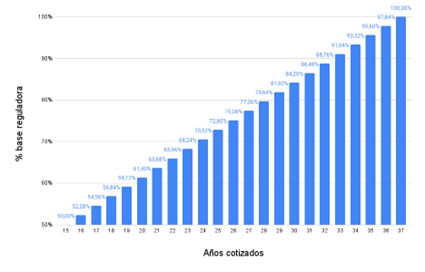

La base reguladora hay que multiplicarla, tal y como indica el LGSS 210vii, por un porcentaje en función del número total de años cotizados que empieza en el 50 % con 15 años y crece de forma casi lineal hasta llegar al 100 % con 37 años.

Como antes, existe una pensión mínima, máxima, complementos, y demás valores que se definen anualmente en los PGE… No los tenemos en cuenta.

Hasta aquí ya podemos apreciar dos cosas. Primero, la base reguladora tiende al sueldo. Si imaginamos un sueldo bruto constante, ignoramos inflación y consideramos que el rellenado de posibles periodos sin cotizar tiene efecto neutro (porque el sueldo bruto coincide con el porcentaje de la base mínima, por ejemplo); entonces la base reguladora será igual al sueldo bruto. Si además se ha cotizado 37 años entonces sueldo = pensión.

Y segundo, dada una base reguladora, el aporte marginal de cada año cotizado no es igual. Por cada año dentro de los 15 primeros conseguimos un 3,33 % de la base reguladora, mientras que por los siguientes años solo conseguimos un 2,28 %.

Qué rentabilidad obtiene un pensionista

Existen muchos artículos sobre la rentabilidad que le saca un pensionista a la Seguridad Social, pero siempre veo el mismo problema: no sé interpretar el resultado. Se ha calculado de una forma o de otra, con unos supuestos u otros, se han tenido en cuenta inflación, complementos, bases mínimas y máximas, periodos sin cotizar, todas las contingencias o solo las comunes, cotización a cargo de la empresa, cambios regulatorios, regímenes transitorios, esperanza de vida… Por eso quiero calcular las TIR de un flujo simple de tal forma que sepa exactamente a qué flujo hace referencia cada TIR. Luego, con lo que hemos visto, que cada cual piense cuánto se parece ese flujo al de un pensionista real (qué supuestos serían necesarios para, con la ley en la mano, generar ese flujo).

Siguiendo este criterio vamos a ignorar mínimos y máximos: cualquier cantidad cotizada o cobrada está dentro del rango. También vamos a considerar que los periodos sin cotizar tienen efecto neutro como si al hacer la media se rellenasen con la media. De esta forma podremos hacer la media de los años cotizados sin más complicación. También vamos a ignorar el IPC, como si la inflación fuera 0. Así, además de simplificar los cálculos, las TIR que nos salgan serán reales (no nominales). Y, obviamente, dejamos a un lado todos los supuestos de jubilaciones parciales, anticipadas o retrasadas, regímenes transitorios, etc.

El flujo más simple que se me ocurre es el que comentábamos al principio. Alguien con un sueldo bruto constante que cotiza el 28,3 % desde los 30 a los 66, a los 67 se jubila y cobra el 100 % (por haber cotizado 37 años) de su base reguladora (que coincide con su sueldo). Si vive hasta los 83 (esperanza de vida media) hará 17 cobros y su TIR será del 1,76 %. Si el sueldo bruto fuese de 12.000 € entonces nos salen los importes del principio (paga 3.396 €, cobra 12.000 €), pero la TIR no depende del sueldo siempre que este sea constante y no apliquen los mínimos/máximos (si el sueldo fuera el doble simplemente se multiplican todos los pagos y cobros por dos y la TIR no cambia).

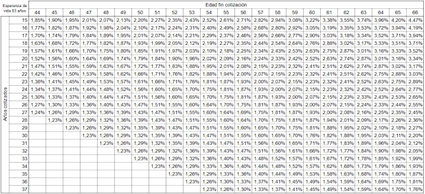

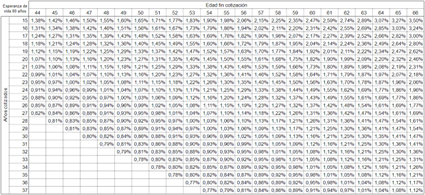

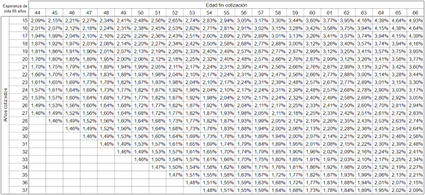

Con esta misma idea de sueldo constante (y por tanto base reguladora igual a sueldo) y suponiendo esperanza de vida 83, podemos jugar con el número de años cotizados y con cotizarlos antes o después para ver cómo cambia la TIR.

Es decir, una persona que cotice los últimos 37 años obtiene una TIR del 1,76 %. Si cotiza los últimos 25 un 2,65 %. Y si solo cotiza los últimos 15 un 4,47 %.

Una TIR real del 4,47 % está muy, muy bien. Ya supera la regla del 4 %, que sería quizá un buen punto de comparación para una cartera de la que se pretende extraer rentas periódicas estables. Eso, teniendo en cuenta que utilizamos una esperanza de vida media de 83 años. Si disgregamos por sexo, vemos notables diferencias (esperanza de vida de hombres, 80; de mujeres, 85).

Un pensionista que haya cotizado solo los últimos 15 años y viva hasta los 85 obtendrá casi un 5 % real mientras que si vive hasta los 80 solo conseguirá un 3,5 %.

¿Y qué ocurre si el sueldo no es constante? Cuanto más cerca estén los pagos de la edad de jubilación, más sube la TIR y al revés, cuanto más joven cotices, menor TIR. Por tanto, un sueldo creciente mejora la TIR y un sueldo decreciente la empeora.

También podemos pensar qué ocurre si en lugar de considerar que los pagos son el 28,3 % de las contingencias comunes, consideramos que son el 36,85 % que es el total de lo que pagamos a la Seguridad Social. En ese caso las TIR mínimas bajan por debajo del 1 % y las máximas no llegan al 3 %.

¿Y si consideramos que la cotización en realidad es del 20 %, ya que “contingencias comunes” incluye más coberturas distintas de la jubilación? Pues entonces las TIR oscilan entre el 2 y el 7 %. Dejo aquí una hoja de cálculoviii para juguetear con las variables.

Bien, ¿y todo esto “paqué”? Pues para confirmar que es mejor cotizar pocos años que muchos y es mejor cotizar tarde que pronto. Si, además, no fumas, haces deporte y comes bien te sale una TIR más que decente. Y si encima entras en alguno de los supuestos que hemos ignorado, como no llegar a la pensión mínima y tener derecho a complemento, entonces la TIR se dispara.

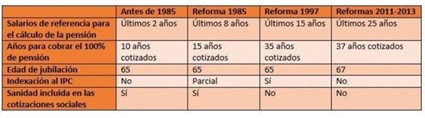

Y digo yo, ¿estas TIR son reales? ¿Han ocurrido u ocurrirán? Pues no. La ley cambió en el pasado y cambiará en el futuro. El que hoy cobra pensión cotizó cantidades distintas y el que hoy paga cotización cobrará cantidades distintas (aunque seguramente a los que se muevan en los límites bajos les afectarán menos los probables cambios normativos).

Pero este artículo iba del ciclo de vida del cliente de la Seguridad Social. Sobre el elefante en la habitación y cómo sacarlo de ahí hablaremos otro día… Spoiler: es muy sencillo.

Pd1. Puedes ver todos mis posts agrupados por temática en el Índice

Pd2. Posts sugeridos: Mi plan de pensiones mola, Fuck IRPF, ¿Cuál es la máxima renta anual que se puede cobrar en españa sin pagar impuestos?

Foto de Aakash Goel