Si has oído hablar sobre los PIAS (Plan Individual de Ahorro Sistemático), es posible que hayas escuchado alguna de estas maravillas:

- Tiene una enorme ventaja fiscal, ya que si lo rescatas como renta vitalicia apenas pagarás impuestos.

- Tiene unos costes de solo el 1%.

- Dentro del PIAS hay una cesta de fondos de inversión seleccionada por profesionales con los mejores fondos en cada momento.

Pues lamento informarte de que te han engañado. La realidad es la siguiente:

- No hay ventaja fiscal: con un fondo de inversión pagarías los mismos impuestos.

- Las comisiones no son del 1%, sino más bien del 3%.

- No seleccionan los mejores fondos, sino los más caros.

En lo que resta de artículo vamos a dejar al descubierto estas tres mentiras, y para ello vamos a hablar de 3 temas que no tienen que ver exclusivamente con los PIAS (y que te pueden ser útiles en otros contextos): las rentas vitalicias y su fiscalidad, la doble capa de comisiones y las clases con retrocesión. Pero como soy consciente de que poca gente va a aguantar semejante chapa, aquí tienes a modo de resumen las preguntas inteligentes que debes hacer a tu «vendepías» de confianza.

- El artículo 38.3 de la ley del IRPF dice que también puedo comprar una renta vitalicia con un fondo de inversión sin tener que pagar por las plusvalías acumuladas de este. ¿Cuál es entonces esa gran ventaja fiscal del PIAS?

- El gestor del PIAS cobra una comisión del 1 % pero ¿cuál es la comisión de los fondos subyacentes en los que invierte el PIAS?

- Los fondos en los que invierte el PIAS son muy buenos, ¿pero me podrías pasar los ISIN para confirmar que no llevan retrocesión (spoiler, sí llevan)?

También te dejo por aquí un resumen en video de 10 minutos en mi canal de YouTube.

¡Venga, al lío!

1. Rentas vitalicias

Pongo seriamente en duda que las rentas vitalicias sean un producto interesante hoy en día y en este contexto económico. Probablemente salga más a cuenta investigar una cartera permanente + safe withdrawal rate, cartera de dividendos o escalera de bonos. Dicho lo cual, en lo relativo a impuestos, las rentas vitalicias tienen dos problemas:

- Para comprar la renta vitalicia es probable que debas vender activos con plusvalías latentes por los que pagarás impuestos.

- La renta vitalicia que vayas cobrando mes a mes se integra en su totalidad (no solo plusvalías, que ya no tiene sentido calcularlas) en la base del ahorro. Considera la diferencia fiscal con respecto a montarte una cartera permanente con la regla del 4 % (pagando solo por plusvalías y no por todo lo cobrado).

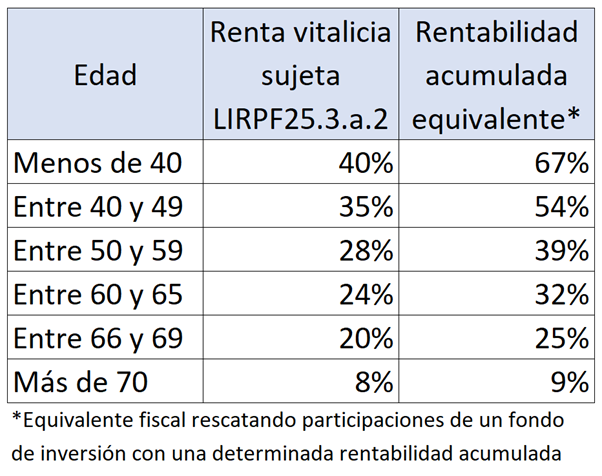

El regulador ha resuelto este último problema introduciendo una exención a la renta que vas cobrando. Esta exención es además creciente con la edad. Léase LIRPF 25.3.a.2:

«Estos porcentajes serán los correspondientes a la edad del rentista en el momento de la constitución de la renta y permanecerán constantes durante toda su vigencia».

Por ejemplo, si constituyes la renta vitalicia entre los 40 y 49 años solo será rendimiento del capital mobiliario el 35 % de lo que vayas cobrando. Esto sería el equivalente fiscal a rescatar participaciones de un fondo de inversión con una rentabilidad acumulada del 54 %:

- Cobras 1.000 de una renta vitalicia con 45 años, tributas por 350.

- Cobras 1.000 de un fondo con rentabilidad acumulada del 54 % (650 principal, 350 plusvalías), tributas por 350.

Y la alternativa del fondo sería fiscalmente preferible si la rentabilidad acumulada estuviera por debajo del 54 %. Aquí, más equivalencias:

Lo que vemos es que las rentas vitalicias constituidas de joven no parecen un buen negocio.

Y el primer problema, el de tener que vender activos con plusvalías latentes y pagar impuestos para comprar la renta, es el que resuelve precisamente el PIAS. Léase LIRPF 7.v:

«Estarán exentas las siguientes rentas:

…

- v) Las rentas que se pongan de manifiesto en el momento de la constitución de rentas vitalicias aseguradas resultantes de los planes individuales de ahorro sistemático a que se refiere la disposición adicional tercera de esta Ley».

Vamos, que puedes transformar el PIAS en una renta vitalicia sin impacto fiscal. Las plusvalías que acumule el PIAS no tributan al constituir la renta vitalicia. Genial. Pero para poder llamar a esto «ventaja» necesitamos que sea algo que el PIAS tiene y que no tenga la alternativa. Y resulta que la alternativa también lo tiene. Léase LIRPF 38.3:

«Podrán excluirse de gravamen las ganancias patrimoniales que se pongan de manifiesto con ocasión de la transmisión de elementos patrimoniales por contribuyentes mayores de 65 años, siempre que el importe total obtenido por la transmisión se destine en el plazo de seis meses a constituir una renta vitalicia asegurada a su favor, en las condiciones que reglamentariamente se determinen. La cantidad máxima total que a tal efecto podrá destinarse a constituir rentas vitalicias será de 240.000 euros».

El mismo caso que el PIAS, vaya. Vendes un fondo de inversión con plusvalías para comprar una renta vitalicia y estas plusvalías no tributan. Con la limitación extra de los 240.000 y tener más de 65 años (ya habíamos visto que las rentas vitalicias de joven son un producto pésimo, ¿no?).

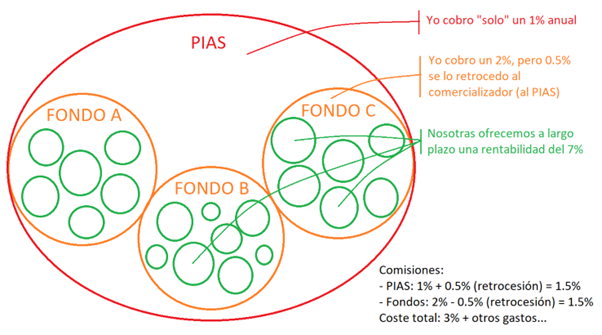

2. Doble capa de comisiones

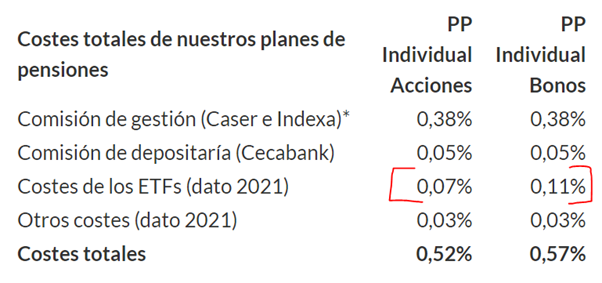

Veamos qué es esto usando de ejemplo (por buenas prácticas de transparencia) a Indexa Capital. Indexa gestiona planes de pensiones. Sus planes de pensiones compran ETF. Esos ETF compran acciones o bonos.

Aquí hay dos capas de costes: los costes relacionados con el «vehículo padre», el plan de pensiones (PP) que gestiona Indexa, y los costes relacionados con los vehículos subyacentes, los ETF en los que invierte el PP.

A cualquier vehículo que invierta en otros vehículos le va a ocurrir esto, o sea, que va a tener varias capas de comisiones. Esto no es necesariamente malo, pero hay que saberlo (y sumarlo).

No me imagino a Indexa diciendo que sus PP de acciones tiene unos costes del 0,45 % (omitiendo los costes de los ETF). Pues esto es justo lo que ocurre cuando se dice que un PIAS tiene unos costes de solo el 1 %. OK, 1 % que cobra el gestor de PIAS pero, ¿cuál es el coste (ponderado por peso) de los fondos subyacentes?

Y aquí es todavía más relevante que en el ejemplo de Indexa. Los ETF de Indexa cuestan nada, pero los fondos de gestión activa que va a seleccionar el gestor del PIAS van a tener unos costes más cercanos al 2 %.

3. Clases con retrocesión

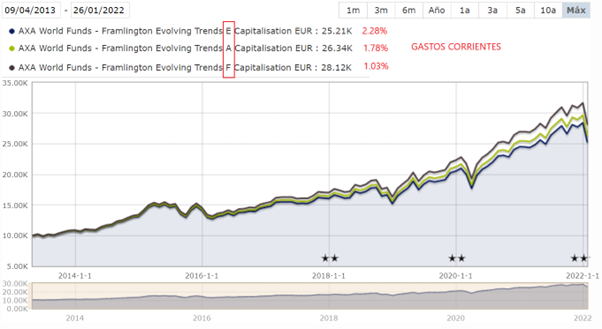

Los fondos pueden tener «clases», formas de invertir en lo mismo, pero con distintas condiciones, entre ellas, la comisión.

Por ejemplo, la clase I (que suele indicar «institucional») suele tener comisiones más bajas y mínimos de entrada más altos que la clase R (que suele indicar retail).

Pues bien, que una clase tenga retrocesión significa que parte de la comisión que descuenta diariamente del liquidativo la retrocede al comercializador, o sea, al agente que ha vendido el fondo. El sentido de crear una clase con retrocesión es poder meter tu fondo en canales de distribución en los que de otra forma no te lo aceptarían. Las clases que no llevan retrocesión se llaman clases limpias.

Por ilustrar con un ejemplo real. ¿Adivinas cuál de las 3 clases contenía el PIAS cuya cartera me pasaron?

Es posible que en ocasiones sea difícil acceder a clases limpias. Desconozco si en este ejemplo concreto es sencillo encontrar la clase F o la A. Pero en cualquier caso, hay que justificar mucho el comprar fondos con retrocesión, especialmente si no estás informando al cliente del coste de dichos fondos.

Pensemos en el selector de fondos del PIAS. Tendrá un Excel con todos los fondos que puede elegir. Nos han dicho que es muy bueno analizando fondos, que compra el mejor en cada momento, ¿pero qué incentivo tiene? Pues sí, coger el Excel y ordenar de mayor a menor retrocesión.

Nota

Esta es la versión light de un artículo que destacaba jocosamente las agresivas prácticas de venta de algunos comerciales. Enumero algunas a continuación.

- Presentarse como asesores o consultores (implícitamente independientes) cuando son vendedores.

- Vender la «ventaja» fiscal del PIAS como exclusiva de este producto cuando con los fondos de inversión también la tienen.

- Ignorar el riesgo de posibles cambios normativos que afecten a esas (no)ventajas fiscales.

- Decirte que los costes de los fondos subyacentes no los pagas tú (sí los pagas).

- Venderte el PIAS como «el producto secreto» en el que invierten los ricos (lo dudo).

- Decirte que eres muy listo por preocuparte por tu futuro financiero comprando un PIAS.

- Explicarte que los planes de pensiones no tienen ventaja fiscal, que apenas ofrecen rentabilidad y que Hacienda te mete un hachazo en el rescate. No es así, ver vídeo.

- «Formaciones» financieras privadas donde no se puedan destapar los «errores».

- Estructuras piramidales al más puro estilo Herbalife

- Gráficas de su producto comparado con los índices. Índices sin dividendos y PIAS sin comisiones (ejemplo real, visto en Balio).

Por todo lo anterior considero, al menos basado en mi experiencia, que los PIAS son un producto cuya venta se dirige a personas con pocos conocimientos financieros.

Disclaimer: No considero que los PIAS, mirando exclusivamente sus variables necesarias e ignorando las variables contingentes (aquellas que podrían ser de otra manera), sean un mal producto. Tampoco considero que sea demasiado bueno. La ventaja fiscal es minúscula. Pero, como dice mi amigo Álvaro Menéndez, si existiera un PIAS con unas comisiones muy contenidas, cuyos fondos subyacentes no tuviesen retrocesión y que se vendiera sin prácticas de venta dudosas, no tendría gran cosa que criticar. Es más, probablemente lo recomendaría para todo aquel «pillado» en este tipo de vehículo. Por cierto, no te pierdas la clase magistral que Álvaro impartió en Value School sobre el asunto.

Foto de Wallace Chuck en Pexels