Si preguntase a los lectores de Value School qué tipos de activos adquieren para invertir, estoy seguro de que la inmensa mayoría tiene la mayor parte de su patrimonio en bienes inmobiliarios, acciones, fondos, bonos o planes de pensiones. Es un abanico aparentemente amplio con el que se pueden construir carteras de inversión muy bien diversificadas. No obstante, todos estos tipos de bienes tienen algo en común: no los podemos poseer sin registrar nuestra propiedad sobre los mismos. Seremos propietarios, pero otros sabrán lo que poseemos. Sabiéndolo, se aprovecharán de ello.

El Estado lo tiene fácil: como sabe quién tiene qué bienes, en caso de necesitar dinero solo tiene que buscar la manera de hacerse con ellos. En condiciones normales, esto se consigue sangrando a los propietarios a impuestos por poseer, explotar o heredar estos bienes. Esos impuestos pueden ir aumentando o disminuyendo según la necesidad de liquidez que tenga el Estado. En condiciones más graves se pueden aprobar impuestos extraordinarios o directamente confiscatorios. En la última década los hemos visto en países tan cercanos como Grecia o Polonia. Llegando a situaciones extremas, como puede ser una guerra o una gran crisis, muchos de estos bienes serán simplemente confiscados.

Afortunadamente, también existen opciones legales para tener parte de nuestro patrimonio en bienes que no necesitan ser registrados pero que en cualquier momento pueden ser vendidos. Generalmente son bienes físicos que conjugan ser escasos, ser demandados y ser perdurables en el tiempo. Ejemplos de este tipo de bienes son lingotes de oro, piedras preciosas, cuadros de autores relevantes, monedas históricas, relojes de marcas importantes, botellas de vino o whisky de colección, piezas arqueológicas, libros antiguos… Todos ellos son bienes que se pueden comprar, vender y poseer legalmente, pero en ninguna parte existe un registro de propietarios. Eso imposibilita que nadie pueda reclamar nada a su dueño por el hecho de poseerlos.

Como cualquier otro tipo de inversión, la inversión en bienes físicos tiene sus ventajas a inconvenientes. Ahora los comentaré centrándome fundamentalmente en las inversiones numismáticas; es decir, invertir en monedas históricas. La razón es que, con mucho, las inversiones numismáticas son las que mejor conozco y tienen algunas ventajas con respecto a invertir en otros bienes físicos, como indicaré.

Como inversión, el mayor problema que tienen las monedas es que no producen nada. No generan nada. Quien tenga un paquete de acciones será el propietario de una empresa. Si mantiene dicha posesión durante 30 años es de esperar que acabe teniendo ese mismo porcentaje de la empresa más la parte proporcional de todo lo que dicha empresa haya generado en 30 años. En cambio, si alguien tiene un conjunto de monedas, 30 años más tarde solo tendrá un conjunto de monedas. Por eso considero que una inversión en monedas, o en bienes físicos, puede ser una forma interesante de refugiar un patrimonio, pero quizá no sea la mejor para ganar dinero (aunque, obviamente, es posible).

Ahora bien, como inversión las monedas tienen una gran ventaja con respecto a las empresas: es absolutamente imposible replicar una moneda histórica. Hay las que hay y no se pueden hacer más porque si se hacen ahora ya no serían históricas. Por lo tanto, un aumento en la demanda de una moneda se traslada necesariamente a un aumento de su precio. Esto es algo que en las empresas no tiene por qué ocurrir. Por ejemplo, si aumenta la demanda del pan en mi barrio en principio las panaderías ganarán más dinero. Pero ese aumento de la demanda también supondrá un aliciente para que nuevos empresarios monten panaderías en mi barrio, lo que hará que en el medio plazo los beneficios de las empresas vuelvan a decrecer. En cambio, como no se pueden hacer nuevas monedas históricas, entonces no aparecerá esa nueva competencia por mucho que aumente la demanda.

En cuanto al mercado, un problema importante es que no existe un mercado continuo para la compra-venta de monedas. No tiene sentido que exista una “bolsa de valores” de monedas. Simplemente se compra al precio que acuerden el comprador y el vendedor. En este sentido el mercado se ha vuelto mucho más transparente en los últimos años porque existen bases de datos con los precios de venta de millones de monedas que han salido a subasta. El mercado toma como referencia estos precios y, así, en la mayoría de los casos resulta muy sencillo estimar un precio razonable para una moneda en particular.

Este último punto es importante y en buena medida diferencia a las monedas de otros bienes físicos en los que se puede invertir. Las monedas son objetos que se produjeron en grandes cantidades. Por eso, casi siempre es sencillo encontrar precios de venta de otros ejemplares similares y que tengan una calidad de conservación semejante. En cambio, otros objetos históricos o artísticos, como la pintura o la arqueología, suelen ser piezas únicas. Esto hace que sean más difíciles de tasar, puesto que entran en juego criterios subjetivos sobre la belleza estética de ese ejemplar o la trascendencia histórica del mismo. En las monedas no es así. Por ejemplo, podríamos entrar a debatir sobre la belleza de los 8 escudos de Santiago de 1751 que muestra la primera imagen, pero si vemos 10 ejemplares en una calidad semejante que se han vendido en subastas entre 3.000 y 3.500 euros, el precio razonable estará fijado independientemente del resultado de nuestra discusión.

Otra consecuencia de que no exista esa “bolsa de valores” de monedas es que la compra-venta de ejemplares es más compleja y costosa. Comprar o vender monedas muchas veces requiere acudir a un profesional o una casa de subastas, quienes cobran por su trabajo un porcentaje mucho más alto de lo que cobra un bróker de bolsa. Afortunadamente, el mercado numismático permite la compra-venta entre particulares de manera sencilla. Pero para eso hay que cultivar una red de contactos importante. En este sentido, las monedas históricas se posicionan en un punto intermedio con respecto a otros bienes físicos. Los márgenes de compra-venta son mayores que en el caso de lingotes de metales preciosos, pero son menores que en el caso de libros, piezas arqueológicas u obras de arte.

Otro aspecto importante es la liquidez de la inversión. Cualquier bien físico va a tener menos liquidez que las acciones de empresas grandes cotizadas. Por ejemplo, si alguien tiene 10 millones de euros en acciones de Coca-Cola, podrá vender toda su participación en dicha empresa de un día para otro. Eso no puede hacerse con una inversión numismática, puesto que la venta requiere un proceso que puede tardar varios meses.

Ahora bien, éste es justamente el punto fuerte de las inversiones numismáticas: las monedas históricas son muy líquidas en comparación con cualquier otro tipo de bien físico. El altísimo número de coleccionistas a nivel mundial y la facilidad a la hora de mover o exportar las monedas hace que siempre haya una alta demanda de buenos ejemplares. Yo he visto varios casos de herencias donde hay joyas, cuadros, monedas, inmuebles, libros antiguos… lo más fácil de vender a precio de mercado y lo que menos quebraderos de cabeza supone siempre son las monedas.

Al igual que pasa con las acciones, no todas las monedas históricas tienen la misma liquidez ni la misma volatilidad en cuanto a su precio. En este aspecto los españoles somos muy afortunados por motivos históricos: las enormes cantidades de moneda de oro y plata acuñadas en América circularon por todo el mundo, llegando a ser el real de a 8 español (ejemplos en la segunda y tercera imagen) la primera divisa mundialmente aceptada. Esto hace que coleccionistas de muchos países consideren a la moneda española como una moneda que forma parte de su historia y, por tanto, se interesan por ella y la coleccionan. El caso más claro es Estados Unidos, el país con diferencia donde más coleccionismo numismático hay y donde más dinero se invierte en monedas. Allí la moneda española fue divisa legal hasta 1857. Dentro de la historia numismática española hay otras series mucho menos líquidas puesto que tienen una demanda más local y cuyos precios oscilarán dependiendo de los gustos y la situación económica de España. Ejemplos de estas series serían la moneda íbera, la visigoda o la medieval.

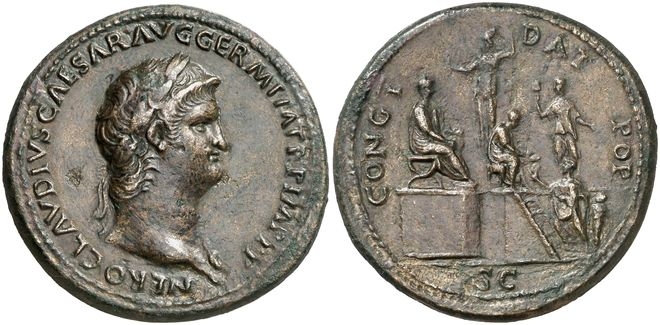

Mi recomendación para quien quiera refugiar un capital en inversiones numismáticas es que adquiera piezas muy líquidas para garantizarse que cuando las quiera vender siempre le sea sencillo obtener un precio razonable de mercado en cualquier parte del mundo. Dentro de la numismática española las monedas de 8 escudos o las de 8 reales en alta conservación (es decir, con muy poco desgaste y sin haber sido limpiadas ni manipuladas de manera agresiva) serán siempre monedas sencillísimas de vender. Entrando en la numismática antigua, los denarios, los áureos y los sestercios de los dos primeros siglos de nuestra era en buena conservación son muy demandados a nivel internacional (la cuarta imagen muestra un áureo de Adriano con una representación de Hispania y la quinta un sestercio de Nerón). Otros coleccionistas más expertos y con una amplia red de contactos quizá busquen series menos líquidas que les permitan aprovechar sus fluctuaciones de precio.

La última ventaja de invertir en monedas es que quien lo haga poseerá un trozo de historia que le transportará a épocas pretéritas. Son auténticas obras de arte que los coleccionistas no nos cansamos de mirar y admirar una y otra vez. Estudiándolas y estudiando el contexto en el que fueron acuñadas aprendemos muchísima historia. Esa cultura adquirida también la considero un valor importante aunque no pueda ser fácilmente monetizado.

Volviendo a mi comentario inicial, creo que es buena idea tener un porcentaje del patrimonio familiar en “bienes ocultos”. Ante una catástrofe quizá acaben siendo los únicos bienes que nos queden. Esta catástrofe puede ser colectiva (como una guerra o una crisis enorme); algo que esperemos que no espero ver en Europa en toda mi vida. Pero también puede ser una catástrofe individual (un divorcio o una quiebra financiera), de la que desgraciadamente nadie estamos libres. Aquí conté un caso claro en forma de cuento. Indicar cuánto porcentaje invertir en este tipo de bienes es siempre muy delicado. Creo que un 10% del patrimonio familiar sería razonable, pero eso depende de la situación en la que se encuentre cada uno.

Photo by Holger Link on Unsplash