«No todo el oro reluce,

ni toda la gente errante anda perdida.

A las raíces profundas no llega la escarcha.

El viejo vigoroso no se marchita.

De las cenizas subirá un fuego

y una luz asomará en las sombras.

El descoronado será de nuevo rey.

Forjarán otra vez la espada rota».

R.R. Tolkien, El señor de los anillos, tomo 1.

Versos relativos al nombre del heredero de Gondor, Aragorn, hijo de Arathorn.

Sí, no todo lo que es oro reluce, ni toda la gente errante anda perdida… Ni todas las empresas grandes son buenas inversiones ni las pequeñas son malas por serlo. De hecho, es posible encontrar buenas inversiones en múltiples nichos, en múltiples sectores, ambientes, tamaños, países… La buena inversión tan sólo requiere de algo que ya nos explicó hace más de 80 años Benjamin Graham: pagar por una empresa o activo financiero menos de lo que vale en realidad. No hay restricción a si deben ser empresas tecnológicas o ser de lo más aburridas. No hay requisito de que tenga un tamaño determinado o que sea de un país determinado o si paga o no dividendos. Sólo una cosa, que implica otra, es realmente necesaria: saber lo que vale y pagar menos. Nada más.

Pues veamos hoy una empresa pequeña, una microcap que tenemos en el Argos y, como siempre, no lo veáis como recomendación de compra sino, sólo, como un ejemplo de qué cosas podemos buscar o qué cosas pueden resultar interesantes a la hora de analizar una empresa. La de este artículo es una empresa sudafricana llamada Balwin Properties. Esta empresa es la principal compañía cotizada dentro de su sector (promotora y construcción de urbanizaciones) en la bolsa de Johannesburgo. La empresa goza de una buena imagen dentro de su segmento y, de forma periódica y casi recurrente, viene recibiendo premios a su relevancia y calidad, tanto por parte de la industria como de los propios usuarios finales. Lo que en su momento comenzó como una empresa dedicada exclusivamente a su negocio, con el tiempo ha incorporado otra área de actividad más, pues es complementaria: instalación de fibra óptica en las urbanizaciones que construye.

Como digo, es una compañía de muy pequeña capitalización pues, en euros, viene a rondar los 56 millones de euros. Sin embargo, aunque por tamaño no reluce mucho, sí es una pequeña joyita de oro. Veamos un poco sus particularidades.

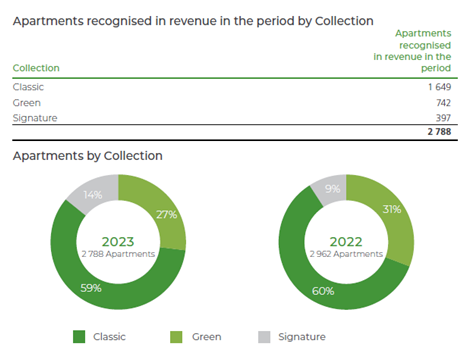

En un primer vistazo vemos varias cosas. Sus resultados están yendo bien, con crecimiento en las principales líneas, tanto en ventas, en activos, en beneficios por acción. En segundo lugar, vemos que la empresa cuenta con tres líneas de producto diferentes: la colección Green, que pese al nombrecito ecológico y medioambiental es la línea más asequible; la colección Classic, intermedia en rango de precios pero la de mayor volumen de ventas; y la Signature, que representa la gama más alta de calidad y, lo interesante para los argonautas, precio y márgenes. Obviamente, esta última gama es la de menor volumen.

La empresa procura ser muy selectiva con las zonas de promoción y con el volumen de estas, aunque, dependiendo de la demanda y para el segmento Green, están abiertos a incrementar el tamaño de la urbanización si fuera menester. Esta selección o contención de posibles sueños de grandeza es un extra de tranquilidad a la hora de saber que el equipo directivo no está soñando en imposibles, sino que mantiene los pies en la tierra y las cuentas cuadradas. Las urbanizaciones cuentan con una gama muy amplia de servicios, incluyendo, además de la fibra, spa, restaurantes, gimnasios, campos de squash o deportes de acción, salas de juego, salas de cine, parque infantil, pistas de pádel, servicios de lavandería y otros. Además, el proyecto Blyde fue el primero en Sudáfrica —en marzo lanzaron el segundo— en contar con la piscina-lago de la empresa hispanoamericana Crystal Lagoon. Esta posibilidad es exclusiva para Balwin Properties en todo el territorio de Sudáfrica. Esto es una ventaja competitiva importante, pues les diferencia sobremanera de cualquier competidor.

La distribución de las diferentes colecciones es la siguiente:

Como podemos comprobar, el peso de las más modernas gamas, Green y Signature, va tomando cada vez más fuerza y el desarrollo de Signature es tremendamente significativo, pues nos aporta un extra en margen y en visibilidad de la compañía. Es esperable que, con el tiempo, las diferentes gamas sigan más o menos esta evolución: Signature y Green ganando algo más de cuota, mientras Classic se mantiene por encima o cerca del 50 %. La evolución de la cifra de ventas vendrá impulsada, por tanto, por el crecimiento en nuevas promociones y ventas, así como por el mayor porcentaje del peso de Signature en el total de negocio. En ambos casos la estrategia trabaja a favor de los accionistas; en nuestro caso, a favor de los argonautas.

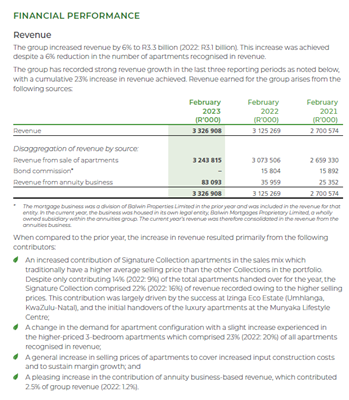

Esta imagen nos habla del negocio de generación de otras fuentes de ingresos para la empresa. En este caso, la suscripción a la fibra instalada y el segmento de «apoyo a las hipotecas» que, como se indica en la información adjunta, el año pasado realizaron un aseguramiento de 1.648 hipotecas, logrando para sus suscriptores un ahorro de 98 millones de rands sudafricanos para el periodo de hipoteca de 20 años. De esta forma, Balwin logra diversificar su fuente de ingresos y, además, realiza una labor que es valorada muy positivamente por sus clientes. Hay una pequeña fuente de ingresos extra —reducir los costes de energía a sus clientes— que ya empieza a dar beneficios a Balwin, aunque de momento sólo a una escala muy pequeña.

Como podemos observar, aunque el número de apartamentos vendidos tuvo una ligera reducción, el incremento del peso de la colección Signature y los otros negocios adyacentes de los que hemos hablado han contribuido a aumentar la cifra de negocio de la compañía. Pequeña, sí. No brilla mucho, no llama mucho la atención… pero sabe hacer muy bien las cosas.

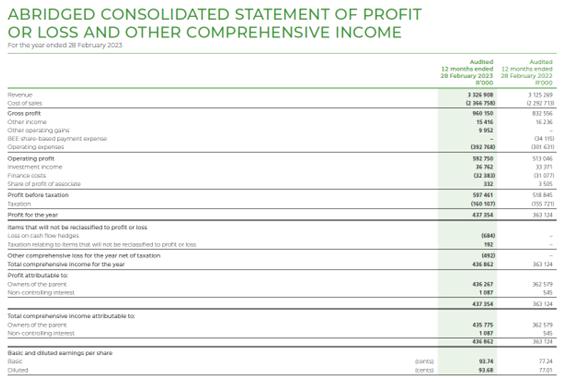

Veamos algo respecto las cifras que, por alguna curiosa razón, parece ser la parte que siempre más interesa a los lectores. Pues mirémoslas. Arriba os he adjuntado la cuenta de pérdidas y ganancias. Como vemos, el margen bruto sobre la cifra de ventas es casi un 29 %, no es exageradamente asombroso, pero tampoco estamos hablando de una empresa sin necesidad de inversión en capital. Esta sí lo es, como todas las de su sector, y no es, para nada, un mal margen. De hecho, dado que la empresa está tan bien gestionada y su resultado financiero (ingresos menos gastos financieros) es positivo, es más que suficiente para generar un beneficio después de impuestos superior al 13 % sobre ventas. Para los que sean más aficionados al dato del PER, si calculáis el PER de esta empresa —que gana un 13 % sobre ventas— veréis que los 250 centavos de rand de cotización, divididos por los 93,68 centavos de rand de beneficio diluido por acción nos deja un PER de 2,67 veces. No sé si alguien tendrá claro qué es un PER barato, pero, en mi humilde opinión (y sin que esto signifique que el PER nos dice toda la verdad relativa a lo barato o caro de una acción), Balwin Properties parece una empresa barata. Muy barata.

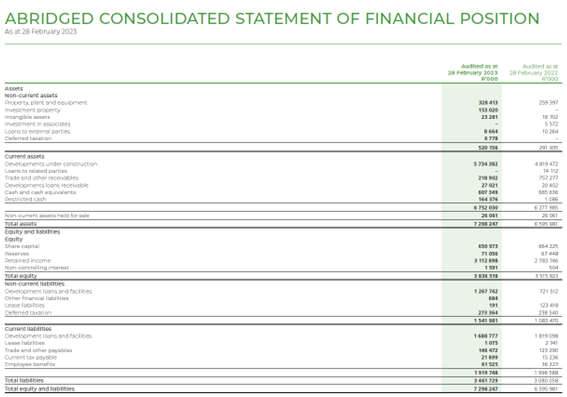

Esta empresa muestra también que su balance es más que sólido. La deuda que tiene está asociada principalmente a los proyectos de promoción y construcción. Esto no es exclusivo de ella, claro. Básicamente, lo que haces es pedir prestado, con la garantía de la promoción, para iniciar y terminar los proyectos. Dado que muchos apartamentos se van vendiendo mientras aún estamos en fase de construcción, finalmente la deuda es asumida, al venderse el apartamento, por los futuros clientes de nuestra compañía. No es, desde luego, una deuda preocupante, ni en su carácter ni en su volumen total. De ello, la empresa se permite gozar de una posición financiera estructural más que prudente. No vendrán grandes sustos desde este lado.

Otro cálculo rápido que podemos realizar es el siguiente: dividamos el total de recursos propios (no sólo el capital inicial, sino contando también con las reservas estatutarias y los beneficios retenidos), es decir: 3.836.518.000 rands entre el número medio de acciones: 465.710.000. Eso nos da una cifra de 8,24 rands por acción. Recordad que está cotizando a 2,50 rands por acción. Luego el margen de seguridad hasta su valor teórico según contabilidad es muy elevado: estamos comprando al 30,33 % de dicho valor teórico en libros. Otra muestra más, como el PER señalado antes, de que la empresa está barata.

Por no alargar mucho más el artículo, contemos que, por si fuera poco, a esos precios de cotización la empresa está pagando, vía dividendo, una rentabilidad anual del 9,6 %. Dicho de otra forma, si la empresa que paga, aproximadamente, el 25 % de su beneficio anual en dividendo, es capaz —y lo es— de obtener una rentabilidad extra anual de la reinversión de su capital en otro 5 % anual, estamos hablando de una compañía que, con mucha probabilidad, podemos estimar que puede generarnos rentabilidades relativamente sostenidas de casi el 15 % anual.

No es oro todo lo que reluce ni toda la gente errante anda perdida… A veces el oro está escondido en una pequeña empresa sudafricana.

Os espero en el próximo artículo.

Foto de Andrea Piacquadio