No sé si se acordarán, pero en plena crisis del COVID, el precio de los futuros del barril de petróleo llegó a estar en negativo. Había tanto inventario acumulado debido al confinamiento, que no había dónde almacenarlo.

Viendo la situación en la que nos encontramos hoy, uno puede entender mejor la ironía de todo esto. El mundo veía próximo el fin de los combustibles fósiles, el uso exclusivo de las energías renovables y del vehículo eléctrico. ¿Tenía esto sentido? Veamos los datos.

Como sabrán, el precio de un producto viene fijado por la oferta y la demanda. Cuanto menor es la oferta (disponibilidad) de un producto mayor es el precio y cuanto mayor es la demanda, mayor es el precio.

Demanda: ¿Vamos a seguir necesitando el petróleo?

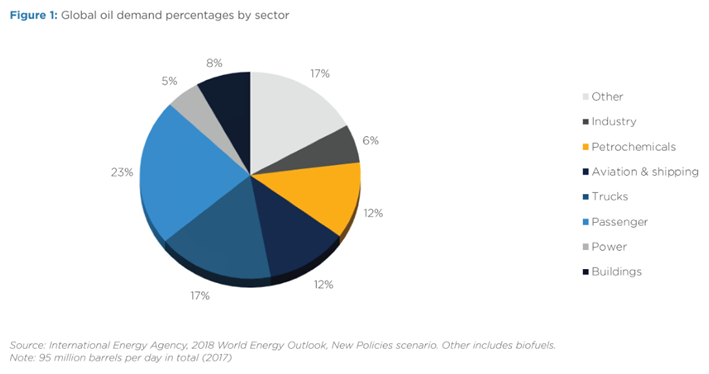

Por mucho que nos gustaría no depender del petróleo, lo cierto es que al menos durante las próximas décadas no nos queda otra alternativa. Entiendo que desde los países desarrollados creamos que nos vamos a deshacer de él de la noche a la mañana. Al fin y al cabo, cada vez hay más coches eléctricos en las calles, más paneles solares, molinos de viento… Pero, lamentablemente, no hay otra tecnología disponible ahora mismo que sea igual de eficiente y barata. Y no estamos hablando sólo del transporte de pasajeros, sino de la generación de electricidad para el consumo, la industria, transporte de mercancías, fabricación de plásticos y compuestos químicos… De hecho, ¡el transporte de pasajeros sólo supone alrededor del 23 % del uso mundial de petróleo!

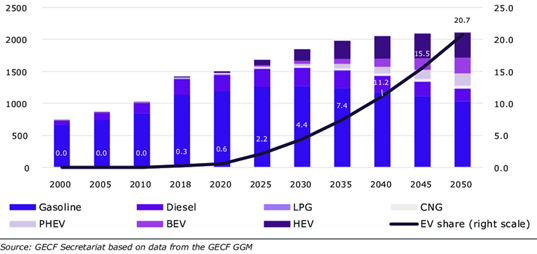

Estamos mirando al mundo desde nuestras gafas de país desarrollado, cuando el comercio y el consumo de petróleo es global. Por ejemplo, el uso mundial de vehículos eléctricos es menor del 2 %. Por supuesto que en EE.UU. o los países nórdicos su uso es mayor, pero no son representativos del consumo global. India, China, Latinoamérica… aún van a depender de la gasolina, y mucho más teniendo en cuenta la creciente clase media de esos países.

Las políticas han avanzado más rápido de lo que la sociedad y la tecnología pueden correr. La historia nos ha enseñado que no podemos abandonar una tecnología en favor de otra hasta que la nueva esté totalmente desarrollada y preparada para tomar el relevo. Nos parecería increíble prohibir el uso de lámparas de queroseno en favor de las bombillas eléctricas en 1880. Sin embargo, sí que queremos prohibir la circulación de vehículos de gasolina tan sólo 20 años después de que Tesla lanzara el Model S. Jeff Currie, economista jefe de materias primas de Goldman Sachs, arrojaba este increíble dato en una entrevista: «Los combustibles fósiles representan el 81 % del consumo de energía [global]. Hace 10 años, eran el 82 %. Es decir, $3.2 trillions de inversión en energías renovables solo han sido capaces de movernos del 82 % al 81 %».

Con esto no estoy diciendo que no tengamos que luchar por eliminar la huella de los combustibles fósiles, pero el plan de transición debe ser ordenado y realista. Y no lo está siendo. Los países que no han considerado el estado de la tecnología antes de aplicar sus políticas están sufriendo ahora graves consecuencias, como Alemania teniendo que utilizar carbón (mucho más contaminante), Francia retrasando indefinidamente el cierre de 12 centrales nucleares o California con sus apagones eléctricos. Amin H. Nasser, el CEO de Aramco, la mayor empresa petrolera del mundo, lo expresaba claramente y sin tapujos en el siguiente discurso del 20 de septiembre que todo el mundo debería leer.

Ésta es la dolorosa realidad que está llevando a la población mundial a la mayor crisis energética en los últimos 50 años. Más que nunca es importante aislarse del ruido, de los titulares, y pararse a reflexionar. ¿Realmente el mundo puede permitirse abandonar el petróleo en la próxima década?

Siendo realistas, y con los datos sobre la mesa, podemos concluir que, a pesar de todo lo que vemos en la televisión y leemos en los periódicos, vamos a seguir usando, a nivel global, combustibles fósiles durante mínimo 30 años más, y de manera creciente.

Oferta: ¿hay petróleo suficiente para satisfacer esta demanda?

Para dar respuesta a esta pregunta, no hay mejor marco de estudio que la Teoría del Ciclo Económico. Edward Chancellor nos explica en su libro Rendimientos del capital que los desajustes que ofrecen mejores oportunidades de inversión se dan cuando vienen del lado de la oferta y no de la demanda.

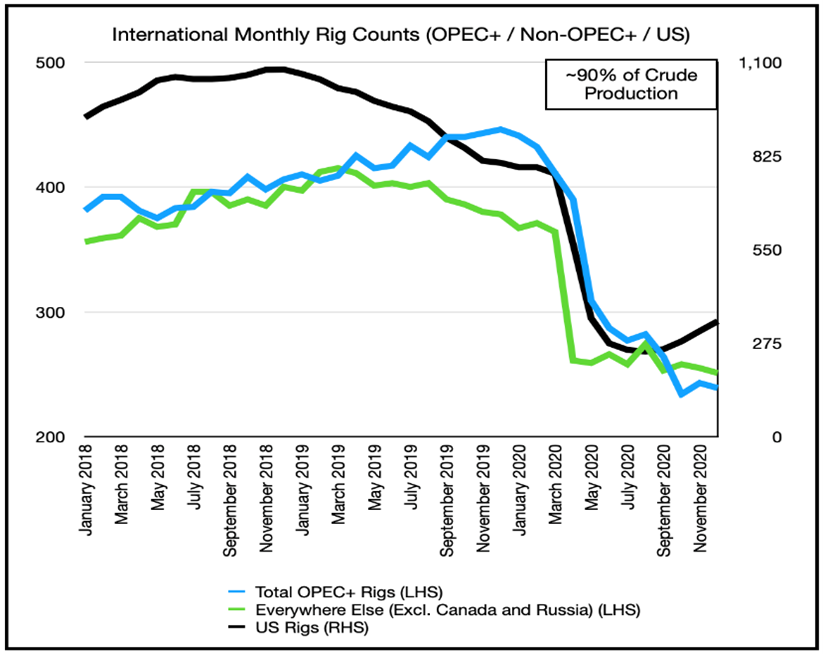

Desde el 2014, la inversión en nuevos desarrollos de pozos petrolíferos ha disminuido drásticamente. Durante el valle del ciclo, el bajo precio del petróleo, el alto endeudamiento de las compañías petrolíferas y la incertidumbre jurídica y política, hizo que éstas cortaran la inversión en nuevos pozos. Sin embargo, eso fue «pan para hoy y hambre para mañana». Teniendo en cuenta que los que los proyectos de extracción tardan de 5 a 7 años en entrar en funcionamiento, es ahora cuando estamos empezando a sufrir las consecuencias de no haber invertido años atrás.

La previsión actual es que no hay suficientes nuevos pozos que entren en servicio para reemplazar a los que se agotan y satisfacer la demanda global de petróleo.

Fuente: International Energy Agency (IEA)

Ante esto, estamos viendo cómo es ahora, ya tarde, cuando se está intentando acelerar lo más posible la inversión en nuevos pozos. El año pasado, Biden no conseguía convencer a la OPEC de que incrementara la producción, simplemente porque no pueden, no existe capacidad sobrante[1]. También pedía a la industria petrolera estadounidense que aumentara la suya. La respuesta de la industria fue contundente: tras años sufriendo políticas restrictivas y denegación de permisos, las empresas petroleras estadounidenses no van a invertir en proyectos de largo plazo hasta que se les asegure un futuro jurídico estable.

Por todo lo anterior, cabe concluir que incluso si se empezara a invertir ahora en exploración y nuevos proyectos, durante los próximos años, la producción mundial no será suficiente para satisfacer la demanda global de petróleo.

Inventarios

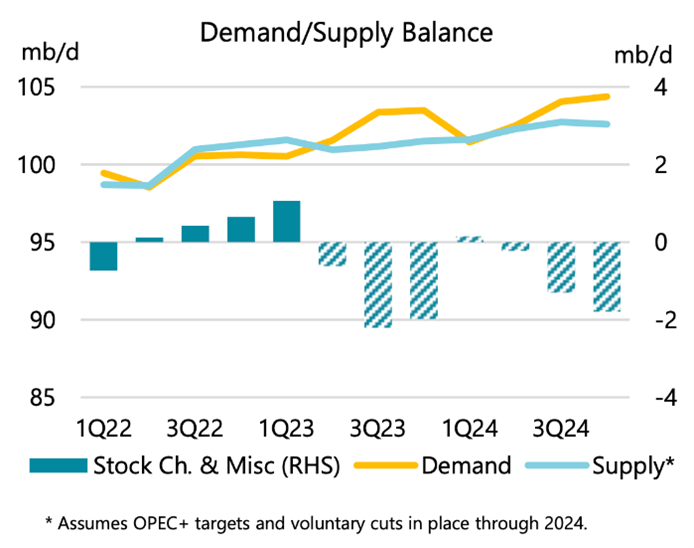

Hemos visto que, desde el lado de la demanda, la necesidad de petróleo está asegurada para las próximas décadas. Desde el lado de la oferta, observamos que no hay producción suficiente y se producirá menos de lo que se consume. La mejor medida que integra estas dos variables y muestra de una manera ilustrativa este balance son los inventarios globales.

Fuente: EIA

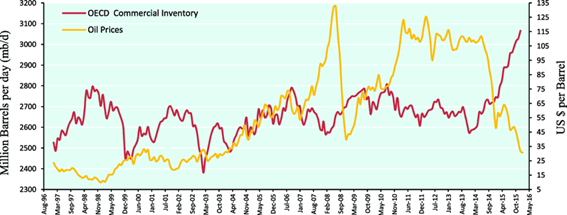

Como se ve en la anterior gráfica, el ciclo del petróleo es bastante sencillo de seguir. Cuando se produce menos de lo que se consume, se reducen los inventarios, y el precio del petróleo sube. Y lo contrario, el precio baja cuando hay sobreproducción, por ejemplo, durante el COVID. ¿Y que han estado haciendo los inventarios estos últimos años?

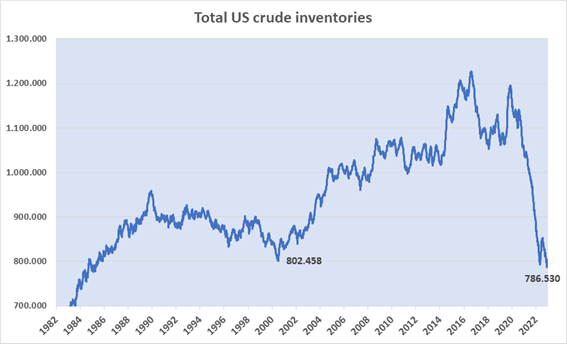

Fuente: EIA vía Jorge Arjona

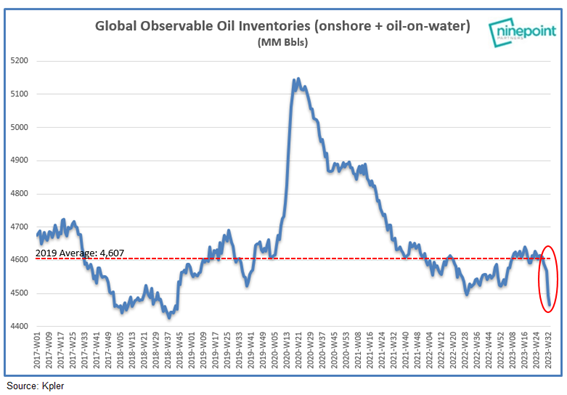

Actualmente los inventarios de EE.UU. están en mínimos desde 1985 y, a nivel global, la historia es parecida. Desde que se alcanzó el máximo durante el COVID, no han parado de caer. Y es que la demanda de petróleo (la reactivación de la economía) es capaz de acelerarse mucho más rápidamente de lo que puede abrirse o cerrarse los pozos de extracción. Y, mientras que la población ya volvió a su vida normal hace más de un año, es imposible incrementar la producción de la noche a la mañana. ¿Qué implica todo esto?

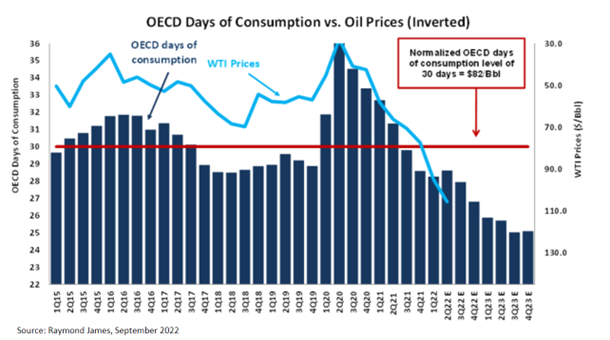

El resultado es que las reservas de petróleo están en mínimos, llegando a ser incapaces de abastecernos durante 30 días. De la anterior gráfica también se puede determinar que el precio del petróleo a la fuerza va a seguir subiendo y, tarde o temprano, tendrá que reflejar ese déficit en la producción y escasez de inventarios.

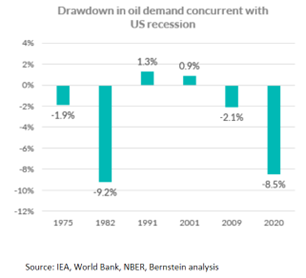

Uno se podría preguntar que si en caso de recesión, la demanda no debería resentirse. Claro que sí que se resiente. Disminuirá ligeramente, pero eso no significa que sea cero. A modo de ejemplo, durante la Gran Recesión del 2008 la demanda sólo cayó un 2 %, y en la crisis del 2000, la demanda no sólo no bajó, sino que subió.

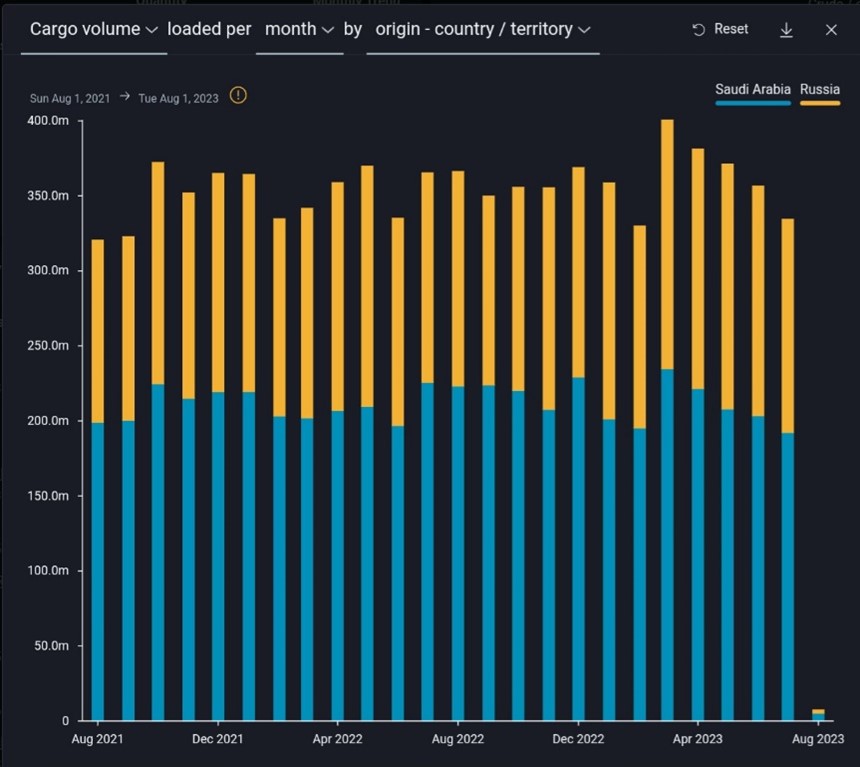

Por todo lo anteriormente expuesto, considero que el petróleo tiene muchísimo potencial dada la coyuntura actual, y es un buen sitio donde estar invertido en este momento del ciclo económico. Por no mencionar los catalizadores actuales de la reapertura de China y el recorte de la OPEC+, cuyo impacto positivo ya estamos viendo en esta segunda parte del año.

(Una versión anterior y más completa de este artículo fue publicada en la Carta Trimestral del Tercer Trimestre de 2022, y fue actualizada en la Carta Trimestral del Segundo Trimestre de 2023).

[1] «Spare capacity is now about one and a half percent of global demand». Amin H. Nasser, Aramco CEO.

Foto de sergio souza