La valoración por descuento de flujos de caja es un método de valoración que considera a la empresa como un ente generador de flujos de efectivo (negocio en marcha) y estipula que el valor de las acciones de una empresa proviene de la capacidad de la misma de generar flujos de caja para los accionistas en el futuro.

Actualmente es el método más utilizado académicamente y a nivel de transacciones corporativas por ser considerado el método conceptualmente más correcto.

La generación de flujos futuros no es un dato cierto, sino expuesto a una incertidumbre que puede erradicarse, y por lo tanto requiere de un ejercicio de estimación detallado y riguroso de la evolución del negocio y la evolución de cada una de las partidas que finalmente determinan el flujo de caja de la empresa en cada periodo. As u vez será necesario descontar la generación de caja de cada periodo por una tasa de descuento que incluya tanto la preferencia temporal como el riego asociado a dicha actividad empresarial.

Metodología:

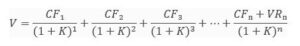

La expresión matemática común a todos los descuentos de flujos es la siguiente:

Siendo: CFi = Flujo de caja del periodo i; VR n = valor residual de la empresa en el periodo n; K = tasa de descuento para el riesgo de los flujos de fondos.

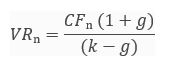

El valor residual se suele calcular como una renta perpetua (con un crecimiento constante a perpetuidad g) de forma que se tenga en consideración la duración indefinida de un negocio. El procedimiento estándar es calcular los flujos de caja para los próximos 5 años y a partir de ese periodo aplicar un valor residual, si bien depende de las características de la valoración. En el caso de una empresa cuya vida esté limitada y sea conocida de antemano, lo correcto consistiría descontar los flujos hasta el último periodo sin incluir un valor residual.

Siendo: g = tasa de crecimiento a perpetuidad

A la hora de realizar una valoración por descuento de flujos es importante determinar el objeto de la valoración puesto que determinará los flujos y la tasa de descuento a utilizar.

En caso de valorar el negocio se considerará el flujo de caja del negocio (FCFF) y se descontará a una tasa que incluya el coste de financiación de los fondos propios y de la deuda, ponderados en función de su peso en la estructura de financiación de la empresa (WACC).

En el caso de valorar los fondos propios (las acciones) se calculará el flujo de caja libre para los accionistas (FCFE), después de pagar los intereses de la deuda, y se descontará a través de la tasa de descuento de los fondos propios (Ke)

Utilidad y limitaciones:

Como ya he comentado previamente el método es el más utilizado en el mundo de las finanzas corporativas y es el método más utilizado en el cálculo de los tests de deterioro en las auditorías externas.

Sin embargo, desde nuestro punto de vista de un inversor en compañías cotizadas presenta ciertos problemas que lo hacen poco práctico. Es importante tener en cuenta que se trata de una metodología compleja en el que algunas variables, cuyo impacto es muy elevado, no son fácilmente estimables.

Adicionalmente, existen ciertos conceptos dentro del cálculo de la tasa de descuento que consideramos conceptualmente erróneos, como son el bono del tesoro como indicador de la tasa libre de riesgo, o la beta de una acción (volatilidad) como indiciador de su riesgo relativo.

Otro aspecto relevante en una valoración por descuento de flujos es que el valor residual tiene un impacto muy relevante en el valor total, lo que en parte supone una limitación que en gran parte equipara la metodología al uso de un múltiplo.

En CIMA Capital utilizamos esta metodología con una doble función, como análisis de contraste de nuestra valoración por múltiplos (una tasa de descuento no deja de ser el inverso del múltiplo) y como método principal para valorar compañías o áreas de negocio cuya predictibilidad de los flujos de caja sean muy elevados y estén sujetos a pocas variaciones.

Existen varios ejemplos de la segunda opción, como infraestructuras con tarifas reguladas (distribución de electricidad, gas o agua, etc.), autopistas, contratos de mantenimiento a largo plazo, etc.