… fue un periodo de total inconsistencia e ilógico durante el cual, por sus propias reglas, debería haber estado fuera del mercado sentándose sobre su dinero. Pero no lo hizo. Habiendo conquistado el mundo, quiso conquistar la cima de la montaña una vez más.

Tom RubythonJesse Livermore Boy Plunger- The man who sold America short in 1929- Myrtle Press

La economía clásica (que no entiende a nuestros Escolásticos de Salamanca que se adelantaron a todos en varios siglos) solía pensar y asumir que el Hombre es un ser racional y que actúa como tal, y es un planteamiento en el que podemos ver también a otras escuelas de pensamiento económico como la Austríaca, … bueno, no tengo mucho en contra de aceptar que la razón forma parte de la naturaleza humana- pues es así-, pero evidentemente, no siempre la ejercemos y en ocasiones actuamos de forma bastante irracional.

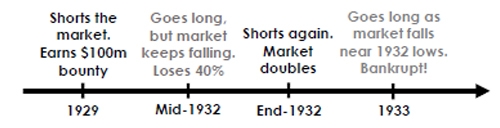

En pocos sitios podemos ver esta situación tan claramente como en los mercados financieros… no porque éstos tengan en sí mismos algún factor intrínseco que haga que el ser humano se comporte de forma especialmente irracional, si no, simplemente, porque en él tenemos múltiples ocasiones a lo largo de un solo día de hacer muchas tonterías. Y además quedan registradas, por lo que la escapatoria y ocultación de nuestra irracionalidad diaria resulta más que difícil, prácticamente imposible. Jessee Livermore quizás no sea el personaje que más fácilmente nos encontraríamos en un entorno value, ya que él operaba de forma completamente alejada de nuestro modo de trabajar y pensar. Él era un especulador, un inversor de corto plazo tratando de conseguir adelantarse a los movimientos del mercado… y en el Crash de 1929 se había puesto corto, logrando una gigantesca fortuna de unos cien millones de dólares.

Habiendo conquistado el mundo… intentó conquistar la cima una vez más. Fracasó. En 1940 se suicidó arruinado y desesperado. También él se olvidó de la cita de Graham- en caso de conocerla:

Invertir no consiste en batir a los demás en su propio juego. Consiste en controlarse a uno mismo en tu propio juego.

Benjamin Graham

El Inversor Inteligente, pág. 37

O, yéndonos a otra cita, quizás más conocida, debería haber recordado que el peor enemigo de un inversor no es el mercado en sí, sino el mismo. En ambos casos, lo que Graham trata de recordarnos es que como inversores- y por tanto como Hombres- debemos ser capaces de controlar nuestros instintos y usar el don que se nos ha concedido y nos diferencia de las bestias y ser capaces de dominarnos a nosotros mismos. En palabras de Rudyard Kipling en su famosísimo poema “If”…

Si puedes hablar a las masas y conservar tu virtud

o caminar junto a reyes, y no distanciarte de los demás.

Si ni amigos ni enemigos pueden herirte.

Si todos cuentan contigo, pero ninguno demasiado.

Si puedes llenar el inexorable minuto,

con sesenta segundos que valieron la pena recorrer…

Tuya es la Tierra y todo lo que hay en ella,

y lo que es más: serás un hombre, hijo mío.

Rudyard Kipling- If (últimos versos) 1895

Pero como nos indicaba Graham en su parábola sobre el Señor Mercado, tenemos un socio que es todo menos un ser regido por la razón, es un socio cuyo comportamiento es, al menos en ocasiones, completamente irracional y donde es dominado por los instintos. Sabemos por la antropología que los genes del ser humano (homo sapiens) tienen un alto porcentaje en común con el resto de los homininos (antes se denominaban homínidos, palabra que me gustaba más), tanto con el homo erectus, homo ergaster, homo habilis o, por ejemplo con el más cercano, homo neanderthalis. Y algo parecido podríamos decir si hablamos de nuestra semejanza con el bonobo, el chimpancé común o el gorila, con quien -si no recuerdo mal- compartimos el 98% de nuestro ADN. Evidentemente, es la DIFERENCIA la que nos convierte en humanos.

En este sentido el poder que nuestros instintos más atávicos ejercen sobre nosotros es crucial… no en las circunstancias normales o rutinarias donde nos es más factible guiarnos por nuestra razón, sino, precisamente, en aquellas situaciones en las que por desconocido, por pánico, por avaricia, por seguir a la masa nos lleva a no pensar, a no razonar sobre lo que controlamos, sobre lo que conocemos y, en el cao de la bolsa, sobre las empresas que tenemos y lo que valen. Es más fácil, y en gran medida más confortable por vernos en medio de la manada, el dejarnos llevar por los instintos. Cuando vivíamos en clanes en la sabana y observábamos a lo lejos algo que parecía un fuego, echábamos a correr hacia el lado contrario; si parecía un depredador… no esperábamos a estar más cerca para comprobarlo. Nos alejábamos y preparábamos nuestra defensa del clan lo mejor posible… no era para menos, nuestra vida y la de nuestros amigos y familiares dependía de ello.

El Señor Mercado aún vive en la sabana. Es probable que, en la mayoría de las ocasiones, cuando nada raro hay en lontananza, su comportamiento sea más o menos racional cotizando los precios de las acciones alrededor de su valor intrínseco. Sin embargo, es en las ocasiones más extremas cuando su comportamiento se vuelve totalmente irracional. No piensa, simplemente ve el humo a lo lejos o algo que le parece humo y sale despavorido pensando que un incendio se acerca hacia nosotros. En vez de esperar, ver y pensar y tomar la decisión una vez entendidas todas las variables, el Señor Mercado simplemente ni espera, ni piensa. Lo único que hace es salir corriendo… unas veces lejos de lo que le parece un peligro; otras hacia lo que le parece una comida gratuita sin peligro cerca.

La primera carta que escribí a mis, entonces, clientes en el banco y que finalmente se convirtió en el primer capítulo de mi primer libro- El lemming que salió raro (Ed. Eje Producciones Culturales, 2012) y que le da título, se basaba precisamente en este comportamiento del Hombre cuando decide transformarse en Señor Mercado y actuar de forma instintiva en vez de racional. Explicaba que debíamos ser no como los demás lemmings que salen corriendo con el resto de la manada, sino el lemming raro que cuando los demás huyen y abandonan la madriguera se queda en ella disfrutando de las bayas que están cerca y que ahora no hay competencia para recolectar. Debemos pensar… debemos actuar de forma racional.

En el mejor de los casos, seguir el comportamiento del mercado lo único que nos permitirá será alcanzar su rentabilidad promedio (por ejemplo, a través de fondos indexados de bajo coste o mediante ETFs), en el peor- y mucho más probable de los casos- lo que lograremos al seguir sus indicaciones es agotar nuestro patrimonio y arruinarnos. Como indicaba Graham, no es la sabiduría del mercado la que nos interesa, sino su billetera. Con el ejemplo de la sabana, el chamán de la tribu nos haría correr de un lado a otro hasta agotarnos y hacernos caer exhaustos …hasta que aparezca un león o una hiena y nos termine devorando. En el caso de la bolsa… acabamos o sin dinero o, peor, endeudados y sin dinero. Recordad el ejemplo de Jesse Livermore.

Toda inversión inteligente es value investing, nos indica Charlie Munger… y es cierto; pero la inteligencia implica utilizar el don de la razón que se nos ha concedido- no entro a discutir si por la Naturaleza o si por Dios, pero es evidente que el homo sapiens no hizo mérito alguno para conseguirla: nos vino dada- en vez de dejarlo olvidado a las primeras de cambio. Tenemos una enorme ventaja frente a aquellos hombres que vivían en la sabana primitiva: en su caso los errores suponían la muerte, en el nuestro sólo perder dinero. Aquellos hombres primitivos- de nuestra misma especie, no lo olvidemos- estaban perfectamente adaptados a su medio, usando su razón para crear fuego o utensilios que han dado lugar, con los milenos, a la tecnología que hoy conocemos… y lo hicieron de la nada. Pero ellos arriesgaban su vida y la de su clan.

Nosotros, con más medios tecnológicos y ropa más elaborada, somos la misma especie. Y, al menos en la bolsa, el Señor Mercado nos llama, nos empuja a que le sigamos. Seamos el Hombre Racional que, en bolsa, antes de hacer algo… pensamos. Lo peor que nos puede pasar es que de haber tomado una decisión antes hubiéramos ganado algo más o perdido algo menos, pero no nos jugamos la vida. Sin embargo, como muestra el value investing, actuar de forma racional cuando todo a nuestro alrededor nos tienta a actuar como los demás, sin pensar, termina siendo más rentable.

Seamos racionales.

Photo by Krzysztof Kowalik on Unsplash