Si hay un factor que ha cambiado a lo largo de los últimos años en el análisis de mercado ha sido el mayor peso de las variables asociadas al riesgo geopolítico sobre las conclusiones de nuestros análisis. Desde mediados de la pasada década los mercados han tenido que lidiar con una mayor dosis de riesgo geopolítico que, aun variando temporalmente, parece haberse cronificado en nuestras sociedades, determinando en muchas ocasiones el funcionamiento de los mercados financieros y el rendimiento de las carteras. A pesar de ello cuando en multitud de ocasiones leemos sobre riesgo geopolítico, se nos antoja complicado cuantificarlo e introducirlo como una variable exógena medible en nuestros modelos.

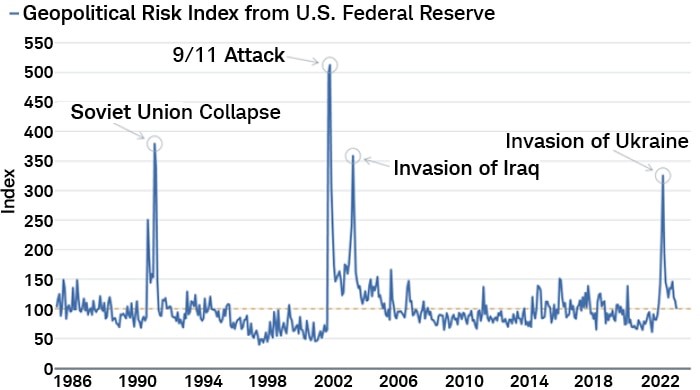

Aunque no es perfecto, el indicador más comúnmente utilizado en análisis de mercados para medir el riesgo geopolítico es el Índice de Riesgo Geopolítico (GPR, por sus siglas en inglés), elaborado por la Reserva Federal de los Estados Unidos. Dicho índice se basa en 11 de los principales diarios norteamericanos e internacionales y contabiliza el número de ocasiones en las que aparecen en las noticias determinados términos o frases referentes a guerras, amenazas, conflictos, tensiones, etc. En el gráfico a continuación observamos la fluctuación del GPR desde 1986 hasta finales de 2022, reflejando el efecto de la invasión de Ucrania por parte de Rusia.

Lo que nos interesa de este índice es cómo afecta el riesgo geopolítico a los mercados financieros, lo cual ocurre a través del impacto macroeconómico causado por la incertidumbre generada a raíz del mencionado riesgo. Esta incertidumbre lastra los mercados financieros a causa de un incremento de la aversión al riesgo y contracciones en los niveles de inversión, retrasos en la toma de decisiones y empeoramiento de determinados fundamentales más ligados al entorno macroeconómico. De hecho, la propia Reserva Federal ha defendido la utilidad del GPR en base a una serie de estudios realizados que muestran una correlación inversa entre las fluctuaciones del GPR y los principales índices bursátiles a nivel global, con un apreciable nivel de causalidad (Caldara & Iacoviello, 2022). La principal explicación que ofrecen al respecto de dicha relación de causalidad va en la línea de lo comentado: una mayor incertidumbre geopolítica frena la inversión, sobre todo la extranjera, ralentizando la producción industrial y, en efecto dominó, el empleo, el comercio y las bolsas. Todo ello, según estos economistas, ocurriría con un retraso de aproximadamente un año hasta que se materializa el efecto plenamente. Esto no quiere decir que si hoy mismo se produjera la invasión del algún país esto no se fuera a notar inmediatamente en los índices bursátiles, sino que el efecto real del fenómeno geopolítico sobre los fundamentales de los valores bursátiles se contemplaría en plenitud al cabo de aproximadamente un año.

Por otro lado, el riesgo geopolítico afecta de gran manera a la asignación de capital y sus flujos entre países emergentes y desarrollados. Ante un evento de riesgo geopolítico e incremento de la incertidumbre económica, los países desarrollados y sus mercados suelen sufrir menos que los emergentes (por la mayor volatilidad de los flujos de capital en estos últimos), excluyendo a los directamente afectados por el evento geopolítico. Un factor destacable que ha sido demostrado cuantitativamente en múltiples ocasiones es el hecho de que los mercados financieros se ven más afectados por las amenazas geopolíticas (previas al evento en sí) que por el propio evento geopolítico cuando este llega a producirse. La principal explicación que encontramos al respecto es que mientras las amenazas contribuyen a incrementar la incertidumbre y el riesgo, los acontecimientos (aunque negativos para el mercado) ponen fin a la incertidumbre y, además, su efecto ya se habría descontado parcialmente en el mercado con las amenazas.

Además, de cara al presente año no podemos obviar la relevancia que seguirá teniendo el riesgo geopolítico sobre el rendimiento del mercado. Para muchos analistas, ante la disipación de los riesgos puramente económicos que pudieron surgir en el pasado ejercicio por las esperadas subidas de tipo, que finalmente no llegaron a causar una recesión ni en Europa ni en EE.UU., los riesgos geopolíticos van a tomar la delantera como principal factor de freno económico en el presente año. Tal y como hemos descrito con anterioridad, el actual panorama geopolítico presenta una enorme incertidumbre traducida en un incremento de la volatilidad en los mercados. En el caso de determinados países, por ejemplo en los emergentes, un incremento de la mencionada volatilidad podría conllevar un flight to safety, que no solo conduciría a desinversión en activos de renta variable de estos países hacía bonos soberanos, sino hacia el conjunto de países desarrollados con divisas consideradas seguras y estables.

Por otro lado, cabe ofrecer una pincelada final de optimismo ya que, frente a lo que pensábamos el año pasado, la temida recesión económica parece no haberse materializado. La principal razón para ello es la fortaleza que ha mostrado el mercado laboral tanto en EE.UU. como en el conjunto de la Eurozona. Sin embargo, EE.UU. cuenta con una ventaja frente a Europa y es que posee una mayor proporción de población hipotecada a tipo fijo que a tipo variable, lo que genera un menor riesgo económico frente a subidas de tipos por parte de la Fed, otorgando una mayor seguridad y sostenibilidad en el medio plazo a las dinámicas de impago de deuda del gigante americano que es, a su vez, la mayor economía global.

Imagen generada con IA